Бюджетное регулирование экономики Республики Казахстан

Всего (100%): Ф.(49%), П - М (51%)

Примечание: Ф - федеративный уровень, П - уровень провинций, М -местный уровень. В скобках после вида налога указано число провинций.

Опыт Канады в значительной мере показателен тем, что эта страна за 90-е годы кардинально сменила приоритеты своей финансовой политики: от стремления снизить бюджетный дефицит к ориентации на максимальный результат с каждого доллара налогоплательщика. За десятилетие преобразований Канада стала страной, государственный сектор которой в максимальной степени ориентирован на результат [16 с. 435].

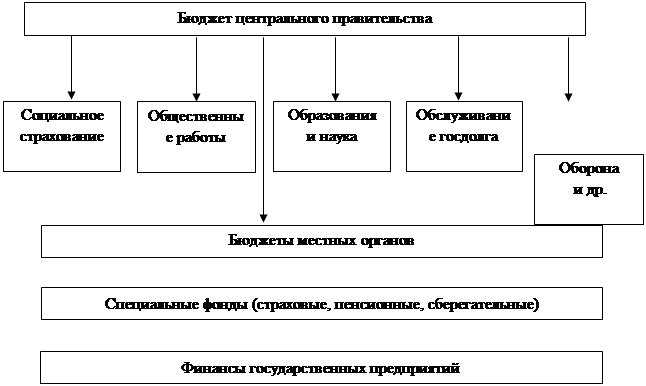

Япония, являясь унитарным государством, как Казахстан, имеет двухуровневую бюджетную систему, состоящую из государственного бюджета и бюджетов местных органов власти (рисунок 6). Доходная часть государственного бюджета Японии формируется за счет налоговых и неналоговых поступлений. По сравнению с другими странами доля неналоговых поступлений в Японии достаточно высокая. Сюда входят доходы от арендной платы, продажи земельных участков и другой недвижимости, пени, штрафы, доходы от лотерей и т.п. В неналоговые статьи дохода включается так же остаток предыдущего года. В Японии в отличии от других развитых стран удельный вес государственных расходов в ВНП (внутренний национальный продукт) небольшой, он равняется 9,3% (процентов). За последние годы расходы государства увеличились в 18 раз.

Субсидии органом местного самоуправления в пределах 20% (процентов) представляют собой финансовую помощь второму звену бюджетной системы -бюджетам префектур. В Японии 47 префектур, объединяющих 3045 городов, поселков и районов, каждый из которых имеет самостоятельный бюджет.

Рисунок 6. Финансовая система Японии

В Японии местные налоги не формируются в местных бюджетах, составляя меньше половины их доходной части (около 40 процентов). Это является принципиальной особенностью бюджетной системы страны. Отчисления от общегосударственных налогов составляют 17 процентов доходной части. Главной статьей неналоговых доходов префектур являются дотации государства на проведении общенациональных мероприятий (около 13 процентов). Другие неналоговые поступления составляют 30 процентов доходной части местных бюджетов. За счет средств местные органы власти в Японии финансируется развитие производственной инфраструктуры, мероприятия, связанные с ликвидацией последствий стихийных бедствий. Кроме того, через местные бюджеты проводятся расходы на подготовку рабочей силы, выплату различных пособий, пенсий. Значительная часть бюджетных средств расходуется на содержание местных органов власти, в том числе полиции, суда и прокуратуры.

Отличительной особенностью местных бюджетов является их бездефицитность. В результате проводимой в Японии с середины 80-х годов административно-финансовой реформы центральное правительство относительно снижает объем средств, направляемых на поддержку местных властей. Кроме общего баланса года, учитывается реальный баланс, который рассчитывается путем исключения из общего баланса финансовых ресурсов предыдущего года. Удельный вес расходов местных органов власти в внутреннего валового продукта (ВВП) значительно больше удельного веса в ВВП расходов центрального правительства. Налоги, поступающие в бюджеты местных органов власти, аналогичны поступающим в бюджет центрального правительства: подоходные, имущественные и потребительские. Из общей суммы налогов более половины приходится на подоходные налоги, на втором месте - имущественные, на третьем - потребительские налоги. В целом подоходные налоги, поступающие в местные бюджеты, составляют около 35 процентов от налоговых поступлений юридических и физических лиц в консолидированный бюджет, аналогично имущественные налоги составляют около 40 процентов, потребительские - 27 процентов.

Из вышеописанных бюджетных систем двух стран складывается впечатление, что в зарубежных странах принято выделять лишь некоторые из звеньев, входящих в сферы централизованных и децентрализованных финансов. Так, финансовые системы этих стран в основном включают в себя следующие элементы:

- государственный бюджет;

- местные бюджеты;

- специальные внебюджетные фонды;

- финансы государственных предприятий.

Следует отметить, что, финансовая система находится в переплетении отношений с бюджетной и налоговой системами. Особое внимание здесь обращено бюджетной системе, в том числе местному бюджету, как основополагающему звену всей финансовой работы, где формируется бюджет, как по доходам, так и по расходам, описываются механизмы образования и функционирования этих бюджетов. Описанные страны построили свою модель финансовых систем, как ведущие государства мира, которые позволили достичь значительного положения в мировом сообществе, удерживая на протяжении нескольких десятилетий [15].

Структура местных бюджетно-налоговых систем и их параметры в разных странах различны. Это обусловлено историческими традициями, действующим законодательством, определяющим размеры и формы государственного контроля за местными финансами, установленной законом компетенцией местных органов власти, сложившимися взаимоотношениями между местными и банковским сектором и другими особенностями. В настоящее время в самом общем виде можно выделить два типа моделей межбюджетных отношений:

- децентрализованный;

- кооперативный.

Децентрализованные модели обладают следующими основными особенностями:

- из трех главных функций государственных органов власти и управления - макроэкономической стабилизации, перераспределения национального дохода и производства государственных товаров и услуг (обычно последняя называется функцией распределения ресурсов) - первые две чаще всего (в крайнем случае - полностью) относятся к сфере деятельности центрального правительства, а третья делится между тремя уровнями власти, но считается важнейшей в деятельности субнациональных правительств, что в целом соответствует оптимальной теоретической модели межбюджетных отношений.

- наделение полномочиями по налогообложению разных уровней власти происходит в соответствии с указанным распределением функций. Налоговыми источниками центрального бюджета становятся такие виды налогов, как подоходные на физических и юридических лиц, а также акцизное и таможенное обложение, тогда как субнациональные бюджеты довольствуются второстепенными источниками - налогами на товары и услуги, имущество и земельные участки.

- признается высокая степень финансовой независимости и самостоятельности региональных властей. Это фактически может привести к отказу центрального правительства от контроля за бюджетной деятельностью региональных органов, безразличному отношению к проблеме горизонтальных дисбалансов и региональных бюджетных дефицитов, отсутствию ответственности по их долгам. Финансовым обеспечением независимости и самостоятельности регионов служит предоставление им право совместного (федерально-регионального) использования налоговых баз. Иногда регионы имеют возможность вводить любые налоги, кроме тех, которые могут нарушать межрегиональную и внешнюю торговлю государства. Проблема устранения острых горизонтальных диспропорций решается главным образом путем предоставления прямых трансфертов нуждающейся категории населения. Однако следует отметить, что более широкое распространение в мире получила не децентрализованная, а кооперативная модель бюджетного федерализма. Для данной модели характерны: