Ипотечное кредитование и перспективы его развития в России

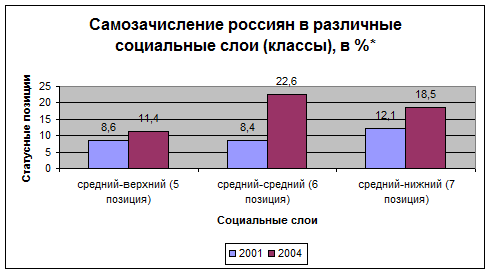

Институтом комплексных социальных исследований РАН проведено исследование, результаты которого представлены диаграммой 5 [9].

Диаграмма 5

* Статусные позиции 1 – самое высокое положение; 10 – самое низкое положение

Казалось бы, невероятным выглядит тот факт, что почти каждый второй россиянин причислил себя к средним слоям общества. Однако следует учесть, что это сделано не под давлением каких-либо внешних обстоятельств, а по сугубо личностным самоощущениям.

Понимая, каким образом формируется модель поведения человека, можно констатировать, что у представителей среднего класса (в большей степени среднего-среднего и среднего-нижнего) существует потенциал принятия всех материальных атрибутов своего класса, в том числе, покупка недвижимости (еще одной квартиры или загородного дома). Таким образом, можно сказать, что у рынка ипотечного кредитования наблюдается особенность – поток клиентов не иссяк и эта тенденция сохраняется.

На 1 июля 2005г. средняя стоимость стандартной квартиры на первичном рынке равнялась 702 тыс. руб. (расчет сделан, исходя из средней по стране цене жилья на первичном рынке – 13 тыс. руб. за кв. м.). Среднемесячный доход семьи (2 трудоспособных взрослых и 1 ребенок) – около 10,7 тыс. руб. Таким образом, коэффициент доступности жилья (основной показатель, характеризующий состояние рынка жилья с точки зрения возможности приобретения квартир гражданами; измеряется как отношение средней рыночной стоимости стандартной квартиры – общей площадью 54 кв. м. к среднему годовому доходу семьи (3 человека) составляет 5,47, т.е. для покупки квартиры среднестатистической семье необходимо осуществлять накопления (не производя больше никаких других трат) более 5 лет. В настоящее время для большинства граждан покупка квартиры за счет собственных средств – нереальная задача.

Опыт ряда развитых стран свидетельствует о перспективности механизма ипотечного кредитования и показывает, что его использование позволяет гражданам, не имеющим достаточных средств для одномоментной покупки жилья, но обладающих стабильным доходом и определенными накоплениями, решить жилищную проблему. В РФ за последние годы уже сложилась практика использования системы ипотечного кредитования, сформировалась основа и заложена законодательная база для функционирования ипотеки, но массового распространения она пока не получила (тал. 4).

Таблица 4

Сведения об ипотечных жилищных кредитах, предоставленных кредитными организациями Российской Федерации физическим лицам в 2005 году[10] (млн. руб.)

|

Наименование показателя |

на 1.10.04г. |

на 1.10.05г. |

на 1.01.06г. |

|

Предоставлено кредитов физическим лицам, всего |

321 134 |

856 531 |

1 212 871 |

|

- из них ипотечных жилищных кредитов (ИЖК) |

3 374 |

11 630 |

18 461 |

|

Доля ИЖК в общем объеме предоставленных физическим лицам кредитов, % |

1,05 |

1,36 |

1,52 |

|

Кол-во кредит. орг-ций, предостав-щих ИЖК, ед. |

69 |

78 |

80 |

|

Задолженность по ИЖК |

4 583 |

13 884 |

17 774 |

|

Просроченная задолженность по ИЖК |

3 |

11 |

9 |

|

Доля просроч. задолженности по ИЖК в объеме задолженности по ИЖК |

0,07 |

0,08 |

0,05 |

Наблюдается значительный интерес со стороны банков к кредитованию физических лиц в целом и жилищному кредитованию в частности. Данную тенденцию можно объяснить сразу несколькими факторами. Рынок кредитования корпоративных клиентов давно поделен, большие компании крайне редко готовы сменить свой банк, с которым налажены долгосрочные партнерские отношения, и это заставляет банки искать новые пути развития бизнеса. В то же время сегодня люди готовы воспользоваться банковскими услугами. Объем услуг, предоставляемых физическим лицам, постоянно растет.

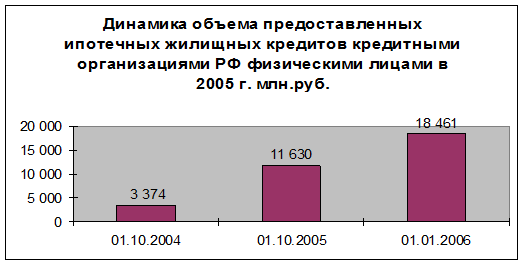

Исходя из данных, приведенных в табл. 4 видно, что объемы предоставленных ипотечных жилищных кредитов постоянно увеличиваются (диаграмма 6). Так, объем выданных ипотечных кредитов на 1.10.05г. вырос по сравнению с объемом на 1.10.04г. на 535 397 млн. руб. и составил 856 531 млн. руб.; на 1.01.06г. увеличился на 356 340 млн. руб. по сравнению с объемом на 1.10.05г. и составил 1 212 871 млн. руб. В общем объеме выданных кредитов, ипотечные жилищные кредиты составляют на 1.10.04г. – 1,05%; на 1.10.05г. – 1,36%; на 1.01.06г. – 1,52%. Т.е. наблюдается увеличение доли ипотечных кредитов в общем объеме выданных кредитов физическим лицам.

Диаграмма 6

Такой бурный процесс развития ипотечного кредитования происходит в большей степени благодаря активизации банковского сектора, который старается предложить клиентам разнообразные ипотечные программы. Как уже было отмечено, появляются новые ипотечные банковские продукты, и, как и ожидалось, увеличивается конкуренция между банками. За 2005 год на рынок вышло порядка 10 банков, предлагающих ипотечные программы. Отчасти благодаря конкуренции процент по кредитам снизился. Так, по данным первого заместителя председателя правления Городского ипотечного банка Гасяка В., в 2001году процентные ставки на ипотечный кредит в банках составляли 15-20%. В 2004 году минимальные ставки по ипотеке составляли уже 10%. Таким образом, за 4 года процент за пользование ипотечным кредитом снизился вдвое. Снизились и расходы по оформлению кредита, например, многие банки уже не берут денег за рассмотрение заявки, а ведь еще в 2004 году эта услуга была исключительно платная. Кроме того, если в 2001 году размер предоставляемых кредитов составлял 70% от стоимости недвижимости, то сейчас банки предоставляют кредиты в размере 90%.

Сегодня финансово-кредитные учреждения лояльно относятся к процедуре подтверждения платежеспособности заемщиков. Даже самые консервативные из них, например, Внешторгбанк, стали работать с серыми доходами на вторичном рынке.