Использование заемного капитала организации

Из представленных в первой части таблицы данных видно, что на 31 декабря 2009 г. в активах организации доля текущих активов составляет 1/3, а иммобилизованных средств – 2/3. Активы организации за анализируемый период увеличились на 1 286 тыс. руб. (на 21,1%). Учитывая увеличение активов, необходимо отметить, что собственный капитал увеличился в меньшей степени – на 8,3%. Отстающее увеличение собственного капитала относительно общего изменения активов следует рассматривать как негативный фактор.

В пассиве баланса наибольший прирост наблюдается по строкам:

- краткосрочные займы и кредиты – 586 тыс. руб. (45,2%);

- кредиторская задолженность: поставщики и подрядчики – 279 тыс. руб. (21,5%);

- кредиторская задолженность: задолженность по налогам и сборам – 139 тыс. руб. (10,7%);

- долгосрочные займы и кредиты – 105 тыс. руб. (8,1%).

Значение собственного капитала организации на 31 декабря 2009 г. составило 1 225,0 тыс. руб., что на 94 тыс. руб., или на 8,3% больше, чем на первый день анализируемого периода.

Таблица 12 Основные показатели финансовой устойчивости организации

|

Показатель |

Значение показателя |

Изменение показателя (гр.3-гр.2) |

Описание показателя и его нормативное значение | |

|

на 01.01.2009 |

на 31.12.2009 | |||

|

1 |

2 |

3 |

4 |

5 |

|

1. Коэффициент автономии |

0,19 |

0,17 |

-0,02 |

Отношение собственного капитала к общей сумме капитала. нормальное значение для данной отрасли: 0,4 и более (оптимальное 0,5-0,7). |

|

2. Коэффициент финансового левериджа |

4,39 |

5,02 |

+0,63 |

Отношение заемного капитала к собственному. |

|

3. Коэффициент обеспеченности собственными оборотными средствами |

-1,98 |

-2,05 |

-0,07 |

Отношение собственного капитала к оборотным активам. нормальное значение: не менее 0,1. |

|

4. Коэффициент покрытия инвестиций |

0,45 |

0,4 |

-0,05 |

Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. нормальное значение: не менее 0,7. |

|

5. Коэффициент маневренности собственного капитала |

-2,92 |

-3,38 |

-0,46 |

Отношение собственных оборотных средств к источникам собственных средств. нормальное значение для данной отрасли: 0,15 и более. |

|

6. Коэффициент мобильности имущества |

1,47 |

1,65 |

+0,18 |

Отношение оборотных средств к стоимости всего имущества. Характеризует отраслевую специфику организации. |

|

7. Коэффициент обеспеченности запасов |

-3,17 |

-2,98 |

+0,19 |

Отношение собственных оборотных средств к величине материально-производственных запасов. нормальное значение: 0,5 и более. |

|

8. Коэффициент краткосрочной задолженности |

0,10 |

0,16 |

+0,06 |

Отношение краткосрочной задолженности к общей сумме задолженности. |

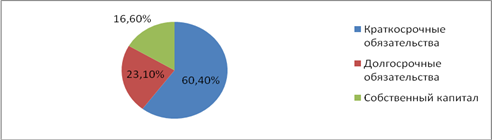

Коэффициент автономии организации на 31 декабря 2009 г. составил 0,17. Данный коэффициент характеризует степень зависимости организации от заемного капитала. Полученное здесь значение показывает, что ввиду недостатка собственного капитала (17% от общего капитала организации) ООО «Челябоблстрой» в значительной степени зависит от кредиторов. За последний год коэффициент автономии ощутимо уменьшился. Наглядно структура капитала организации представлена ниже на диаграмме:

Рисунок 7 Структура капитала организации на 31.12.2009

Коэффициент обеспеченности собственными оборотными средствами за рассматриваемый период слабо снизился (до -2,05). На 31 декабря 2009 г. коэффициент имеет крайне неудовлетворительное значение.

Коэффициент покрытия инвестиций за 2009-й год заметно снизился до 0,4 (-0,05). Значение коэффициента на последний день анализируемого периода значительно ниже нормы (доля собственного капитала и долгосрочных обязательств в общей сумме капитала организации составляет 40%).

Коэффициент обеспеченности материальных запасов на 31 декабря 2009 г. составил -2,98, при том что на первый день анализируемого периода (31 января 2009 г.) коэффициент обеспеченности материальных запасов равнялся -3,17 (произошел рост на 0,19). На последний день анализируемого периода значение коэффициента обеспеченности материальных запасов не удовлетворяет нормативному, находясь в области критических значений.

По коэффициенту краткосрочной задолженности видно, что по состоянию на 31.12.2009 доля долгосрочной задолженности практически составляет одну треть, а краткосрочной задолженности – две третьих. При этом за последний год доля долгосрочной задолженности уменьшилась на 4,5%.

Таблица 13 Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения

|

Активы по степени ликвидности |

На конец отчетного периода, тыс. руб. |

Прирост за анализ. период, % |

Норм. соотношение |

Пассивы по сроку погашения |

На конец отчетного периода, тыс. руб. |

Прирост за анализ. период, % |

Излишек/Недостаток платеж. средств тыс. руб., (гр.2 - гр.6) |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

А1. Высоколиквидные активы (ден. ср-ва + краткосрочные фин. вложения) |

46 |

-22 |

≥ |

П1. Наиболее срочные обязательства (привлеченные средства) (текущ. кред. задолж.) |

1 000 |

+100,4 |

-954 |

|

А2. Быстрореализуемые активы (краткосрочная деб. задолженность) |

511 |

+30,7 |

≥ |

П2. Среднесрочные обязательства (краткосроч. кредиты и займы) |

3 458 |

+20,4 |

-2 947 |

|

А3. Медленно реализуемые активы (долгосроч. деб. задол. + прочие оборот. активы) |

1 462 |

+20,3 |

≥ |

П3. Долгосрочные обязательства |

1 703 |

+6,6 |

-241 |

|

А4. Труднореализуемые активы (внеоборотные активы) |

5 367 |

+21 |

≤ |

П4. Постоянные пассивы (собственный капитал) |

1 225 |

+8,3 |

+4 142 |