Обоснование эффективных моделей и механизмов управления денежными потоками

Денежный поток предприятия отражает его денежные отношения как внешнего, так и внутреннего характера.

К внешним следует относить денежные отношения предприятия с бюджетами всех уровней и внебюджетными фондами; с прямыми участниками и учреждениями инфраструктуры финансового рынка (коммерческими банками, фондовыми и валютными биржами, страховыми компаниями, инвестиционными фондами и компаниями и т.д.); с партнерами по операционной деятельности и учреждениями инфраструктуры товарного рынка (поставщиками сырья и материалов, продавцами основных средств и нематериальных активов, покупателями готовой продукции, товарными биржами); с органами производственной инфраструктуры (предприятиями транспорта, учреждениями связи).

К внутренним следует относить денежные отношения между головными и дочерними предприятиями; между различными структурными подразделениями; предприятия с его учредителями, с персоналом.

Наличие больших объемов дебиторской и кредиторской задолженностей на предприятиях указывают на проблему разбалансированности денежного потока, что требует определения ее причин. Поэтому по уровню сбалансированности различают следующие виды денежных потоков:

- сбалансированный денежный поток – характеризует такой вид совокупного денежного потока по отдельной хозяйственной операции, структурному подразделению или предприятию в целом, по которому обеспечена сбалансированность между объемами положительного и отрицательного их видов. Балансовая связь между отдельными видами денежных потоков в этом случае имеет следующий вид:

ПДП= ОДП +∆ЗДС,

где ПДП – сумма положительного денежного потока в рассматриваемом периоде времени;

ОДП – сумма отрицательного денежного потока в рассматриваемом периоде времени;

∆ЗДС – предусмотренный прирост сумму запаса денежных средств в рассматриваемом периоде времени.

- несбалансированный денежный поток – характеризует такой вид совокупного денежного потока по отдельной хозяйственной операции, структурному подразделению и предприятию в целом, по которому выше рассмотренная балансовая связь не обеспечивается. В рамках предприятия в целом несбалансированным является как дефицитный, так и избыточный совокупный денежный поток.

На результаты хозяйственной деятельности отрицательное воздействие оказывает как дефицитный, так и избыточный денежный потоки.

Отрицательные последствия отрицательного денежного потока проявляется в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской задолженности поставщикам сырья и материалов, повышение доли просроченной задолженности по полученным финансовым кредитам, задержках выплаты заработной платы ( с соответствующим снижением уровня производительности труда персонала), росте продолжительности финансового цикла, а в конечном счете – в снижении рентабельности использования собственного капитала и активов предприятия.

Отрицательные последствия избыточного денежного потока проявляется в потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что в конечном итоге также отрицательно сказывается на уровне рентабельности активов и собственного капитала предприятия.

Для оценки степени равномерности формирования положительного и отрицательного денежных потоков рассчитывают следующие показатели: среднеквадратическое отклонение, коэффициент вариации, коэффициент корреляции.

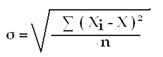

Среднеквадратическое отклонение показывает абсолютное отклонение индивидуальных значений от среднеарифметического уровня показателя. Оно рассчитывается следующим образом:

![]()

Коэффициент вариации характеризует относительную меру отклонения отдельных значений от среднего уровня показателя. Для этого используется следующая формула:

![]()

![]()

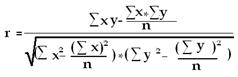

Коэффициент корреляции показывает степень синхронизации денежных потоков за анализируемый период. Он рассчитывается по следующей формуле:

![]()

Чем ближе значение коэффициента корреляции к единице, тем меньше разрыв между значениями положительных и отрицательных денежных потоков, из чего следует, что потоки синхронизированы по временным интервалам. В такой ситуации меньше риск возникновения дефицита денежных средств (в периоды повышения отрицательного денежного потока над положительным) или избыточности денежной массы ( в период превышения положительного денежного потока над отрицательным). И та и другая ситуация невыгодна для предприятия.

Рассчитывается и анализируется также динамика коэффициента ликвидности денежного потока:

![]()

![]()

Для обеспечения необходимой ликвидности денежного потока этот коэффициент должен иметь значение не ниже единицы. Превышение единицы будет способствовать росту остатков денежных активов на конец периода, то есть повышению коэффициента абсолютной ликвидности предприятия.

1.4 Пути оптимизации денежных потоков в сельскохозяйственных предприятиях в условиях рыночных отношений

Одним из наиболее важных и сложных этапов управления денежными потоками предприятия является их оптимизация. Оптимизация денежных потоков представляет собой процесс выбора наилучших форм их организации на предприятии с учетом условий и особенностей осуществления его хозяйственной деятельности.

В первую очередь необходимо добиться сбалансированности объемов положительного и отрицательного денежного потоков, поскольку и дефицит, и избыток денежных средств отрицательно влияет на результаты хозяйственной деятельности.

При дефицитном денежном потоке снижается ликвидность предприятия, что приводит к росту просроченной задолженности предприятия по кредитам банку, поставщикам, персоналу по оплате труда.

При избыточном денежном потоке происходит потеря реальной стоимости временно свободных денежных средств в результате инфляции, замедляется оборачиваемость капитала по причине простоя денежных средств, потеряется часть потенциального дохода в связи с упущенной выгодой от прибыльного размещения денежных средств в операционном или инвестиционном процессе.

Для достижения сбалансированности дефицитного денежного потока в краткосрочном периоде разрабатываются мероприятия по ускорению привлечения денежных средств и замедлению их выплат.

Мероприятия по ускорению привлечения денежных средств:

1. обеспечение частичной или полной предоплаты за продукцию, пользующуюся большим спросом на рынке;