Привлечение финансирования в строительство с помощью конструкции закрытого паевого инвестиционного фонда недвижимости

Девелопмент, строительство и рента — на сегодня основные формы использования инструментария закрытых ПИФов недвижимости в России.

И обусловлено это, во-первых, тем, что данная категория закрытых паевых инвестиционных фондов специально выделена законодателем как один из способов привлечения инвестиций в долгосрочные проекты, связанные с недвижимостью, и управления этими проектами. Во-вторых, последовательное становление отрасли, как в законотворческом, так и в практическом аспектах, способствовало интенсивному развитию и созданию многочисленных фондов недвижимости. В-третьих, экономические условия функционирования рынка недвижимости и закрытых фондов предопределили существующую популярность этого инструмента и позволили раскрыть те преимущества, которые имеет закрытый ПИФ недвижимости в сравнении с альтернативными способами работы с реальными активами.

Таким образом, стало возможно рассматривать категорию закрытых ПИФов недвижимости в качестве полноценного инструментария для привлечения инвестиций и вложения их не только в рентные, но и девелоперские и строительные проекты.

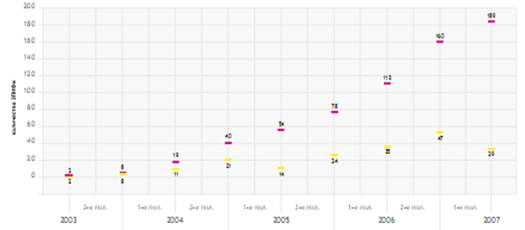

В качестве наглядной иллюстрации динамики роста числа ЗПИФн и стоимости чистых активов в ЗПИФн можно привести следующие статистические данные[4].

За 2006 г. общее число зарегистрированных ЗПИФн увеличилось более чем в 2 раза и достигло рекордной цифры — 160 фондов недвижимости по состоянию на 1 января 2007г., а по состоянию на 11 апреля 2008 года количество сформированных ЗПИФН составляло уже 346. (рис. 1).

Рисунок 1. Динамика роста количества ЗПИФн

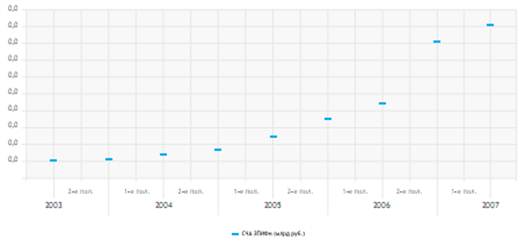

Еще более впечатляющими оказались темпы роста стоимости чистых активов ЗПИФн: всего за полгода (с июля 2006 г. по январь 2007 г.) СЧА выросла в 2 раза — до 70 млрд руб. по состоянию на 1 января 2007 г. (рис. 2).

Рисунок 2. Динамика роста количества СЧА ЗПИФн

Российский паевой фонд недвижимости — это новелла отечественной правовой системы, но отнюдь не новый инструмент в работе инвесторов и организаторов проектов в развитых экономиках. Многолетний опыт работы американских фондов недвижимости (real estate investment trusts - REITs), успешное функционирование европейских фондов недвижимости (английских closed-end real estate funds, немецких Immobilien Funds, французских и люксембургских SICAV(F/R)) подтверждают экономическую целесообразность учреждения инвестиционного фонда для аккумуляции «длинных» денег и управления ими в рамках обособленного имущественного пула.

Учреждаемые сейчас в России закрытые ПИФы недвижимости находятся на начальном этапе становления того сектора финансовой системы, в котором реализуются крупные и долгосрочные проекты.

Особо следует отметить тот факт, что пока отсутствует разделение всех ПИФов и, в том числе, фондов недвижимости на «венчурные» и «низкорисковые» фонды. Суть данного разделения заключается в том, что для отдельных категорий инвесторов участие в венчурном проекте (фонде), деятельность которого сопряжена с высокими рисками (наряду с высокой нормой прибыльности), обусловлено наличием определенного статуса — «квалифицированного инвестора» или «инвестора-эксперта». Такой статус, по определению, установленному законодательством, имеют институциональные инвесторы, участники финансового рынка, государственные структуры, но его нет у физических лиц, организаций, которые не отвечают определенным критериям для отнесения к такой категории и/или за которыми не признан в установленном порядке соответствующий статус. Целью введения данного разграничения является защита инвесторов, не обладающих крупными финансовыми ресурсами, за счет которых можно существенно снизить риски от закрытия проекта с убытками.

Западная практика пришла к разделению инвесторов в зависимости от уровня их финансовой устойчивости довольно давно.

Сегодня можно обозначить те сегменты финансового рынка и, в частности, проектного финансирования, которые затронет этот институт. Речь прежде всего идет о проектных ПИФах — фондах прямых, венчурных инвестиций и фондах недвижимости.

Последние сейчас регулируются единообразно. Иначе говоря, и банк (либо иная финансовая структура), и обычное физическое лицо могут без ограничений войти в состав пайщиков того же строительного ПИФа. Резонно предположить, что риски от потери вложений рядовым гражданином и банком несоизмеримы как с экономической, так и с социальной точек зрения.

Для того чтобы адекватно представлять себе специфику и перспективы работы закрытых ПИФов недвижимости, которые в скором времени будут работать в новых условиях, следует уже сейчас разграничивать эту категорию инвестиционных фондов на 2 профильные подгруппы:

– высокорисковые закрытые ПИФы недвижимости (девелопмент, в том числе строительство, и спекулятивные фонды с агрессивной стратегией);

– низкорисковые закрытые ПИФы недвижимости (рента, спекулятивные фонды с консервативной стратегией и иные направления работы фонда).

Для фондов первой подгруппы будут установлены как ограничения, связанные с участием «неквалифицированных» инвесторов в таких ПИФах (вплоть до запрета), так и весомые преференции и новации в части привлечения средств и их размещения в сравнении с фондами второй подгруппы. К таковым следует отнести:

– возможность установления поэтапной оплаты инвестиционных паев;

– использование заемных средств в работе фонда;

– максимально широкий инструментарий для размещения активов фонда и др.

Если рассматривать существующий набор инструментов, которые может использовать управляющий фондом, то к высокорисковым активам относятся контрактные права, т. е., права требования из подрядных контрактов и инвестиционных договоров.

Закрытые ПИФы недвижимости, которые мы относим ко второй подгруппе, смогут работать с активами в виде объектов недвижимости, имущественных прав на недвижимое имущество, прав требования из договоров долевого участия в строительстве.

Таким образом, будет в полной мере реализовываться ключевой принцип инвестирования, обусловленный прямо пропорциональной зависимостью уровня риска от уровня доходности проекта.

Реализация инвестиционной стратегии инвестора и/или инициатора проекта через закрытый ПИФ недвижимости осуществляется посредством формирования управляющим фондом того или иного портфеля профильных активов фонда недвижимости (табл. 5).

ЗПИФН: основные особенности

Преимущества, которые делают закрытый ПИФ недвижимости, по сути, уникальным инструментом в работе инвестора и/или организатора проекта на рынке недвижимости, обусловлены тем особым правовым и экономическим статусом, который присущ всем закрытым ПИФам в целом и фондам недвижимости в частности.

Цели и принципы функционирования закрытого ПИФа недвижимости определяются исходя из того, что этот ПИФ относится к типу закрытых ПИФов и ориентирован на работу с активами определенной категории (недвижимость).

Закрытый тип фонда обеспечивает: