Разработка рекомендаций по улучшению финансового состояния коммерческой организации

Цель факторингового обслуживания – это устранение риска, являющегося неотъемлемой частью любой кредитной операции. Деятельность факторинговых компаний призвана решать проблемы рисков и сроков платежей в отношениях между поставщиком и покупателем и придавать этим отношениям большую устойчивость. Факторинг предусматривает обслуживание продавца, цель которого – получить денежные средства от существующей дебиторской задолженности.[14] А так как дебиторская задолженность ООО "ЭДЕМ" имеет весомое место в структуре оборотных активов, то получение денежных средств по ней будет положительной динамикой и способствует дальнейшему развитию предприятия, улучшению его финансового состояния, ликвидности.

Для начала осуществления факторинговой сделки необходимо заключить договор факторинга (договор о переуступке права требования платежных документов). В период заключения договора необходимо оговорить сумму факторинговой сделки. Сумма реальной величины дебиторской задолженности составляет 297,2 тыс. руб. Переуступим фактор – фирме платежные требования на сумму 148,6 тыс. руб., что составляет 1/2 от суммы оставшейся дебиторской задолженности.

Заключив договор на факторинговое обслуживание, клиент (т.е. предприятие OOО "ЭДЕМ"), несет расходы в виде оплаты услуг факторинговой компании.

В России факторинговой компании клиент оплачивает платеж, состоящий из двух частей: фиксированной ставки комиссии и процента, начисляемого на полученное финансирование. Вторая часть по смыслу есть не что иное, как процент за беззалоговый кредит. Факторинговые компании уменьшают ее по надежным группам должников. [11]

Комиссия, или тариф на обслуживание, зависит от количества переданных дебиторов на факторинговое обслуживание, объема переданных денежных требований, отсрочки платежа предоставленной дебитору клиентом. Комиссия устанавливается в процентах от суммы счета-фактуры (обычно 1,5-2,5%). Соответственно с увеличением объема сделки увеличивается и сумма комиссий. Процентная ставка за кредит, как правило, на 1-2% выше ставок рынка краткосрочных кредитов.

Комиссия за финансовый сервис зависит от среднемесячного оборота клиента по факторингу и количества дебиторов, переданных на обслуживание. Данный вид комиссии взимается от суммы накладной. Оборот поставщика считается по отгрузке. Комиссия за финансовый сервис не зависит от размера досрочного платежа и от времени пользования денежными ресурсами, поэтому не могут рассчитываться в процентах годовых. [25]

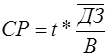

Плата за факторинг в процентном выражении рассчитывается по формуле:

![]() , (3.1)

, (3.1)

где Пфп – стоимость факторинга, %;

ПК – стоимость кредитных ресурсов, %;

СР – средний срок оборачиваемости средств в расчетах с покупателями, дней;

Т – количество дней в году, дней.

Стоимость кредитных ресурсов факторинговой компании составляет 18% годовых.

Средний срок оборачиваемости средств в расчетах с покупателями найдем по формуле 3.2:

, (3.2)

, (3.2)

где ![]() – средний остаток суммы дебиторской задолженности, руб.;

– средний остаток суммы дебиторской задолженности, руб.;

![]() – сумма выручки предприятия, руб.;

– сумма выручки предприятия, руб.;

![]() – количество дней исследуемого периода, дней.

– количество дней исследуемого периода, дней.

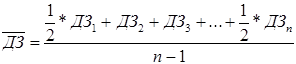

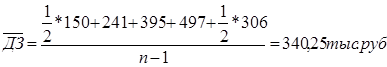

Средний остаток суммы дебиторской задолженности равен:

(3.3)

(3.3)

где ![]() - остаток дебиторской задолженности на первое число каждого периода, руб.;

- остаток дебиторской задолженности на первое число каждого периода, руб.;

![]() - количество периодов.

- количество периодов.

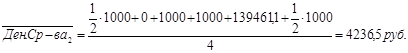

В соответствии с формулой 3.3 средний остаток суммы дебиторской задолженности составит:

Таким образом, средний срок оборачиваемости средств в расчетах с покупателями составит в соответствии с формулой:

![]()

Плата за классический факторинг в процентном выражении, в соответствии с формулой 3.1, будет равна:

![]()

![]()

Плата за факторинг в стоимостном выражении рассчитывается по формуле:

Пфс = СД * Пфп, (3.4)

где Пфс – стоимость факторинга, руб.;

СД – сумма факторинговой сделки, руб.

Размер оплаты классического факторинга в стоимостном выражении:

Пфс = 148600*0,0365 = 5423,9 руб.

Данную сумму ООО "ЭДЕМ" должно выплатить факторинговой компании за предоставление денежных средств от переуступленных прав по дебиторской задолженности.

Как уже было отмечено, в оплату услуг факторинговой компании, кроме процента начисляемого на полученное финансирование, входит еще комиссионное вознаграждение. Размер комиссионного вознаграждения рассчитаем по формуле:

![]() (3.5)

(3.5)

где ![]() – размер комиссионного вознаграждения, руб.;

– размер комиссионного вознаграждения, руб.;

![]() – ставка комиссии, %

– ставка комиссии, %

Фиксированная ставка комиссии обычно составляет 1,5-2,5% от суммы счета-фактуры, (для расчетов возьмем максимальную ставку комиссии равную 2,5%).

Так как по операции классического факторинга предприятие ООО "ЭДЕМ" переуступает факторинговой компании платежные требования на сумму 148600руб., то размер комиссионного вознаграждения составит:

![]()

Следовательно, общая сумма затрат предприятия ООО "ЭДЕМ" на проведение факторинговой операции (З), выраженная в оплате услуг факторинговой компании, составит:

![]() (3.6)

(3.6)

![]()

Таким образом, общая сумма денежных средств (![]() ), которые поступят на расчетный счет предприятия от факторинговой компании, при проведении операции классического факторинга, по договору факторингового обслуживания составит:

), которые поступят на расчетный счет предприятия от факторинговой компании, при проведении операции классического факторинга, по договору факторингового обслуживания составит:

![]() (3.7)

(3.7)

![]()

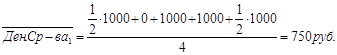

Рассмотрим изменение показателей оборачиваемости, после проведения факторинговой операции.

![]()

После проведения факторинговой операции денежные средства в среднем увеличились на 3486,5рублей. Это очень благоприятно для предприятия. Рассчитаем изменение дебиторской задолженности.