Система бизнес-планирования на предприятии

Статичный период возврата инвестиций прямо не характеризует эффективность проекта, но чем он меньше, тем больше вероятность, что инвестиции будут возвращены.

Статичный период возврата определяется из соотношения

![]()

Для решения соотношения из суммы инвестиций последовательно вычитаются годовые доходы. Год, в котором разность окажется нулевой, есть искомый статичный период возврата инвестиций. Период возврата инвестиций может быть дробным.

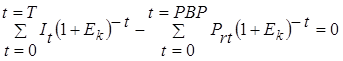

Динамичный период возврата (динамичный срок окупаемости) инвестиций (РВР) характеризует временной отрезок, в течение которого инвестиции вместе с платой за их использование на уровне барьерной ставки будут возвращены за счет чистого дохода. Инвестиции эффективны, если РВР £ Т.

Динамичный период возврата инвестиций определяется из соотношения

.

.

Для решения соотношения из суммы дисконтированных инвестиций последовательно вычитаются дисконтированные годовые доходы. Год, в котором разность окажется нулевой, есть искомый динамичный период возврата инвестиций. Динамичный период возврата инвестиций может быть дробным.

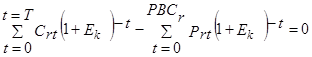

Период возврата кредита (PBCr) характеризует временной отрезок, в течение которого долгосрочный кредит вместе с платой за его обслуживание будет возвращен за счет чистого дохода.

Инвестиции признаются эффективными для банка, если период возврата меньше нормативного периода, установленного банком.

При полностью кредитном проекте динамичный период возврата инвестиций и период возврата кредита совпадают. Соответственно эти показатели рассчитываются по аналогичным формулам. Период возврата кредита определяется из соотношения

.

.

Для решения соотношения из суммы дисконтированных траншей кредита последовательно вычитаются дисконтированные годовые доходы. Год, в котором разность окажется нулевой, есть искомый период возврата кредита.

2.6.3 Расчет показателей финансовой эффективности инвестиций

Расчет показателей финансовой эффективности проекта для обсуждения производится на предварительной стадии инвестиционной деятельности, когда еще не известны условия кредитования проекта банком. Поэтому показатели эффективности не учитывают мультипликацию эффективности собственных инвестиций инициаторов проекта, обусловленную условиями кредита.

Расчет показателей финансовой эффективности проекта удобно вести в форме таблицы, для этого приведены макеты двух аналогичных таблиц 2.13 и 2.14.

Таблица 2.13

Расчет основных показателей финансовой эффективности проекта

|

Годы расчетного периода |

Годовые инвестиции (It) «-», годовой чистый доход (Prt) «+» инвесторов, тыс. долл. |

Накопленный денежный поток (алгебраическая сумма гр.2), тыс. долл. |

Норматив дисконтирования (ставка дисконта), Ек |

Коэффициент дисконтирования αt = (1+Ек) –t |

Дисконтированные инвестиции «-», доход«+», тыс. долл. (гр.2 × гр.5) |

Финансовый профиль проекта (алгебраическая сумма гр.6), тыс. долл. | ||

|

0 |

-2662,50 |

-2662,50 |

7 |

1,00 |

-2662,50 |

-2662,50 | ||

|

1 |

-3111,46 |

-5773,97 |

7 |

0,93 |

-2907,91 |

-5570,41 | ||

|

2 |

-423,06 |

-6197,02 |

7 |

0,87 |

-369,51 |

-5939,93 | ||

|

3 |

-500,10 |

-6697,12 |

7 |

0,82 |

-408,23 |

-6348,16 | ||

|

4 |

-698,57 |

-7395,70 |

7 |

0,76 |

-532,94 |

-6881,09 | ||

|

3 |

2796,49 |

-4599,20 |

7 |

0,82 |

2282,77 |

-4598,32 | ||

|

4 |

3169,81 |

-1429,39 |

7 |

0,76 |

2418,23 |

-2180,09 | ||

|

5 |

3459,19 |

2029,80 |

7 |

0,71 |

2466,36 |

286,27 | ||

|

6 |

3461,17 |

5490,98 |

7 |

0,67 |

2306,33 |

2592,59 | ||

|

7 |

6529,53 |

∑Rt =12020,51 |

7 |

0,62 |

5312.52 |

NPV=6658,86 | ||

|

∑It= 7395,7 |

RIRR = 16,27% |

PVPr = 13539,95 |

PVI= 6881,09 | |||||

|

∑Prt = 19416,2 |

IRR* ≈ 25,54% |

NPV = PVPr - PVI = 6658,86 | ||||||

|

Rm=∑Rt / T= 784,43 |

Pix = 1,97 |

Тв = 4,41 |

PBP = 4,88 | |||||