Система управления и эффективность лизинговой деятельности

В структуре лизингового платежа основную часть составляет СИ, переданного в лизинг. Она представляет собой сумму, которую инвестировал лизингодатель в данную сделку на возвратной основе (исключая аванс и выкупную цену имущества). В зависимости от того, каким образом будет распределена во времени в лизинговом платеже погашение СИ, и будет формироваться та или иная форма лизингового платежа (ЛП).

Рассмотрим формы лизинговых платежей наиболее часто применяемых на практике и соответствующие им динамики погашения СИ (Таблица 3.1):

Таблица 3.1 - Соответствие форм лизинговых платежей динамике погашения СИ

|

№ |

Динамика погашения СИ |

Форма ЛП |

|

1 |

Равномерная |

Регрессивная |

|

2 |

Регресивно - ступенчатая |

Регрессивно - тупенчатая |

|

3 |

Прогрессивная |

Аннуитетная |

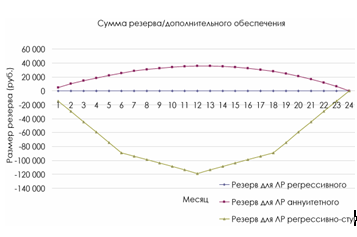

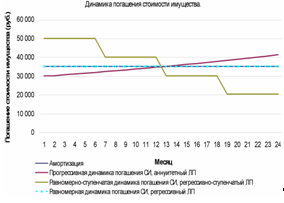

При равномерном погашении СИ (рисунок 3.1) ввиду того, что инвестиционные издержки (проценты по кредиту) начисляются на остаток задолженности, а, следовательно, имеют регрессивный вид, форма лизингового платежа носит также регрессивный характер (рисунок 3.2). Данная форма лизингового расчета наиболее простая и довольно часто применяемая лизингодателями. Уменьшение платежа с течением времени зачастую так же выгодно и лизингополучателю, т.к. эксплуатационные затраты на оборудование, как правило, с течением времени растут, тем самым, снижение лизинговых платежей позволяет сохранить положительный денежный баланс при неизменной выручке.

Рисунок 3.1 - Динамика погашения стоимости имущества

При равномерно-ступенчатой динамике погашения СИ (рисунок 3.1), форма лизингового платежа имеет также регрессивно-ступенчатый характер (рисунок 3.2), что, как и в первом случае, определяется особенностями погашения инвестиционных издержек лизингодателя. Данный лизинговый платеж применяется лизингодателями зачастую для искусственного завышения срока действия договора лизинга, а также для уменьшения общей стоимости сделки за счет, прежде всего, уменьшения инвестиционных издержек. Уменьшение инвестиционных издержек в данном случае происходит за счет более раннего погашения задолженности по стоимости имущества лизингополучателем, тем самым, уменьшается база для расчета процентов. Данный расчет может быть интересен лизингополучателю при специфических формах бизнеса, связанных со сверхприбылями на начальных стадиях производства, например, при реализации инновационных проектов.

Как правило, прогрессивная динамика погашения СИ (рисунок 3.1), применяется для формирования равномерного (аннуитетного) лизингового платежа (рисунок 3.2). В данном случае погашение основной суммы задолженности подбирается таким образом, чтобы прогрессивный характер погашения СИ компенсировал регрессивный характер ИИ. Данный лизинговый платеж достаточно часто применяется в российской, а особенно в зарубежной практике (МСФО 17). Данный расчет является наиболее простым для финансового планирования на предприятии лизингополучателя.[45]

Динамика погашения стоимости имущества не только формирует лизинговый платеж, от нее зависит величина риска, которую принимает на себя лизингодатель. Риск в данном случае связан с тем, что при расторжении договора лизинга и изъятии имущества, рыночная стоимость имущества должна скомпенсировать неполностью оплаченную прошлыми лизинговыми платежами часть СИ. В случае, когда дохода от реализации изъятого имущества не хватает, лизинговая компания терпит убытки.

Для нивелирования данных возможных убытков, лизингодателем должен создаваться резервный фонд, равный разнице между непогашенной частью стоимости имущества и рыночной стоимостью имущества на данный момент времени.

В реальных условиях определение рыночной стоимости каждого вида имущества во времени затруднительно. Но в экономике существует понятие амортизации как переносе части стоимости основного средства на производимую продукцию. В данном случае амортизация фактически означает потерю части стоимости имущества — его износ. Поскольку, согласно действующему законодательству, срок полезного использования для расчета амортизации имущества может быть ограничен сроком аренды [2, Гл. III, п. 20], а срок договора лизинга не превышает, при экономически целесообразном подходе, реального срока эксплуатации имущества, мы можем говорить о том, что начисление амортизации при лизинговых сделках приближено к реальному износу или превышает его. Таким образом, рыночная стоимость имущества будет приближенно равной остаточной стоимости имущества.

Рисунок 3. 2 - Основные виды лизинговых платежей

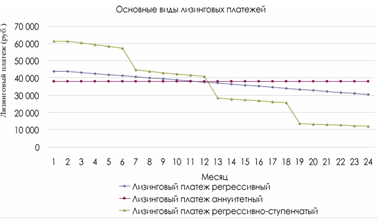

В случае применения равномерной методики начисления амортизации мы имеем горизонтальный график амортизации (рисунок 1), ежемесячная амортизация равна отношению СИ к сроку лизинга. Таким образом, резервный фонд, созданный лизинговой компанией, должен быть равен разности непогашенной части стоимости имущества и остаточной стоимости имущества на данный момент времени.

Величина данного резервного фонда для каждой формы лизинговых платежей показана на Рисуноке 3.3.[46]

В связи с тем, что в мировой практике наиболее распространена аннуитетная форма лизингового расчета (МСФО 17 «Аренда»), необходимость создания такого резерва описана в МСФО 39 «Финансовые инструменты».

Из представленных форм лизинговых платежей создание резерва требуется только для аннуитетной. Данный факт связан с тем, что аннуитетная форма лизинговых платежей предполагает прогрессивную динамику погашения СИ, а амортизация начисляется линейным способом. Таким образом, в течение всего срока действия лизингового договора остаток задолженности лизингодателя превышает остаточную стоимостью имущества, на эту разность и требуется создать резервный фонд. Его величина в каждый момент времени показана на Рисунке 3.3 в виде положительных значений.

Для регрессивной формы лизингового расчета, когда СИ погашается равномерно, создание резервного фонда, не требуется, т.к. погашение СИ фактически совпадает с начисленной амортизацией.

Как видно из Рисунке 3.3, для регрессивно-ступенчатого лизингового расчета нет необходимости формирования резерва, а, напротив, возникает дополнительное обеспечение.[47]

Следовательно, с точки зрения минимизации описанных рисков формирование лизингового портфеля должно осуществляться с учетом вклада каждой формы лизингового расчета и создания резервов.