Система управления и эффективность лизинговой деятельности

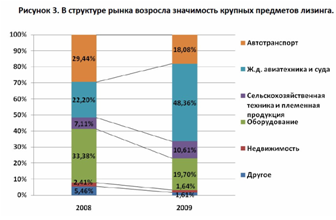

Рисунок 1.3 – Динамика значимости объектов лизинга

Совокупный портфель 73 лизинговых компаний, принявших участие в исследовании, за 2009 год изменился незначительно, увеличившись на 1% и достигнув 457,9 млрд рублей. Объем полученных платежей показал рост на 16% и составил 153,5 млрд рублей. В будущем положительная динамика едва ли сохранится из-за сокращения объемов бизнеса и возможного роста доли просроченной задолженности. В то же время положительный результат свидетельствует о способности компаний взыскивать платежи и продуманности стратегий риск-менеджмента.[23]

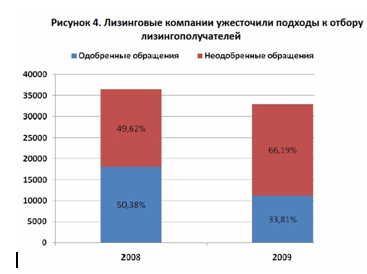

Сократился не только бизнес. Можно констатировать спад спроса на услуги лизинга. В 2009 году число обращений в лизинговые компании уменьшилось на 9,4%. Число одобренных обращений упало на 38,2%.[24]

Рисунок 1.4 – Итоги по отбору лизингополучателей за 2008-2009г.

Причинами столь глубокого падения стали нехватка заемных средств для лизингодателей в начале года, рост процентных ставок, снизивший доступность услуги для клиентов, повышение требований к кредитному качеству потенциальных лизингополучателей. Объем лизингового портфеля в целом по рынку сократился на 31% и составил около 960 млрд. руб.[25]

При сохраняющейся высокой потребности в обновлении основных фондов, объем рынка лизинга, очевидно, будет стремиться к восстановлению достигнутого в 2007-2008 гг. уровня и последующему росту. Однако в 2010 году темпы роста рынка будут невысокими. По оценке "Эксперт РА" объем новых сделок увеличится на 10-15% и составит 350-370 млрд руб. Рост объемов сделок участники рынка ожидают в отраслях пищевой промышленности, телекоммуникационной отрасли, энергетике, торговле, экспортных отраслях, а также в сфере грузоперевозок.

1.4 Изученность специфики лизинга

А.Кадушин, Н.Михайлова в своей работе «Лизинг: экономичный путь привлечения реальных инвестиций» описывают экономические выгоды лизинга как схемы осуществления реальных инвестиций так: «Финансовыми источниками осуществления инвестиционных вложений для производственного предприятия являются собственные средства (нераспределенная прибыль и акционерный капитал) или заемные средства (преимущественно в виде кредитных средств).

На определенном этапе развития рыночных отношений взаимоотношения кредитора и заемщика закономерно вступают в определенное противоречие, которое выражается в высокой рисковости долгосрочного кредитования для кредитора и чрезмерной стоимости заемного капитала - для заемщика, что фактически приводит к сужению рынка долгосрочного кредитования. Возникновение лизинговых схем, представляющих собой во многих случаях некоторый вариант опосредования и защиты кредитной сделки, является закономерным этапом развития форм заимствования долгосрочных инвестиционных ресурсов производственно-хозяйственными субъектами. В настоящее время в условиях существенного сжатия рынка долгосрочного кредитования в России лизинг может рассматриваться в качестве перспективного направления финансового обслуживания инвестиционного процесса.

Лизинг, согласно российским законам является “видом инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем”. В данном случае (для условий инвестирования) имеется ввиду финансовый лизинг, при котором “срок, на который имущество передается лизингополучателю, соизмерим по продолжительности со сроком полной амортизации предмета лизинга или превышает его”.

С момента установления законодательно обусловленных и юридически закрепленных условий лизинг может рассматривается в качестве альтернативной возможности создания (приобретения) имущества (основных фондов) предприятием по отношению к схеме прямого кредитования.

С организационной точки зрения формирование лизинговых отношений означает возникновение промежуточного звена между кредитором и потребителем инвестиций. Поэтому преимущества и недостатки включения лизинговой сделки в цепочку “кредит - лизинг - приобретение основных фондов” должны и могут рассматриваться:

а) с точки зрения интересов кредитора;

б) с точки зрения интересов получателя основных фондов - предмета лизинговой сделки.

Условно назовем агентов экономических интересов в случае организации инвестиционных вложений посредством лизинговой сделки следующим образом: “производственное предприятие”, “лизинговая компания” и “кредитор”.

С точки зрения кредитора появление в кредитной цепочке промежуточного агента в лице лизинговой компании, являющейся собственником предмета лизинга, юридически означает появление дополнительного гаранта эффективного использования кредита, а также звена, контролирующего условия использования предмета лизинга на протяжении всего периода возврата кредитных средств. В том числе одним из условий гарантирования эффективного использования кредита является то, что предприятию предоставляются не денежные средства, а непосредственно средства производства, имеющие технико-экономические характеристики, определенные этим предприятием.

Для производственного предприятия лизинг позволяет в условиях сравнительно меньшего финансового напряжения (т.е. рассредоточения затрат во времени) обновлять основные фонды, формировать техническую базу производства для новых видов продукции, расплачиваясь за арендованное имущество по мере получения дохода от производимой с помощью этого имущества продукции. По сравнению с кредитом лизинг является более доступной формой привлечения инвестиций, поскольку не требует сложного пакета гарантий по кредитной сделке, т.к. предприятие получает фонды в полную собственность лишь при условии полного выкупа (тяжесть бремени по гарантированию кредитной сделки в этом случае перекладывается на лизинговую компанию).

Целесообразность лизинговой сделки для ее участников можно рассматривать в двух направлениях: с точки зрения организационно-правовых интересов; либо экономических интересов. При этом экономические интересы участников лизинга могут рассматриваться как текущие (статические) (например, в разрезе одного лизингового платежа), так и в динамическом аспекте, т.е. на протяжении всего периода использования имущества с учетом фактора стоимости денег во времени».

Дмитрий Миндич в книге «Финансы растущего бизнеса» рассматривал лизинг, как источник финансирования инвестиционного проекта так: «Смысл финансовой аренды заключается в том, что компания, предоставляющая соответствующие услуги, покупает для вашего предприятия имущество, которое затем передает вам в пользование на определенный срок и за определенную плату (лизинговые платежи). Во время действия лизингового договора собственником этого имущества является лизингодатель. При этом переданное в лизинг имущество в зависимости от условий договора может учитываться как на вашем балансе, так и на балансе лизинговой компании. По истечении срока договора лизинга полностью самортизированное имущество может быть выкуплено лизингополучателем по остаточной стоимости за символическую цену (такой вид сделки называется финансовым лизингом).