Управление портфелем краткосрочных государственных ценных бумаг

В рамках данного подхода предполагается, что инвестор стремится максимизировать ожидаемую доходность портфеля при заданном уровне риска либо минимизировать риск при заданном уровне ожидаемой доходности посредством диверсификации вложений. Для иллюстрации проблемы выбора портфеля ценных бумаг с помощью подхода "доходность — риск" удобно использовать кривые безразличия.

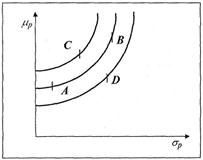

Кривые безразличия (indifference curves) - это линии, описывающие различные комбинации значений ожидаемой доходности ![]() и риска

и риска ![]() портфелей ценных бумаг, которые являются равноценными в смысле определенных предпочтений инвестора (рис. 2).

портфелей ценных бумаг, которые являются равноценными в смысле определенных предпочтений инвестора (рис. 2).

Рис. 2. Кривые безразличия инвестора при подходе "доходность — риск"

В рамках подхода "доходность - риск" используются следующие предположения относительно предпочтений инвестора[10]:

1) предположение о "ненасыщаемости" (nonsaturation) инвестора, которое может быть сформулировано следующим образом: при выборе из двух идентичных во всем, кроме ожидаемой доходности, портфелей инвестор отдает предпочтение портфелю с большей ожидаемой доходностью;

2) предположение о том, что инвестор избегает риска (risk aversion), т.е. при выборе из двух идентичных во всем, кроме риска, портфелей он отдает предпочтение портфелю с меньшим риском.

Избегать риска - значит идти на риск только при соответствующей компенсации за риск, т.е. "премии за риск": большему риску должен соответствовать больший доход. Например, инвестор, избегающий риска, не станет участвовать в "честной" азартной игре (fair game) типа подбрасывания монеты, ожидаемый доход от которой равен нулю.

Пусть ![]() - ожидаемая доходность,

- ожидаемая доходность, ![]() — риск портфеля. В силу сделанных предположений относительно предпочтений инвестора в рамках рассматриваемого подхода соответствующие кривые безразличия в системе координат "доходность — риск" должны быть вогнутыми и иметь положительный наклон, как это имеет место на рис. 2.

— риск портфеля. В силу сделанных предположений относительно предпочтений инвестора в рамках рассматриваемого подхода соответствующие кривые безразличия в системе координат "доходность — риск" должны быть вогнутыми и иметь положительный наклон, как это имеет место на рис. 2.

Кривые безразличия инвестора обладают рядом свойств.

1. Каждая кривая линия описывает множество равноценных портфелей с характеристиками ![]() соответствующими заданному уровню притязаний инвестора, и, следовательно, кривые безразличия одного инвестора не могут пересекаться.

соответствующими заданному уровню притязаний инвестора, и, следовательно, кривые безразличия одного инвестора не могут пересекаться.

2. Портфели, лежащие выше и левее, являются более привлекательными, чем портфели, располагающиеся ниже и правее. Так, изображенные на рис.2 портфели А и В являются равноценными, портфель С является более привлекательным, чем портфели А я В, а те, в свою очередь, привлекательнее портфеля D.

3. Каждый инвестор имеет бесконечно много кривых безразличия, т.е. ему соответствуют так называемые карты кривых безразличия.

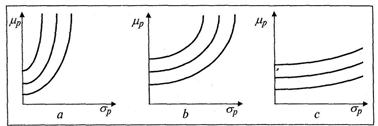

4. Кривые безразличия для инвесторов, избегающих риска в различной степени, т.е. различающихся склонностью к риску, имеют различный угол наклона (рис. 3).

Рассмотрим задачу вычисления характеристик ![]() портфеля ценных бумаг, а также исследуем эффекты портфельного инвестирования.

портфеля ценных бумаг, а также исследуем эффекты портфельного инвестирования.

Рис. 3. Кривые безразличия инвесторов, различающихся склонностью к риску: а - невысокая склонность; b - средняя склонность; с - высокая склонность

Основываясь на вышеизложенном, можно сделать следующие выводы. В настоящее время существует достаточный теоретический аналитический аппарат, основанный на различных математических методах, позволяющих оценивать доходности и риски ценных бумаг.

В рамках рассмотренных классических постановок задач Марковица — Тобина предполагается, что инвесторы формируют оптимальные в смысле подхода "доходность -риск" портфели ценных бумаг сроком на один период владения, исходя из прогнозных значений ожидаемых доходностей ![]() и ковариационной матрицы доходностей

и ковариационной матрицы доходностей ![]() на рассматриваемый период инвестирования. Прогнозные значения данных характеристик строятся на основе имеющихся "исторических" значений доходностей активов {

на рассматриваемый период инвестирования. Прогнозные значения данных характеристик строятся на основе имеющихся "исторических" значений доходностей активов {![]() } (

} (![]() ) за предшествующие периоды времени. При этом предполагается, что параметры

) за предшествующие периоды времени. При этом предполагается, что параметры ![]() ,

, ![]() остаются постоянными в течение всего анализируемого периода.

остаются постоянными в течение всего анализируемого периода.

Государственные облигации используются инвесторами преимущественно для сохранения денежных средств, так как они имеют невысокую доходность, но и риск по ним тоже низок.

3. Методы управления портфелем долговых ценных бумаг

3.1 Сущность портфельного инвестирования

Портфель представляет собой определенный набор из корпоративных акций, облигаций с различной степенью обеспечения и риска, а также бумаг с фиксированным доходом, гарантированным государством, т. е. с минимальным риском потерь по основной сумме и текущим поступлениям[11].

Теоретически портфель может состоять из бумаг одного вида, а также менять свою структуру путем замещения одних бумаг другими. Однако каждая ценная бумага в отдельности не может достигать подобного результата.

Инвестор, работая на рынке ценных бумаг, должен придерживаться принципа диверсификации вкладов: стремиться к разнообразию приобретаемых инвестором финансовых активов. Это необходимо для того, чтобы уменьшить риск потери вкладов. Например, инвестор вложил все свои деньги в акции одной компании. В этом случае он становится полностью зависимым от рыночного колебания курса акций. Если же средства будут вложены в акции нескольких компаний, то доходы инвестора будут зависеть от колебаний некоторого усредненного курса акций компаний, а усредненный курс, как известно, колеблется значительно меньше. Если инвестор придерживается принципа диверсификации, то он обязательно связан с совокупностью принадлежащих ему ценных бумаг различных видов, которая называется инвестиционным (фондовым) портфелем.

Объектами портфельного инвестирования выступают различные ценные бумаги: акции, облигации, производные виды ценных бумаг, часть портфеля может быть представлена в денежном виде. Объемы бумаг в портфеле тоже бывают различными. В зависимости от состава портфеля он может приносить доход или убытки и обладает той или иной степенью риска. Перечень и объемы входящих в портфель ценных бумаг называют структурой портфеля. Последняя представляет собой совокупность характеристик, которыми может управлять инвестор: изменять состав входящих в портфель ценных бумаг и их объемы.