Управление портфелем краткосрочных государственных ценных бумаг

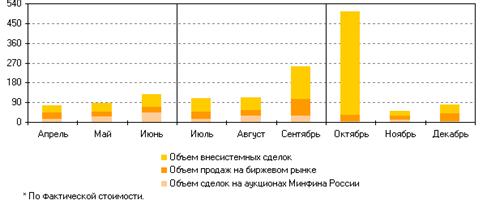

Минфин России в декабре значительно сократил предложение государственных ценных бумаг по сравнению с ноябрем. На первичном рынке был проведен один аукцион по размещению дополнительного выпуска ОФЗ срочностью 14 лет. Номинальный объем предложения составил 4,0 млрд. руб. (в ноябре — 11,0 млрд. руб.). Спрос на среднесрочный выпуск в 3,2 раза превысил предложенный к размещению объем, что позволило эмитенту реализовать 95% эмиссии с дисконтом в 1 базисный пункт к доходности этого выпуска на вторичном рынке. Объем размещения ОФЗ на аукционе в декабре составил 3,8 млрд. руб. по номиналу по сравнению с 9,1 млрд. руб. в ноябре[4].

В рассматриваемый период был выплачен купонный доход по 4 выпускам ОФЗ в размере 4,3 млрд. рублей. По итогам месяца номинальный рыночный портфель гособлигаций возрос на 0,4% — до 1047,4 млрд. рублей. Дюрация рыночного портфеля ОФЗ снизилась на 10 дней, составив на конец декабря 5,8 года.

Объемы сделок, заключенных в основном режиме торгов (без технических сделок) и во внесистемном режиме торгов, в декабре значительно увеличились, составив 35,1 и 42,2 млрд. руб. по фактической стоимости, что на 67 и 106% выше соответствующих показателей за ноябрь.

Рис.1. Объем операций на рынке ОФЗ в 2007 году, млрд. руб.

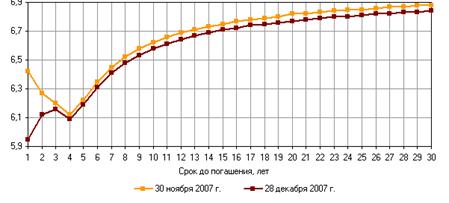

Средняя за месяц валовая доходность ОФЗ увеличилась относительно среднего показателя за предыдущий месяц на 1 базисный пункт — до 6,52% годовых. Валовая доходность ОФЗ на конец декабря составила 6,50% годовых, снизившись по сравнению с концом ноября на 4 базисных пункта. Волатильность валовой доходности ОФЗ в декабре была незначительно меньше, чем в предыдущем месяце. Диапазон колебаний доходности ОФЗ составил 7 базисных пунктов (в ноябре — 8 базисных пунктов).

Рис.2. Основные показатели вторичного рынка ОФЗ

Кривая бескупонной доходности ОФЗ на конец анализируемого периода состояла из трех участков: двух возрастающих — на срок до 3 лет и свыше 4 лет — и убывающего — на срок от 3 до 4 лет. На конец декабря относительно конца ноября доходность облигаций на срок до 2 лет снизилась на 15—47 базисных пунктов, на срок свыше 2 лет — на 3—5 базисных пунктов.

Рис.3. Кривая безкупонной доходности ОФЗ

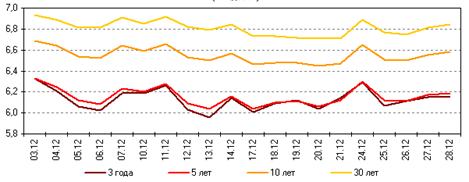

В течение анализируемого периода преобладала понижательная динамика бескупонной доходности ОФЗ. По итогам декабря доходность инструментов на срок 3; 5; 10 и 30 лет снизилась на 4; 3; 1 и 4 базисных пункта соответственно.

Рис. 4. Динамика бескупонной доходности ОФЗ на различные сроки

Рынок корпоративных ценных бумаг

Рынок акций. В первой декаде декабря на российском рынке акций существенно возросли котировки. В середине месяца цены российских акций снизились и в течение третьей декады колебались в узком диапазоне, что отчасти объяснялось снижением в этот период инвестиционной активности на рынке акций. По итогам месяца индекс ММВБ повысился на 2,1% и на закрытие торгов 28 декабря составил 1888,86 пункта при диапазоне колебаний от 1834,73 до 1969,91 пункта. Индекс РТС, изменяясь в течение месяца от 2200,75 до 2359,85 пункта, повысился на 3,2% и в последний торговый день декабря составил 2290,51 пункта.

Рис. 5. Динамика индекса ММВБ и объемов вторичных торгов по акциям на ФБ ММВБ

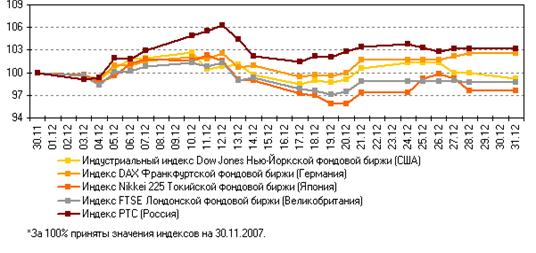

В декабре большинство ведущих мировых фондовых индексов понизилось, в отличие от российских фондовых индексов ММВБ и РТС. По итогам месяца индекс Nikkei 225 Токийской фондовой биржи (Япония) снизился на 2,4%, индекс FTSE Лондонской фондовой биржи (Великобритания) — на 1,3%, индустриальный индекс Dow Jones Нью-Йоркской фондовой биржи (США) — на 0,8%. Индекс DAX Франкфуртской фондовой биржи (Германия) повысился на 2,5%.

Рис. 6. Темпы изменения индекса РТС и основных мировых фондовых индексов

На ФБ ММВБ средний дневной объем вторичных торгов акциями в декабре увеличился по сравнению с ноябрем на 4,3% — до 70,6 млрд. рублей. В РТС аналогичный показатель сократился на 3,5% — до 64,0 млн. долл. США. Капитализация рынка акций в РТС за месяц возросла на 5,6% и на 28 декабря составила 1328,8 млрд. долл. США.

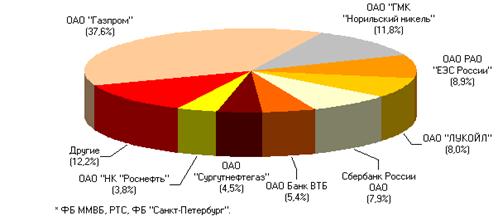

В структуре совокупных вторичных торгов на трех основных российских фондовых биржах (ФБ ММВБ, РТС, ФБ "Санкт-Петербург") в рассматриваемый период круг высоколиквидных бумаг был по-прежнему ограниченным. Основная доля операций осуществлялась с акциями нескольких компаний-эмитентов нефтяной, газовой, металлургической, электроэнергетической отраслей, а также кредитных организаций. На долю акций 8 ведущих эмитентов приходилось 87,8% суммарного торгового оборота.

Рис. 7. Структура совокупных вторичных торгов акциями на основных биржах в декабре 2007 года

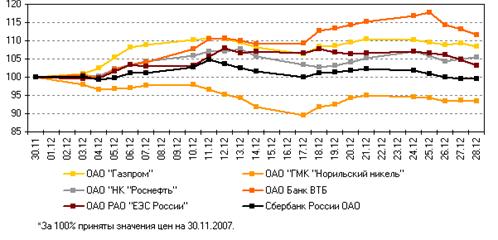

В течение большей части декабря котировки наиболее ликвидных российских акций имели сходную динамику, в то время как степень их изменения по итогам месяца существенно различалась. При этом по большинству инструментов компаний газовой, электроэнергетической и нефтяной отраслей, а также ОАО Банка ВТБ котировки повысились на 3,2—11,7%.

Рис. 8. Темпы изменения цена акций ведущих эмитентов на ФБ ММВБ

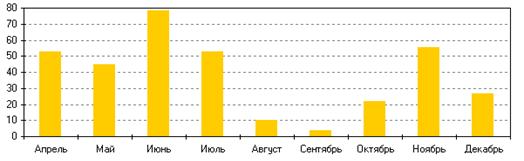

Рынок корпоративных облигаций. На ФБ ММВБ в рассматриваемый период состоялось размещение 13 новых выпусков корпоративных облигаций (против 6 выпусков в предыдущем месяце). При этом суммарный объем размещения облигаций по сравнению с ноябрем сократился в 2,1 раза, составив 26,6 млрд. рублей.

По данным информационного агентства "Сбондс.ру", в декабре было проведено плановое погашение 9 выпусков корпоративных облигаций суммарным объемом 20,2 млрд. рублей. За рассматриваемый период объем портфеля обращающихся корпоративных облигаций увеличился на 0,5% и на конец декабря составил 1257,1 млрд. руб. по номиналу.

Рис. 9. Первичное размещение корпоративных облигаций на ФБ ММВБ в 2007 году

Суммарный объем операций на вторичном рынке корпоративных облигаций на ФБ ММВБ увеличился в декабре по сравнению с предшествующим месяцем на 25,8% — до 281,0 млрд. рублей. Средний дневной оборот торгов в декабре возрос на 32,1% и составил 14,1 млрд. рублей.

На вторичных торгах корпоративными облигациями на ФБ ММВБ наибольшие объемы операций осуществлялись с облигациями компаний-эмитентов электроэнергетической и нефтегазовой отраслей и кредитных организаций. На долю бумаг 8 ведущих эмитентов в декабре приходилось 25,7% суммарного торгового оборота.

В первой половине декабря доходность2 ликвидных корпоративных облигаций колебалась в узком горизонтальном коридоре. Во второй половине месяца доходность существенно повысилась и увеличилась амплитуда ее колебаний. Средняя за декабрь доходность корпоративных облигаций увеличилась на 12 базисных пунктов — до 8,1% годовых.