Выбор оптимального портфеля ценных бумаг инвестиционным отделом ПриватБанкаРефераты >> Банковское дело >> Выбор оптимального портфеля ценных бумаг инвестиционным отделом ПриватБанка

|

|

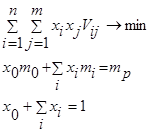

(3.6) |

Изложим теперь окончательное решение этой задачи, полученное Тобиным. Пусть V – матрица ковариаций рисковых ценных бумаг, ![]() - вектор-столбцы долей х капитала, вкладываемых в i – ый вид рисковых ценных бумаг и ожидаемых эффективностей этого вида,

- вектор-столбцы долей х капитала, вкладываемых в i – ый вид рисковых ценных бумаг и ожидаемых эффективностей этого вида, ![]() . Пусть также I n – мерный вектор-столбец, компоненты которого равны 1. тогда оптимальное значение долей

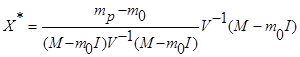

. Пусть также I n – мерный вектор-столбец, компоненты которого равны 1. тогда оптимальное значение долей ![]() есть

есть

|

|

(3.7) |

Здесь ![]() - матрица, обратная к V. В числителе дроби стоит число, в знаменателе, если выполнить все действия (операция транспонирования первого сомножителя в знаменателе не указана, но подразумевается), тоже получится число, причем константа, определяемая рынком и не зависящая от инвестора,

- матрица, обратная к V. В числителе дроби стоит число, в знаменателе, если выполнить все действия (операция транспонирования первого сомножителя в знаменателе не указана, но подразумевается), тоже получится число, причем константа, определяемая рынком и не зависящая от инвестора, ![]() - вектор-столбец размерности n. Как видим, этот вектор не зависит от эффективности портфеля

- вектор-столбец размерности n. Как видим, этот вектор не зависит от эффективности портфеля ![]() . Таким образом, вектор долей рисковых видов ценных бумаг, пропорциональный этому вектору также не зависит от

. Таким образом, вектор долей рисковых видов ценных бумаг, пропорциональный этому вектору также не зависит от ![]() . Следовательно, структура рисковой части портфеля не зависит от

. Следовательно, структура рисковой части портфеля не зависит от ![]() . Однако сумма компонент вектора

. Однако сумма компонент вектора ![]() зависит от

зависит от ![]() , а именно, компоненты вектора

, а именно, компоненты вектора ![]() пропорционально увеличиваются с ростом

пропорционально увеличиваются с ростом ![]() , поэтому доля

, поэтому доля ![]() безрисковые вложений будет при этом сокращаться. Выразим риск оптимального портфеля в зависимости от его доходности. Для этого в формулу вариации портфеля

безрисковые вложений будет при этом сокращаться. Выразим риск оптимального портфеля в зависимости от его доходности. Для этого в формулу вариации портфеля ![]() подставим оптимальный вектор

подставим оптимальный вектор ![]() из формулы (15.3) через

из формулы (15.3) через ![]() . Получим

. Получим

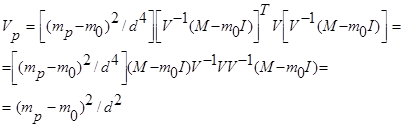

Окончательно:

![]() или

или

|

|

(3.8) |

Можно также написать выражение эффективности оптимального портфеля от его риска: ![]() или

или ![]() . Видно, что эти зависимости линейные.

. Видно, что эти зависимости линейные.

Полученный оптимальный портфель называется портфелем Тобина минимального риска, т.е. портфель Тобина – это портфель Марковица при наличии на рынке безрисковых бумаг.

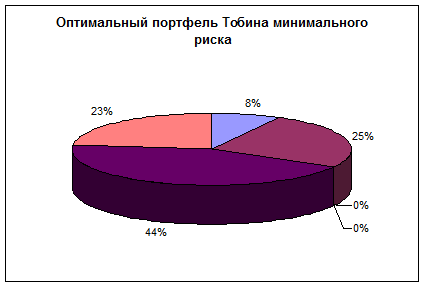

Решая задачу с помощью табличного процессора Excel и его надстройки Поиск решения, получим:

![]() =0,51

=0,51

х0=0,08; х1 =0,25; х2=0; х3=0; х4=0,44; х5=0,23.

Рис. 3.3 – Оптимальный портфель ценных бумаг Тобина минимального риска.

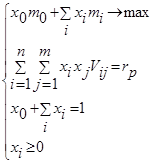

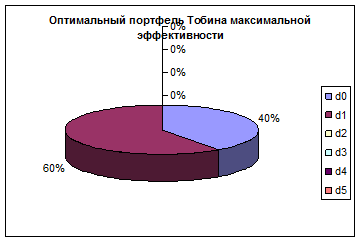

3.4.2 Портфель Тобина максимальной эффективности и заданного риска

|

|

(3.9) |

Получим следующее решение (рис. 3.4):

![]() =12,31% х0=0,4; х1 =0,6; х2=0; х3=0; х4=0; х5=0.

=12,31% х0=0,4; х1 =0,6; х2=0; х3=0; х4=0; х5=0.

Рис. 3.4 – Оптимальный портфель Тобина максимальной эффективности

3.5 Формирование оптимального портфеля с помощью ведущего фактора финансового рынка

В реальности доходности ценных бумаг зависят от факторов финансового рынка. В роли ведущего фактора финансового рынка удобнее всего брать среднюю доходность рисковых бумаг самого финансового рынка.

Обозначим этот фактор как f и будем считать, что доходности всех ценных бумаг зависят от него. Пусть d – доходность какой-либо фиксированной ценной бумаги. Простейшая форма зависимости – линейная, так что примем гипотезу, что d линейно зависит от f ![]() . Так как обе величины d, f – случайны, то равенство врядли может быть точным. Найдем a и b.

. Так как обе величины d, f – случайны, то равенство врядли может быть точным. Найдем a и b.

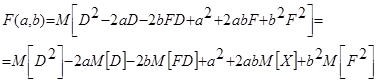

Попробуем подобрать такую зависимость ![]() , чтобы

, чтобы ![]() было минимальным. Имеем

было минимальным. Имеем

|

|

(3.10) |

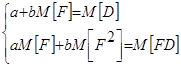

Дифференцируя ![]() частным образом по а и b приравниваем частные производные 0, получим систему уравнений

частным образом по а и b приравниваем частные производные 0, получим систему уравнений .

.

Решая эту систему, получим:

|

|

(3.11) |

Найдем математическое ожидание случайной величины ![]() , являющейся функцией от случайной величины D. Имеем

, являющейся функцией от случайной величины D. Имеем ![]() . Значит, в частности, при найденных a, b для математических ожиданий случайных величин D, F верно не приближенное равенство, а точное.

. Значит, в частности, при найденных a, b для математических ожиданий случайных величин D, F верно не приближенное равенство, а точное.

![]() .

.

На практике совместное распределение случайных величин (F, D) не известно, известны только результаты наблюдений, т.е. выборка пар (f, d) значений (F, D). все рассмотренные величины заменяются их выборочными аналогами. Так, для определения a, b получим систему уравнений: