Управление банком в рыночных условияхРефераты >> Банковское дело >> Управление банком в рыночных условиях

При этом кредитная операция, как, в прочем, и две предшествующие операции, обладают огромной производительной силой. Кредит как сумма денег не просто обращается как деньги, он обращается как капитал. Это означает, что в силу природы кредита кредитная операция предполагает такое использование ссуды, которое неизбежно должно порождать в хозяйстве заемщика образование новой стоимости, прибыли, частично уступаемой кредитору. Кредитная операция содействует непрерывности и ускорению производства и обращения продукта.

Деятельности современного банка не ограничивается выше перечисленными традиционными операциями. Банк выполняет и другие операции. К их числу можно отнести:

– кассовое обслуживание клиентов

– инкассацию денежных средств, векселей, платежных и расчетных документов

– привлечение во вклады и размещение драгоценных металлов

– покупку или продажу иностранной валюты

– выдачу банковских гарантий

Эти пять операций вместе с депозитным, расчетными и кредитными получили статус банковских операций. Согласно закону их могут выполнять только банки. За небанковскими кредитными организациями оставили право:

– осуществлять клиринговые расчеты

– заниматься инкассацией денежных средств

– выполнять операции по обмену валюты

– управлять денежными средствами клиентов

Как отмечалось, для того, чтобы выполнять банковскую операцию, необходимо иметь соответствующую лицензию.

Закон предписывает и те виды деятельности, которыми банкам заниматься запрещено. К их числу относятся производственная, торговая и страховая деятельность.

Вообще заниматься производственной, торговой и страховой деятельностью не является бесспорным. Получается, что практически всеми банковскими операциями можно заниматься всем участникам рынка, при этом декларируется, что банковские операции не являются монополией только банков, ими могут заниматься и промышленники, и торговцы, и страховщики. Банки же, в свою очередь, не могут заниматься производством, не торговлей , не страхованием. Не является ли это дискриминацией банков как полноправных субъектов рынка? Сложившиеся положение связано с тем, что банки, обладают значительными финансовыми возможностями, могут, как считается, монополизировать соответствующий вид ,,небанковского,, бизнеса, как бы нанести вред здоровой конкуренции в том или ином секторе товаров и услуг.

В связи с этим можно предложить несколько подходов;

– прежде всего, можно предложить уровнять банки с другими предприятиями и организациями в ,,правах,, , запретив последним заниматься банковской деятельностью, т.е. сделать банковские операции монополией только банка. Известно, что появление на рынке субъектов, предлагающие банковский продукт, за последние десятилетие серьезно перенасытило банковский рынок, приводит к значительному сокращению прибыли банков. Банки вынуждены искать пути, как выжить в этих условиях. Конечно, в результате запрета другим субъектам вести банковские операции банки бы ощутили особый прилив энергии. Однако с этим вряд ли согласится другая сторона. Представим, что такой закон будет принят, но будет ли он выполнятся, так как вернуть субъектов на прежние позиции представляется делом не реальным. Запретить предприятиям, имеющие свободные денежные средства, выдавать, денежные суммы также обречено на ущемление их коммерческих интересов – сдерживание конкурентной борьбы.

– можно попробовать дать банкам, возможность заняться производственной, торговой и страховой деятельностью. С другой стороны трудно предположить, что случилось бы тогда, каким бы стал банк, останется ли он в этом случае в подлинным смысле банком;

– третий вариант – дать возможность банкам заниматься не банковскими операциями в ограниченных пределах. Некоторые страны пошли по этому пути. Во Франции, к примеру, достигнуто согласие со страховыми фирмами в области обслуживания туризма, банковский закон закрепляет за банками его деятельность как полноценного страхователя. Для этого он, должен получить разрешение на сотрудничество с туристическими агентствами и на проведение страхования туристов.

Закон также дает банку возможность субсидировать производство товаро2в для путешествий, а его агентам осуществлять продажу уже произведенных товаров и услуг любителям путешествий. Разумеется, банк, получивший разрешения на данные виды предпринимательской деятельности, продолжает подчиняться требованием общей регламентации банковской деятельности. Также законодатели предусмотрели по крайней мере два ограничения на эту дополнительную не банковскую деятельность.

Во-первых банки не должны наносить ущерб здоровой конкуренции на соответствующем участке рынка товаров и услуг, в связи с чем они полностью подчиняются общепринятому законодательству по конкуренции. Во-вторых, не банковская деятельность должна оставаться по характеру именно дополнительной, строго ограниченной частью от основного бизнеса

Если за основу взять пример с европейского законодательства, а отечественные банки идут по их модели развития то можно было очень сильно расширить рынок банковских услуг. И тем самым еще более плотнее увязать деятельность банка с деятельностью рынка. Пока у наших банков есть возможность работать на рынке ценных бумаг. Вообще этот рынок относятся к долгосрочным вложениям, поэтому банки пока не могут позволить себе работать на дальнейшую перспективу из-за не достаточности капитала и не устойчивости рынка.

Поэтому подходы здесь могут быть разными: от полного запрета до полного разрешения. Дело за ассоциацией банков и Национальным Банком Кыргызской Республики, которые должны договориться о дальнейшей стратегии развития рынка и деятельности банков на этом рынке.

Глава 2

Анализ управления банком в рыночных условиях.

2.1 Позиции занимаемые на рынке АЗИЯУНИВЕРСАЛБАНКом.

Акционерный коммерческий «АзияУниверсалБанк» зарегистрирован 22 августа 1997 года. Лицензия НБКР №039. За более чем четырехлетнюю историю своего существования банк прочно занял место среди крупнейших и наиболее надежных финансовых институтов Кыргызстана и закрепил свои позиции на межбанковском рынке СНГ. По состоянию на 01.01.2002 г. банковская система Кыргызстана состоит из 18 коммерческих банков и 2 филиалов иностранных банков.

По большинству показателей АУБ входит в первую пятерку крупнейших банков страны. Увеличение уставного капитала АзияУниверсалБанка до 200 млн. сом, планируемое в 2002 году, позволит ему занять место в тройке лидеров.

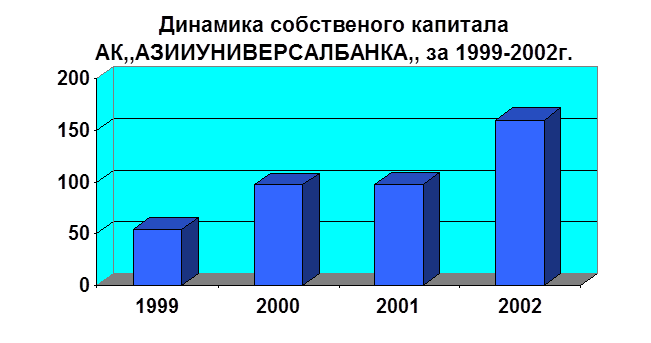

Удельный вес собственного капитала АзияУниверсалБанка в суммарном собственном капитале всей банковской системы на 1.01.02 г. превышает 10%.

За 12 месяцев 2001 года активы банковской системы увеличились на 7.7%, суммарные обязательства сократились на 7.2%, собственный капитал увеличился на 62.8%. За аналогичный период времени суммарные активы АК "АзияУниверсалБанк" увеличились на 27.8%, суммарные обязательства увеличились на 11.8%, собственный капитал возрос на 63.4%. Таким образом, на общем фоне всей банковской системы, АзияУниверсалБанк демонстрирует наиболее успешное и быстрое развитие.