Анализ финансово-хозяйственной деятельности

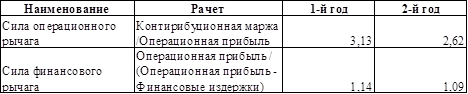

Таблица 11 Операционные и финансовые рычаги предприятия

На основании полученных данных можно определить сопряженное воздействие финансового и операционного рычагов и совокупный уровень риска:

Сопряженный эффект за 1-й год = 3,13 * 2,62 = 8,2

Сопряженный эффект за 2-й год = 1,14 * 1,09 = 1,24

Таким образом, уровень совокупного риска в 1-м году составляет 8,2 и во 2-м году – 1,24, то есть снизился на 6,92. Таким образом, снижение процентных платежей со снижением финансового рычага облегчает постоянные затраты, тем самым снижая воздействие операционного рычага. Данное снижение говорит о снижении риска, поскольку сочетание мощного операционного рычага с мощным финансовым рычагом может оказаться губительным для предприятия, так как предпринимательский и финансовый риск взаимно умножаются, мультиплицируя неблагоприятные эффекты, поэтому необходимо не допускать значительный сопряженный, препятствовать его росту. В данном случае снижение финансового и предпринимательского риска, не смотря на возможные снижения дивиденда, может привести к росту курсовая стоимость акций предприятия, то есть перспективы развития предприятия будут оцениваться инвесторами значительно выше.

Заключение

На основании произведенного анализа можно сказать, что предприятие имеет эффективную операционную деятельность, но при этом существуют и некоторые проблемы и риски. Ликвидность баланса предприятия отличается от абсолютной, это говорит о неэффективной структуре баланса, то есть о необходимости улучшения эффективности использования средств, поскольку менее ликвидные активы не могут заменить более ликвидные и покрыть срочные обязательства за короткий период времени. Данная ситуация может привести к тому, что могут возникнуть финансовые затруднения. Хотя на основании коэффициентного анализа у предприятия обеспечивается текущая ликвидность. Горизонтальный и вертикальный анализ показал, что предприятие направлено на рост операционной деятельности, об этом свидетельствует значительная доля материально-производственных запасов, а также их положительный темп роста, высвобождение средств за счет сокращение дебиторской задолженности и краткосрочных финансовых вложений. Но предприятию следует усилить сбытовую направленность, что бы не возникала ситуация залеживания товара. При этом предприятия опирается в основном на долгосрочные средства, но собственные и привлеченные средства находятся в равной степени, что говорит о том, что предприятие не делает усилий в сторону обеспечения собственной капитальной базы, а также вкладывает долгосрочные средства не только в фиксированные активы, но и в текущую деятельность. Это могло бы говорить о неэффективном использовании средств и возникновении финансовых трудностей, но рост текущих пассивов говорит о деятельности направленной на изменение ситуации. А также рост нераспределенной прибыли говорит об эффективной деятельности предприятия.

Коэффициентный анализ показал, что предприятие на 50 % зависимо от заемных средств, и зависимость эта растет, что может привести к определенным трудностям. При этом все показатели зависимости превышают общеотраслевой уровень. На данный момент рентабельности предприятия характеризуется положительно, тем самым обеспечивает защищенность интересов кредиторов и инвесторов, предприятие может погашать долги и иметь прибыль. Также положительно характеризует деятельность предприятия ускорения оборачиваемости, как всех активов, так и дебиторской задолженности и запасов в частности. Оборачиваемость активов конечно ниже общеотраслевого уровня, но все же ускорение использования активов свидетельствует о высвобождении средств, а также о положительном финансовом результате. При этом рыночные показатели говорят о снижении инвестиционных характеристик и перспектив предприятия. Но, не смотря на это, на основании анализа вероятности наступления банкротства можно сказать, что предприятие имеет благополучное положение. Предприятие имеет эффективную операционную деятельность, которую стремится расширять, тем самым повышать прибыльность предприятия. Операционный анализ показал, что операционная прибыль позволяет покрывать все расходы и получать прибыль, а также имеет тенденцию роста. Но при этом рост порога рентабельности показывает снижение вероятности получения прибыли. Развитие операционной деятельности напрямую связано со значительной долей и ростом заемных средств, что характеризует снижение всех показателей стабильности предприятия, и это в дальнейшем может сказаться на финансовом положении предприятия. Поэтому предприятию следует сократить заемные средства и обеспечивать укрепление собственной капитальной базы. Это позволит также увеличить ликвидность предприятия и эффективность его деятельности, а также снизить все возможные риски, в частности предпринимательский и финансовый, которые в настоящее время оказывают значительное влияние.

Список используемой литературы

1. Веденеев А.Г. Основы финансового менеджмента на предприятии. Учебное пособие/ Под ред. А.Г. Веденеев. М., 2005 г.

2. Вишняков Я.Д. Оценка и анализ финансовых рисков предприятия в условиях враждебной окружающей среды бизнеса// Менеджмент в России. № 5, 2004 г.

3. Грачев А.В. Анализ и управление финансовой устойчивостью предприятия: перераб. и доп./ Под ред. А.В. Грачева. – М., 2005

4. Керимов В.Э. Управленческий учет: Учебник. – 2-е изд., изм, и доп./ Под ред. В.Э. Керимова. – М.: Издательский дом "Дашков и ко", 2005. – 416 с.

5. Ковалев В.В. Финансовый менеджмент. Теория и практика/ Под ред. В.В. Ковалева. – М.: Финансы и статистика, 2007.

6. Кузнецова В.А. Финансовый менеджмент: Методические указания по выполнению курсовой работы для студентов 060400 дневной и заочной форм обучения/ Сост. В.А. Кузнецова. – г. Красноярск: СибГАУ, 2002. – 40 с.

7. Поляк Г.Б. Финансовый менеджмент/ Под ред. Г.Б. Поляка. – М.: Юнити, 2004 г.

8. Стоянова Е.С. Финансовый менеджмент: теория и практика: Учебник. – 5-е изд., перераб. и доп./ Под ред. Е.С. Стояновой. – М.: Издательство "Перспектива", 2007. – 656 с.