Кредитование корпоративных клиентов проблемы и перспективы

Эти отрасли в рейтинге идут с огромным отрывом от прочих, и объемы кредитов, получаемых ими в банках, ограничены главным образом нормативами, обязательными для кредитных организаций. Высокая концентрация производства этих отраслей и их растущая потребность в крупных дешевых долгосрочных кредитах существенно сужают поле деятельности для российских банков. С учетом стандартных требований к банкам по управлению рисками отечественной банковской системе будет сложно конкурировать с иностранными банками в финансировании той же нефтяной промышленности, инвестиционные потребности которой в 2008 г. оцениваются в 14–17 млрд. долл. США [44, с. 20].

Что касается газовой промышленности, то тренд коэффициентов рейтинга по рискам кредитования имеет стабильную положительную тенденцию. Их значение с каждым годом увеличивалось в среднем на 10-12%.(см. табл. 2.1). Рискованность кредитных вложений в эти отрасли действительно объективно выше, чем в металлургию и нефтяную промышленность, однако расчетный 2–3-кратный разрыв между кредитным рейтингом лидеров и прочих отраслей-экспортеров в значительной степени определяется недостаточной прозрачностью организации товарно-денежных потоков в этих отраслях. Данная отрасль имеет возможность демонстрировать существенно лучшие официальные финансовые показатели и более строгую кредитную дисциплину [54, с. 28]. С учетом фактора рискованности вложений в ту или иную отрасль, банки принимают во внимание и то, чем обеспечиваются выдаваемые кредиты и ссуды. Динамика структуры наиболее популярных видов обеспечения экспортно-ориентированных отраслей представлена на рисунке 2.6.

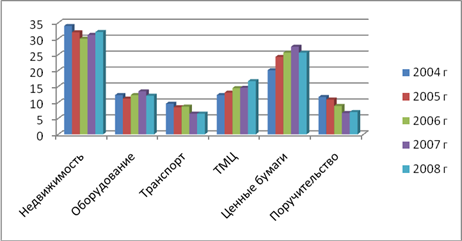

Рис. 2.6. Динамика структуры видов обеспечения кредитов экспортно-ориентированных отраслей российской экономики, % *

*Рассчитано автором по данным ЦБРФ

Как показывает рис. 2.6, наибольший удельный вес в структуре видов обеспечения кредитов занимает недвижимость. Однако ее доля в в целом за рассматриваемый период снизилась на 10,2%. Таким образом, недвижимость на протяжении всего анализируемого периода имела наибольшую долю в обеспечении кредитов, которая находилась примерно на одном и том же уровне и не имела резких скачков. Это объясняется стабильностью цен на недвижимость и их высокой ликвидностью [14, с. 10].

Второе место в структуре видов обеспечения кредитов занимают ценные бумаги (см. рис. 2.6). Причем с 2004 года наблюдается рост популярности этого вида обеспечения. Рост можно охарактеризовать стабильной тенденцией, так как в среднем за каждый анализируемый год его уровень увеличивался примерно на 12-15%. Однако в 2008 году произошел спад популярности данного вида обеспечения на 15%. Эту долю присвоили себе товарно-материальные ценности, занявшие третье место в данной структуре. Этот вид обеспечения так же уверено в течение всего анализируемого периода увеличивает свои позиции на данном сегменте рынка. Его рост в целом за период составил 5,2%. Популярность данного вида обеспечения объясняется ростом ликвидности ценных бумаг экспортно-ориентированных отраслей в целом [13, с. 25].

Так же относительной популярностью пользуются такие виды обеспечения как оборудование, транспорт, поручительство. Однако они занимают от 12 до 15 % доли в структуре всех видов обеспечения, так как практически все предприятия экспортно-ориентированных отраслей имеют высоколиквидные ценные бумаги, и ликвидные объекты коммерческой недвижимости.

Но несмотря на наличие высоколиквидных активов и ценных бумаг, экспортно-ориентированные отрасли имеют значительные объемы просроченной задолженности. Объемы просроченной задолженности экспортно-ориентированных отраслей представлены в таблице 2.2.

Таблица 2.2

Объемы просроченной задолженности некоторых экспортно-ориентированных отраслей, млрд. руб.*

|

Экспортно-ориентированные отрасли |

2004г |

2005г |

2006г |

2007г |

2008г |

|

Нефтяная промышленность |

25 |

29 |

35 |

31 |

41 |

|

Металлургия |

19 |

29 |

33 |

29 |

40 |

|

Газовая промышленность |

15 |

22 |

32 |

29 |

29 |

|

Итого: |

59 |

80 |

100 |

89 |

110 |

*Источник: [29]

Данные, приведенные в таблице 2.2 показывают, что наибольший объем просроченной задолженности на протяжении анализируемого периода среди экспортно-ориентированных отраслей наблюдается в нефтяной промышленности, причем с каждым годом наблюдается ее увеличение. В 2005 году наблюдается рост объемов просроченной задолженности на 12%, который продолжился и в 2006 году – на 13%. В 2007 год нефтяная промышленность улучшила ситуацию, и снизила просроченную задолженность на 11,4%. Однако резкое ее увеличение наблюдается в 2008 году – почти на 20,1%. На втором месте в структуре просроченной задолженности – металлургия. Причем ее объемы с каждым годом растут. Так, ее рост в 2005 году составил 52,6%; в 2006 году – 13,7%. 2007 год так же как и отрасли нефтяной промышленности, металлургии принес спад объемов просроченной задолженности примерно на 37,9%. Замыкает круг лидеров по объемам просроченной задолженности газовая промышленность. В 2004 году она составила – 15 млрд. руб. В 2005 году - возросла на 14,5%, к 2006 году – на 14%. В 2007 газовая промышленность рассчиталась по своим долгам и снизила этот показатель на 9,4%, и сохранила этот уровень в 2008 году (см. табл. 2.2) .

Рост объемов просроченной задолженности экспортно-ориентированных отраслей за анализируемый период во многом определен конъюнктурой рынка, объемами продаж, политикой властей в отношении внешнеторговой деятельности.

Так, например, на спад объемов просроченной задолженности в 2007 году по всем трем анализируемым отраслям повлияла активная политика федеральных органов власти на заключение международных договоров с Японией и Европой на поставку газа, нефти и изделий из металлов.