Кредитование корпоративных клиентов проблемы и перспективы

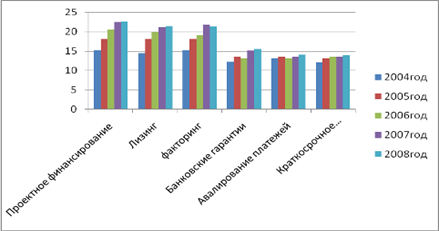

От вида кредита для корпоративного клиента банка зависит от его стоимость. Региональная банковская система кредитования в целом характеризуется относительной дороговизной кредитных продуктов для реального сектора экономики Иркутской области [39, с. 42] . На рисунке 2.13 представлены различные виды кредитов с их средневзвешенной ставкой за последние 5 лет.

Рис .2.13. Средняя ставка по различным видам кредитов экспортно-ориентированных отраслей Иркутской области, %*

*Источник: [41]

В целом, ставки не отличаются от всероссийских тенденций, рассмотренных в разделе 2.1. Так как все анализируемые банки являются филиалами федеральных банков, то их требования, методы оценки, критерии принятия кредитного решения не отличаются. Как видно из рис.2.14, самую высокую ставку имеет проектное финансирование, так как оно пользуется спросом среди компаний данной отрасли, поэтому банки охотно на этом зарабатывают. Причем с самого начала анализируемого периода наблюдается рост ставок данного вида кредитования с каждым годом в среднем на 12,5%. Рост ставок остановился лишь в 2007 году и сохранялся на прежнем уровне и в 2008 году. Лизинг и факторинг имеют примерно одинаковую стоимость и на протяжении анализируемого периода увеличивают ее в среднем в 1,3 раза в год. Причем стоимость лизинга в 2007 году прекращает свой рост, и сохраняет этот уровень в 2008 году. А факторинг снижает свою стоимость в 2008 году на 12,5%. Банковские гарантии, авиалирование платежей и краткосрочное кредитование имеют более низкую стоимость – почти в 1,5 раза дешевле факторинга, 1,56 раз дешевле лизинга, и в 2,2 раза дешевле проектного финансирования.

Таблица 2.5

Структура видов обеспечения кредитов и займов экспортно-ориентированных отраслей Иркутской области, %*

|

2004 г |

2005 г |

2006 г |

2007 г |

2008 г | |

|

Недвижимость |

34 |

32 |

30 |

31,2 |

32,1 |

|

Оборудование |

12,3 |

11,2 |

12,3 |

13,5 |

12,1 |

|

Транспорт |

9,6 |

8,5 |

8,7 |

6,5 |

6,5 |

|

ТМЦ |

12,3 |

13,1 |

14,5 |

14,6 |

16,7 |

|

Ценные бумаги |

20,1 |

24,3 |

25,6 |

27,5 |

25,6 |

|

Поручительство |

11,7 |

10,9 |

8,9 |

6,7 |

7 |

*Источник: [41]

Как видно из таблицы 2.5, наибольший удельный вес в структуре видов обеспечения занимает недвижимость, причем ее рост с каждым годом составляет 10-11%. На втором месте – ценные бумаги. Их доля в 2004 году составила 20,1%, однако с каждым годом она увеличивалась на 20 – 22%. Третье место в структуре видов обеспечения занимает оборудование, которое на протяжении всего анализируемого периода существенно не изменялось.

Объемы просроченной задолженности экспортно-ориентированных отраслей Иркутской области имеют так же положительную динамику, повторяя общероссийскую тенденцию динамику и структуру (см. рис.2.14).

Рис. 2.14.Объемы пророченной задолженности экспортно-ориентированных отраслей Иркутской области млрд. руб.*

*Источник: [42].

Исходя из рисунка 2.14 видно, что объемы просроченной задолженности увеличиваются с каждым годом в среднем на 12-15%. Причем самый динамичный рост демонстрирует лесная промышленность, темпы роста которой увеличиваются на 15-18% ежегодно. Металлургия и химическая промышленность достаточно стабильно увеличивают долю просроченной ссудной задолженности, темпы роста которых в среднем за анализируемый период составили 12; 13% соответственно. Относительно низкие темпы роста объемов просроченной задолженности можно объяснить и небольшими объемами предоставленных кредитов в данные отрасли. Чего нельзя сказать о лесной промышленности. Ее бурный подъем в 2007 году потребовал больших вливаний для перевооружения и пополнения оборотных средств. Однако компании не смогли эффективно распорядиться предоставленными ссудами. [31, с. 45].Отрасли, ориентированные на внутренний рынок, так же характеризуются положительными тенденциями в объемах кредитования: Как видно из таблицы 2.6, наибольшие объемы кредитования среди внутренне-ориентированных отраслей Иркутской области сосредоточены в строительстве, причем с ежегодным стабильным ростом, который в среднем составляет 1,1-1,3%.

Таблица 2.6

Объемы кредитования отраслей, ориентированных на внутренний рынок Иркутской области, млрд. руб.*

|

2004г |

2005г |

2006г |

2007г |

2008г | |

|

Строительство |

46,9 |

48,4 |

50,1 |

50,5 |

52,1 |

|

Торговля |

38,6 |

38,9 |

39,1 |

40,1 |

41 |

|

Транспорт |

35,2 |

35,6 |

35,9 |

36,3 |

37,1 |