Анализ финансового состояния предприятия ЗАО Цифроград

Финансовые коэффициенты характеризуют пропорции между различными статьями отчетности. Достоинствами финансовых коэффициентов являются простота расчетов и элиминирования влияния инфляции[3].

Считается, что если уровень фактических финансовых коэффициентов хуже базы сравнения, то это указывает на наиболее болезненные места в деятельности предприятия, нуждающиеся в дополнительном анализе. Правда, дополнительный анализ может не подтвердить негативную оценку в силу специфичности конкретных условий и особенностей деловой политики предприятия. Финансовые коэффициенты не улавливают различий в методах бухгалтерского учёта, не отражают качества составляющих компонентов. Наконец, они имеют статичный характер. Необходимо понимать ограничения, которые накладывают их использование, и относятся к ним как к инструменту анализа.

Для финансового менеджера финансовые коэффициенты имеют особое значение, поскольку являются основой для оценки его деятельности внешними пользователями отчётности, акционерами и кредиторами. Целевые ориентиры проводимого финансового анализа зависят от того, кто его проводит: управляющие, налоговые органы, владельцы (акционеры) предприятия или его кредиторы. Сравнительный аналитический баланс можно получить из исходного баланса путем уплотнения отдельных статей и дополнения его показателями структуры, а также расчетами динамики. Этот баланс фактически включает показатели как горизонтального, так и вертикального анализа.

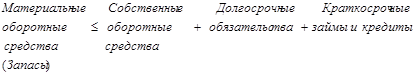

Кроме того, необходимо просчитать достаточность всех источников для формирования материальных оборотных средств. К источникам формирования материальных оборотных средств относят (1):

¨ собственные оборотные средства;

¨ долгосрочные обязательства;

¨ краткосрочные займы и кредиты.

(1)

(1)

Превышение суммы всех источников финансирования оборотных средств над стоимостью материальных оборотных средств определяет возможности предприятия финансировать основную деятельность.

Далее необходимо изучать соотношение более ликвидных оборотных средств с текущими обязательствами. Считается, что сумма дебиторской задолженности, денежных средств и краткосрочных финансовых вложений не должна быть меньше общей величины кредиторской задолженности и краткосрочных займов и кредитов (2)[4]:

![]() (2)

(2)

При нарушении указанных соответствий имеет место неправильное размещение имущества, что приводит к ухудшению финансового состояния организации.

С целью проведения более детальной оценки имущества организации может быть определен темп прироста реальных активов, который характеризует прирост реально существующего собственного имущества организации и финансовых вложений по их действительной стоимости. Реальные активы не являются нематериальные активы, износ основных средств и материалов, использование прибыли, заемные средства. Темп прироста реальных активов характеризует интенсивность наращивания имущества и определяется как отношение[5]:

Т=[( Ск+Зк+Дк)/(Сн+Зн+Дн)-1]*100 , (3)

где, Т – темп прироста реальных активов, %; Cк, Сн – основные средства и вложения без учета износа, торговой наценки по нереализованным товарам. Нематериальным активам, использования прибыли соответственно на начало и конец периода, тыс. руб.; Дк, Дн – денежные средства, расчеты и прочие активы без учета использования заемных средств, тыс. руб.

Под ликвидностью организации понимается его способность покрывать свои обязательства активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность означает безусловную платежеспособность организации и предполагает постоянное равенство между его активами и обязательствами одновременно по двум параметрам: по общей сумме; по срокам превращения в деньги (активы) и срокам погашения (обязательства)[6].

По степени ликвидности, т.е. скорости превращения в денежные средства, активы организации разделяют на следующие группы:

¨ Наиболее ликвидные активы А1 (4):

- суммы по всем статьям денежных средств, которые могут быть использованы для проведения расчетов немедленно;

- краткосрочные финансовые вложения (ценные бумаги).

А1=стр.260+стр.250 (4)

¨ Быстрореализуемые активы А2 (5) – активы, для обращения которых в наличные средства требуется определенное время. Сюда относятся:

- дебиторская задолженность (платежи по которым ожидаются в течении 12 месяцев после отчетной даты);

- прочие дебиторские активы.

А2=стр.240+стр.270 (5)

Медленнореализуемые активы А3 (6) – наименее ликвидные активы. Сюда входят:

- запасы, кроме строки « Расходы будущих периодов»;

- налог на добавленную стоимость по приобретенным ценностям;

- дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты).

А3=стр.210+стр.220+стр.230 (6)

¨ Труднореализуемые активы А4 (7). В эту группу включаются все статьи I раздела баланса «Внеоборотные активы».

А4=стр.190 (7)

Источники пассива баланса группируются по срочности их оплаты следующим образом:

¨ Наиболее срочные обязательства П1 (8):

- кредиторская задолженность;

- задолженность участникам (учредителям) по выплате доходов;

- прочие краткосрочные обязательства;

- ссуды, не погашенные в срок.

П1=стр.620+стр.630+стр.660 (8)

¨ Краткосрочные пассивы П2 (9):

- краткосрочные займы и кредиты;

- прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

П2=стр.610 (9)

¨ Долгосрочные пассивы П3 (10).

В группу входят долгосрочные кредиты и займы, статьи IV раздела баланса.

П3=стр.560 (10)

¨ Постоянные пассивы П4 (11):

- это статьи III раздела баланса «Капитал и резервы»;

- отдельные статьи V раздела баланса «Краткосрочные обязательства», не вошедшие в предыдущие группы;

- доходы будущих периодов;

- резервы предстоящих расходов.

Для сохранения баланса актива и пассива итог данной группы следует уменьшить на сумму по статье «Расходы будущих периодов».

П4=стр.490+стр.640+стр.650 (11)

Для определения ликвидности баланса предприятия необходимо сопоставить итоги перечисленных групп по активу и пассиву. Баланс считается абсолютно ликвидным при следующих соотношениях:

(12)

(12)

При этом если выполнены три следующих условия:

А1≥П1; А2≥П2; А3≥П3, (13)

т.е. текущие активы превышают внешние обязательства организации, то обязательно выполняется и последнее неравенство:

А4≤П4, (14)

которое подтверждает наличие у организации собственных оборотных средств. Все это означает соблюдение минимального условия финансовой устойчивости.

Невыполнение же одного из первых трех неравенств, свидетельствует о нарушении ликвидности баланса. При этом недостаток средств по одной группе активов, не компенсирующейся их избытком по другой группе, так как компенсация может быть лишь по стоимости, в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.