Анализ финансового состояния предприятия ЗАО Цифроград

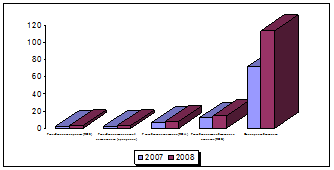

Рис. 6. Показатели рентабельности ЗАО «Цифроград»

На увеличение показателей рентабельности активов и собственного капитала повлияло увеличение чистой прибыли предприятия на 1 781 тыс. руб.

Оборачиваемость текущих активов уменьшилась по этой же причине.

Скорость оборота собственных средств (собственного капитала), отражающая эффективность их использования, также снизилась, что вызвано уменьшением выручки от продаж.

На снижение оборачиваемости дебиторской задолженности повлияли следующие факторы: увеличение средней величины дебиторской задолженности на 40,9%, снижение выручки от продаж на 2,72%. Таким образом, оборачиваемость обязательств дебиторов снизилась, период погашения увеличился на 1день и составил 35 дней в 2008 г. (в 2007 г. - 34 дня).

Повышение средней величины кредиторской задолженности (на 26,1%) на фоне снижения объема выручки от продаж привело к уменьшению оборачиваемости и увеличению периода погашения кредиторской задолженности на 1 день (с 29 дней в 2007 г. до 30 дней в 2008 г.).

При сравнении показателей оборачиваемости дебиторской и кредиторской задолженностей в среднем интервал поступления денежных средств от погашения задолженности дебиторами и период осуществления платежей ЗАО «Цифроград» по обязательствам перед кредиторами к концу отчетного периода увеличились на 1 день. (35 и 30 дней соответственно).

Продолжительность операционного и финансового цикла также увеличилась, что рассматривается как отрицательная тенденция.

ГЛАВА 3. ПУТИ ПОВЫШЕНИЯ ФИНАНСОВОЙ УСТОЙЧИВОСТИ И ПЛАТЕЖЕСПОСОБНОСТИ НА БЛИЖАЙШУЮ ПЕРСПЕКТИВУ

3.1 Пути повышения рентабельности ЗАО «Цифроград»

Как показали расчеты, ЗАО «Цифроград» находится в неблагоприятной финансовой ситуации, поскольку при оценке предприятия были выявлены недостатки. У предприятия наблюдается дефицит абсолютно ликвидных и быстрореализуемых активов. Для повышения платежеспособности предприятия необходимо эффективное управление оборотными активами и краткосрочными обязательствами, увеличение абсолютно ликвидных активов, эффективное управление дебиторской задолженности, быстрое превращение дебиторской задолженности в наличные деньги.

В целях быстрейшего получения денежных средств можно проанализировать два варианта:

- предоставление покупателю скидки за немедленную оплату произведенной поставки, что может привести к дополнительному потоку покупателей и увеличению товарооборота;

- получение краткосрочного кредита в банке для покрытия своих потребностей и вовлечение в оборот денежных средств без предоставления покупателю скидки.

При этом будем считать, что:

- инфляционный рост цен - в среднем 2 % в месяц:

- договорной срок оплаты -1 месяц;

- при оплате по факту отгрузки в начале месяца скидка - 2 %;

- банковский процент по краткосрочному кредиту - 30 % годовых;

- рентабельность альтернативных вложений капитала - 10 % годовых.

Расчет финансового результата при сравнительной оценки вариантов поможет определить более точный подход, который позволит получить наибольшую прибыль для хорошей и бесперебойной работы данного предприятия (табл. 30).

Таблица 30. Расчет финансового результата при сравнительной оценке вариантов краткосрочного финансирования

|

Показатели |

Представление скидки покупателю (руб.) |

Получение кредита для покрытия потребности в денежных средствах (руб.) |

|

1. Индекс цен |

1,01 |

1,01 |

|

2. Потери от скидки с каждой 1000 рублей |

20 |

- |

|

3. Потери от инфляции с каждой 1000 рублей |

- |

1000 * (1-1,01)*2 = 20 |

|

4. Доход от альтернативных вложений капитала |

(1000 – 20) *100* (1-1,01) = 980 |

1000 * 100 * (1-1,01) = 1000 |

|

5. Оплата процентов |

- |

1000 * 0,3 / 12 = 25 |

|

6. Финансовый результат |

980 – 20 = 960 |

99 – 20 – 25 = 955 |

Как показал расчет, при предоставлении скидки организация может получить доход больше, чем при предоставлении покупателю товарного кредита в виде отсрочки платежа на один месяц и получении собственного краткосрочного кредита в банке для покрытия своей потребности в денежных средствах. Такая акция привлечет дополнительный поток покупателей, в результате чего однодневный товарооборот увеличится.

Именно по этому варианту будет произведена продажа продукции на сумму 32800 тысяч рублей без учета НДС. Из поступивших денежных средств 80 % будет вовлечено в оборот, а 20 % направлено на депозитный счет на 6 месяцев под 10 % годовых. Такой подход позволит получить прибыль от начисленных процентов по депозитному счету в размере 328 тысяч рублей.

Кроме того, значительно снизится запасы готовой продукции, что позволит улучшить показатели оборачиваемости оборотного капитала.

При формировании оборотного капитала очень важно определить разумное соотношение между дебиторской и кредиторской задолженностями. При этом необходимо проводить оценку не только своих собственных условий кредитования покупателей, но и условий кредита поставщиков материальных ресурсов, с точки зрения уменьшения затрат или увеличения дополнительного дохода, получаемого предприятием при использовании скидок.

Рассмотрим данный вариант на следующем примере, при этом в качестве исходной информации будут следующие данные (табл. 31):

- скидка, предоставляемая поставщиком товаров при оплате в момент отгрузки – 5 %;

- при отсутствии скидки поставщик предоставляет покупателю отсрочку платежа на 45 дней;

- при условии получения скидки за поставляемые товары покупатель для их оплаты берет в банке кредит под 30 % годовых.

Таблица 31. Расчет финансового результата при сравнительной оценке вариантов оплаты закупаемого товара

|

Показатели |

Оплата со скидкой, (руб.) |

Оплата без скидки, (руб.) |

|

1. Оплата за материальные ресурсы |

950 |

1000 |

|

2. Расходы по выплате процентов |

950 * 0,3 * 45 / 360 = 35,63 |

- |

|

Итого |

985,63 |

1000 |