Сущность лизинговых операций

Лизинговая компания - лизинговая компания, осуществляющая операции розничного лизинга имущества и соответствующая требованиям Сбербанка России.

Лизингополучатель - юридическое лицо или индивидуальный предприниматель, соответствующие требованиям Сбербанка России для участия в рамках данного продукта.

Учитывая достаточный консерватизм Сбербанка России к новым банковским продуктам, существуют «традиционные» сроки разработки и утверждения, а далее, внедрения и т.д. Но с данным продуктом вышел определенный временной рекорд.

Финансирование проектов розничного лизинга начало осуществляется ЦА Сбербанка России совместно с рядом отделений Сбербанка России г. Москвы и отдельными территориальными банками с 2003 года.

Развитие продукта розничного лизинга осуществлялось эволюционно. Первоначально особый механизм рассмотрения и финансирование розничных операций лизинга распространялись только на сделки, реализуемые с ЗАО «РГ Лизинг». По мере совершенствования подходов анализа и критериев к лизингополучателям, а также с учетом динамичного развития рынка розничного лизинга и растущего спроса на новый банковский продукт получили распространение сделки со сторонними лизинговыми компаниями.

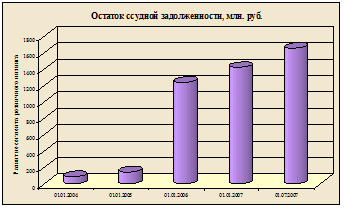

Начало финансирования в 2005 г. сторонних компаний придало новый импульс развития в банке продукта финансирования проектов розничного лизинга (информация приведена на рисунке 3.1).

В основном данные операции реализовывались в отделениях г. Москвы и утверждались на Комитете по предоставлению кредитов и инвестиций Сбербанка России. Существенная доля текущей ссудной задолженности по направлениям инвестиционного кредитования и проектного финансирования отделениями г. Москвы была сформирована за счет кредитов, предоставленных на финансирование операций розничного лизинга. Только в 1 полугодии 2007 г. одобрено открытие 9 рамочных кредитных линий с общим лимитом 7,8 млрд. рублей.

Рисунок 3.1.

Учитывая, что рынок розничного лизинга продолжал динамично развиваться, однако основные темпы роста, по оценкам экспертов, ожидались в регионах, в июле 2007 года был утвержден Регламент по финансированию операций розничного лизинга (т.е. новый банковский продукт) для повсеместного внедрения в отделения, территориальные банки и филиалы Сбербанка России.

Особенностями данного продукта являются:

· экспресс-оценка лизингополучателей на основе установленных критериев;

· низкая стоимость каждой операции (объем финансирования лизинговых сделок с одним лизингополучателем не должен превышать 30 млн. руб. в год);

· срок рассмотрения сделки с отдельными лизингополучателями составляет не более 7 дней;

· возможность рефинансирования затрат по действующим сделкам;

· возможность финансирования нескольких сделок с различными лизингополучателями в рамках одного кредитного договора;

· финансирование до 85% контрактной стоимости транспортного средства;

· обеспечением по кредиту являются имущественные права по договору лизинга и договору поставки и предмет лизинга.

Для снижения рисков, связанных с лизингодателем, лизинговая компания – участник Проекта розничного лизинга, должна выдерживать следующие критерии:

· срок деятельности компании не менее 3 лет (с момента регистрации);

· наличие в лизинговом портфеле компании заключенных сделок с предметами розничного лизинга;

· приемлемый уровень просрочки (установлен показатель допустимого уровня просрочки);

· положительная рентабельность деятельности, рентабельность продаж и величина чистых активов на протяжении последних четырех отчетных кварталов;

· требование о соотношении лизинговых платежей и краткосрочных обязательств;

· положительное заключение подразделения безопасности банка о деловой репутации и деятельности лизинговой компании.

Для снижения рисков, связанных с лизингополучателем, лизингополучатель – участник проекта розничного лизинга должен выдерживать следующие критерии:

· срок деятельности лизингополучателя не менее 2-х лет;

· выручка от реализации товаров, продукции, работ, услуг за последний финансовый год, должна превышать объем лизинговых платежей (без учета НДС и авансового платежа) за 12 календарных месяцев не менее чем в 2 раза - при лизинге автотранспорта и техники, не менее чем в 2,5 раза – при лизинге оборудования;

· отсутствие принадлежности только к 3-му классу кредитоспособности за последние четыре отчетных квартала (положительная рентабельность деятельности + текущая ликвидность > 1);

· положительная рентабельность деятельности за последний финансовый год;

· положительный показатель собственного капитала на последнюю отчетную дату;

· положительное заключение подразделения безопасности банка;

· объем финансирования лизинговых сделок с одним лизингополучателем не должен превышать 30 млн. руб. в год.

Лимит кредитования (лимит рамочной кредитной линии) определяется на основании потребностей лизингодателя, но не должен превышать минимальную цифру из двух показателей:

· 40% от остатка лизинговых платежей на последнюю отчетную дату;

· 40% от стоимости заключенных договоров лизинга за предыдущие 12 месяцев.

Срок доступности рамочной кредитной линии не должен превышать 1 года.

При этом, кредитование по кредитным договорам и договорам об открытии кредитной линии должно осуществляться при условии синхронизации графика погашения кредита и графика уплаты лизинговых платежей в сроки, соответствующие периоду лизинга имущества.

Максимальный объем финансирования лизинговой операции с отдельным лизингополучателем не должен превышать:

· 80% стоимости имущества (техники), требующей регистрации в Государственном надзоре за техническим состоянием самоходных машин и других видов техники в Российский Федерации (Гостехнадзоре) и имеющей паспорт самоходной машины (ПСМ), или стандартного оборудования с высоким уровнем ликвидности, не требующего монтажа;

· 85% стоимости имущества (транспортных средств), требующих регистрации в Государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации и имеющим паспорт транспортного средства (ПТС).

Страхование передаваемого в залог Предмета лизинга должно осуществляться в одной из страховых компаний, прошедшей тендер Сбербанка России.

Выгодоприобретателем по договорам страхования указывается лизинговая компания с обязательным условием по перечислению страхового возмещения на расчетный счет лизинговой компании, открытый в Банке.

При этом в соглашении о порядке перечисления страхового возмещения должна быть предусмотрена возможность лизинговой компании в случае неполного уничтожения имущества дать поручение страховой компании перечислить средства на счет лизингополучателя.

Как отмечалось во 2-м разделе, основным преимуществом данного банковского кредитного продукта является оперативность – выдача кредитных средств занимает всего несколько дней с момента предоставления в банк пакета документов по сделке и лизингополучателю.