Анализ системы бюджетирования на ООО Тольяттикаучук

Таблица 33. Проект отчета об изменении финансового состояния для ООО «Тольяттикаучук» за 2004г., тыс. руб

|

Показатели |

На 1.01.2004 (факт) |

На 1.01.2005 (план) |

Изменение |

|

(1) |

(2) |

(3) |

(4) |

|

1. Оборотные активы (1.1+1.2+1.3) |

8 060 420 |

8 501 781 |

441 361 |

|

1.1. Материальные запасы |

2 010 420 |

2 073 781 |

63 361 |

|

1.2. Расчеты |

4 900 000 |

5 688 000 |

788 000 |

|

1.3. Денежные средства и КФВ |

1 150 000 |

740 000 |

-410 000 |

|

2. Краткосрочные обязательства |

6 595 420 |

6 670 270 |

74 850 |

|

3. Чистый оборотный капитал (1-2) |

1 465 000 |

1 831 511 |

366 511 |

|

Коэффициенты ликвидности | |||

|

- текущая ликвидность (1/2) |

1,22 |

1,27 |

0 |

|

- срочная ликвидность ((1.2+1.3)/2) |

0,92 |

0,96 |

0 |

|

- абсолютная ликвидность (1.3/2) |

0,17 |

0,11 |

0 |

При других вариантах сокращения первичного финансового дефицита перечень пересматриваемых «выходных» форм намного больше. Так, если бы оптимальным был признан вариант увеличения финансовых поступлений за счет роста объема продаж, это обусловило бы пересчет всех форм операционного бюджета.

Корректировка бюджетных показателей на основе первичного и целевого уровня финансового дефицита является последней итерацией составления проекта сводного бюджета. Таким образом, на «выходе» проект сводного бюджета включает в себя:

прогнозный отчет о прибылях и убытках с «расшифровками» в виде отдельных бюджетных форм (по продажам, выпуску, себестоимости);

проект инвестиционного бюджета и прогнозный баланс движения внеоборотных активов;

проект бюджета движения денежных средств;

прогнозный динамический баланс предприятия за бюджетный период;

прогнозный отчет об изменении финансового состояния.

На основе теоретических выводов был разработан сводный бюджет предприятия на 2004 год, в котором запланирован рост объемов производства, что в результате должно привести к повышению выручки от реализации.

3. ОПЫТ ВНЕДРЕНИЯ СИСТЕМЫ БЮДЖЕТИРОВАНИЯ НА РОССИЙСКИХ ПРЕДПРИЯТИЯХ

О проблемах российских предприятий много пишут, предлагая различные пути их решения. В данной работе предлагается обсудить реальные возможности процессного подхода к реорганизации деятельности, направленной на повышение финансово-экономической эффективности, усиление клиентной ориентации предприятия.

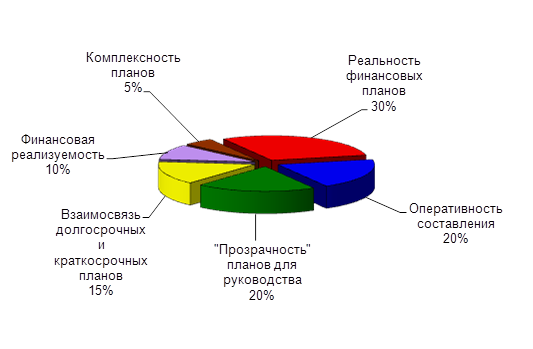

Обратимся, прежде всего, к проблемам, связанным с организацией системы финансового планирования. На рис.3.1. эти проблемы распределены по важности.

Рис.3.1 Проблемы связанные с организацией финансового планирования

Источником информации является богатый опыт работы в проектах по внедрению подобного рода систем и общение с руководителями финансовых служб предприятий (финансовые директора, начальники плановых отделов и другие).

Важнейшей проблемой в этой области является реальность формируемых финансовых планов. Действительно, реальное и эффективное управление компанией возможно лишь при наличии обоснованного плана на достаточно длительный промежуток времени - год, квартал. Нереальность планов вызывается, как правило, необоснованными плановыми данными по сбыту, плановой доле денежных средств в расчетах, заниженными сроками погашения дебиторской задолженности, раздутыми потребностями в финансировании (затраты подразделений на техническое обслуживание, капитальный ремонт, общехозяйственные расходы и т.д.). В итоге, полученные ценой значительных усилий, планы не являются реальным инструментом управления, которое осуществляется по-прежнему - путем субъективного распределения оборотных средств по различным текущим статьям. Одной из ключевых причин этого факта является функциональная разобщенность подразделений, участвующих в составлении финансовых планов.

Второй важнейшей проблемой является оперативность составления планов. Даже хорошо проработанный план становиться ненужным, если опаздывает к заданному времени. Так месячный план, утверждаемый к концу второй недели, с самого начала вызывает сомнения в своей практической пользе. Причины низкой оперативности хорошо известны управленцам, это: отсутствие четкой системы подготовки и передачи плановой информации из отдела в отдел, необходимость долгих процедур итерационного согласования планов, недостаток и недостоверность информации. Очень часто, процедуры формирования финансового плана строятся на недокументированных взаимоотношениях между отделами, телефонных звонках, нестандартных документах.

Эти две проблемы неизбежно вызывают третью - прозрачность планов для руководства. Это естественное следствие отсутствия четких внутренних стандартов формирования финансовых планов.

Отсутствие последовательности операций, проходящей через все отделы и имеющей своей целью удовлетворении потребностей руководства в инструменте управления - финансовом плане, приводит к отрыву долгосрочных финансовых планов (например, на 1 год) от краткосрочных (месяц, неделя). Краткосрочные планы формируются по своим законам, и имеют целью распределение дефицитных оборотных средств предприятия по направлениям и проектам, руководители которых сумели выбить ресурсы из генерального и его замов. Конечно, сейчас встречаются предприятия, где эта проблема в значительной степени решена, но для большинства из них она продолжает оставаться актуальной.

Отметим еще две проблемы - реализуемость планов и их комплексность. Под реализуемостью планов понимается их выполнимость с точки зрения обеспечения необходимыми финансовыми и материальными ресурсами, отсутствие дефицитов. Практика работы российских предприятий показывает, что очень часто принимаются к исполнению финансовые планы с дефицитом до 30-60 %. Комментарии тут излишни. Комплексность планов означает, что помимо любимого всеми сотрудниками финансовых отделов плана по доходам и расходам, необходимы еще реальные планы по прибылям и убыткам, изменению задолженности, плановый баланс. Все эти планы должны формироваться в форме, удобной для руководителей. Кроме того, целесообразно использовать инструменты факторного анализа, чтобы оценить возможные варианты развития событий при изменении ключевых плановых показателей (выручка, цена, стоимость сырья и т.д.).