Капитал корпораций

4.3.5. Стоимость средств, привлеченных на депозитные счета.

Большинство кредитных организаций практикуют привлечение средств юридических и физических лиц на депозитные счета. Цена средств, привлеченных на депозитные счета, выражается процентной ставкой по депозитам. При этом необходимо определить структуру привлеченных средств. В зависимости от характера инвестиционной деятельности банка, привлеченные средства группируются по срокам, а внутри них по уровню процентной ставки, поскольку часто применяются дифференцированные ставки в зависимости от суммы депозита. Если банковское учреждение планирует осуществление инвестиционного проекта, длительностью в три года, то в качестве источников финансирования можно рассматривать привлеченные средства на срок 3 и более лет, а также среднегодовой остаток средств, привлеченных на более короткие сроки (но не менее 1 года).

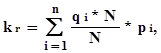

После осуществления группировки привлеченных средств по срокам и суммам необходимо определить удельный вес каждой группы в общем объеме привлеченных средств. После этого можно рассчитать показатель среднего процента по депозитам по формуле средневзвешенной:

Кпр - средняя цена привлеченных средств,

Wi - удельный вес i- ой группы депозитов в общем их объеме,

Ki - процентная ставка для i - ой группы депозитов,

n - число групп депозитов.

4.3.6. Цена затрат по лизингу.

В настоящее время лизинг в России представлен не достаточно широко, но уже сейчас многие крупные российские корпорации имеют в своей структуре компании, предлагающие лизинговые услуги. Необходимо отметить, что в дальнейшем в России лизинг будет более активно развиваться, т.к. он является неотъемлемой частью любой развитой экономики.

Лизинг представляет собой специфический вид заемных средств. Дело в том, что те основные средства, которыми владеет предприятие, учтены на балансе. В то же время этот вид активов может быть взят в аренду без окончательного приобретения. Интересно то, что таким образом приобретенные активы не отражаются на балансе общества, как не отражаются и соответствующие источники финансирования. Поэтому фирма реально имеет большее количество заемных средств, чем это следует из отчета. Кроме того, классическая структура капитала остается неизменной, невидимой для кредитора, что позволит обществу продолжить работу по привлечению новых заемных финансовых средств.

Чтобы подсчитать цену лизингового капитала, необходимо оценить все расходы, связанные с обслуживанием аренды (арендные платежи), и поделить их на сумму, соответствующую цене приобретения на баланс данного оборудования. Данный показатель будет характеризовать составляющую капитала в соответствии с классическим подходом.

Для оценки стоимости капитала компании с учетом лизинга целесообразно ввести соответствующий лизинговый капитал в размере стоимости имущества взятого в лизинг и оценить его цену по предложенному выше методу.

4.3.7. Оценка забалансовых обязательств.

В настоящий момент на внебалансовых счетах многих российских банков и предприятий появились забалансовые обязательства (например: банковские гарантии), которые при определенных условиях могут потребовать от компании (кредитной организации) осуществить платежи по данному виду долга.

|

Для корректировки стоимости капитала фирмы с учетом забалансовых обязательств целесообразно ввести дополнительный забалансовый капитал и рассчитать его стоимость по предложенному выше способу.

4.4. Пример оценки стоимости капитала. С точки зрения финансового менеджера предприятие это некоторое производство, в которое был вложен ресурс под названием "капитал" и от которого получаем определенную отдачу. Капитал - это ресурс, и за любой ресурс надо платить. Стоимость капитала - это характеристика, сколько нужно платить за ресурс "капитал". Проиллюстрируем расчеты примером некоторого промышленного предприятия. В таблице приведены данные, характеризующие пассив баланса предприятия в млн. руб.

|

Пассив на 1.01.98 г. |

млн. руб. |

|

Уставный и добавочный капитал |

240 |

|

Фонд накопления и прочее |

10 |

|

ИТОГО собственный капитал |

250 |

|

Кредиты |

10 |

|

Кредиторская задолженность: | |

|

поставщики и подрядчики |

60 |

|

по оплате труда |

3 |

|

перед бюджетом - основной долг |

42 |

|

перед бюджетом - пени |

20 |

|

перед Пенсионным фондом - основной долг |

6 |

|

перед Пенсионным фондом - пени |

5 |

|

прочие кредиторы |

4 |

|

ИТОГО задолженность |

150 |

|

ИТОГО пассивы |

400 |

Стоимости отдельных компонент капитала Выплаты (или условные выплаты) по цене капитала рассчитываются по средствам, остающимся в распоряжении предприятий, т.е. по чистой прибыли.

Стоимость собственного капитала Собственный капитал включает уставный капитал, добавленный капитал, накопленную прибыль и другие источники типа целевого финансирования и пр. Расчетно стоимость уставного капитала равна сумме дивидендов, деленной на величину уставного капитала. Как правило, предприятие, которое акционировалось на базе государственного предприятия, испытывает недостаток оборотных средств, сами предприятия были приобретены достаточно дешево, и собственники не активно требуют выплат дивидендов. В этом случае цена уставного капитала равна 0%. (Для анализа в данном случае несущественно различие между выплатами по обыкновенным и привилегированным акциям.)