Теория и практика валютного дилинга

|

ATS= |

10.3460/10 RZB |

VIE |

RZBX |

RZBV |

14:37 |

10.3910 |

10.3490 |

|

ESP= |

128.71/8.76 BCO ES SANTO |

LON |

ESPL |

BESL |

14:37 |

129.43 |

128.76 |

|

SEK= |

7.2643/08 SV HANDELSBK |

NYC |

SHNY |

SHNY*S |

14:37 |

7.3320 |

7.2652 |

|

NOK= |

6.4698/33 SV HANDELSBK |

NYC |

SHNY |

SHNY*L |

14:37 |

6.5035 |

6.4668 |

|

DKK= |

5.8103/38 SV HANDELSBK |

NYC |

SHNY |

SHNY'H |

14:37 |

5.8379 |

5.8084 |

|

FIM= |

4.5228/93 SV HANDELSBK |

NYC |

SHNY |

SHNY* К |

14:37 |

4.5589 |

4.5246 |

|

PTE= |

152.27/2.37 CAIXA GEN |

L1S |

CGDL |

CGDL |

14:36 |

153.16 |

152.34 |

|

GRD= |

232.50/2.60 ALPHA CREDIT |

LON |

ACBL |

ACBL |

14.32 |

233.55 |

232.10 |

Отдельно на экран Рейтера можно вывести информацию о курсе доллара к рублю, прокотированному российским банком (страница RUR=).

Табл. 9

|

REUTERS |

Thursday, |

23 February 1995 | ||

|

RL)R= |

Latest Rates |

23FEB95 14:46 | ||

|

Bid/Ask |

Contributor |

Loc |

Source Deal |

Time High Low |

|

4428/4431 |

В ROSS1YSK1Y |

MOS |

RKRM RSKT |

14:46 4438 4421 |

|

4427/4430 | ||||

|

443П/4433 |

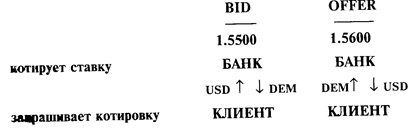

Bid — это курс покупки. По котировке bid банк покупает базовую валюту, в нашем случае USD — доллары США, продает валюту котировки, т. е. немецкие марки.

Offer — это курс продажи. По котировке offer банк продает базовую валюту — доллары, покупает немецкие марки.

Внимание! В определении действий, которые необходимо предпринять с базовой валютой по стороне bid или стороне offer, важное значение имеет, кто кому котирует валютный курс. Обычно коммерческие банки котируют курс своим клиентам — компаниям, физическим лицам, однако на межбанковском рынке банки котируют курс друг другу. Вышеприведенное правило относится к банку, который котирует курс.

Для облегчения понимания и запоминания сторон bid и offer приведем такую схему:

Предположим, что клиент банка держит валютный счет в долларах США, но по условиям контракта должен заплатить за поставляемое оборудование немецкие марки. Выставляя банку платежное поручение в немецких марках против своего долларового счета, клиент фактически просит осуществить ему конверсию долларов в необходимые для закупки оборудования марки. Банк выполняет конверсию по котировке bid, покупая у клиента доллары (путем списания их со счета клиента) и продавая ему марки (зачисляя на счет клиента и осуществляя платеж).

Данное правило применимо также к деятельности банковских обменных пунктов. Предположим, гражданин, имеющий банкноту в 100 долларов и испытывающий потребность в рублях, обращается в пункт обмена валют банка «Российский Кредит» и видит следующие котировки наличного курса доллара США к рублю:

Покупка (bid) Продажа (Offer)

4350 4450

Гражданин продаст 100 долларов банку по курсу 4350, получив в обмен 435 тыс. рублей. Второй гражданин, желающий перевести лишние рубли в доллары купит стодолларовую купюру по курсу 4450 рублей за доллар, заплатив при этом 445 тыс.рублей. На этих двух сделках банк заработал 10 тыс.рублей.

Разница между правой и левой стороной котировки называется спрэд (spread) или маржа (margin) и служит основой для получения банком прибыли по противоположным сделкам с клиентами или другими банками. Маржа (спрэд) может рассматриваться как «плата за услуги». Для осуществления двойной котировки банк должен покрывать затраты, возникающие в связи с проведением операции, а также принимать во внимание потенциальные риски изменения валютного курса.