Теория и практика валютного дилинга

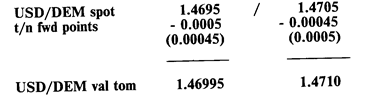

Известно, что курс спот USD/DEM равен 1.4695-1.4705. Форвардные пункты для «завтра» t/n равны —5.0 /-4.5. Поскольку они убывают слева направо, то это значит, что доллар котируется к немецкой марке с дисконтом (то есть процентные ставки по долларовым депозитам «том-некст» (t/n) выше, чем по аналогичным депозитам в немецких марках — см. табл. 4 и табл. 16). Для получения курса аутрайт val-tom необходимо поменять местами стороны bid и offer для форвардных пунктов и по правилу "лестницы" прибавить их к курсу спот:

3.3.5. Форвардный курс для ломаных дат

Размер форвардных пунктов для ломаных дат (broken dates) может быть рассчитан как по приведенной выше формуле, так и с использованием котируемых на страницах агентства Рейтер готовых форвардных пунктов.

Например, требуется рассчитать форвардные пункты для сделки аутрайт доллара к марке с датой валютирования через 2 месяца и 10 дней после даты спот.

Предположим, что форвардные пункты для стандартных периодов с прямыми датами составляют:

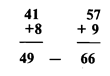

2 месяца 41—57

3 месяца 65 — 84

Разница между форвардными пунктами для 2-х и 3-х месяцев составляет:

для стороны bid 65 — 41 = 24 для стороны offer 84 — 57 = 27

Для одного дня форвардные пункты 2-го месяца (период между 2-м и 3-м месяцем) составляют соответственно:

для стороны bid 24/30 = 0.8 для стороны offer 27/30 = 0.9

Для 10 дней второго месяца форвардные пункты составят:

bid offer 0.8 х 10 = 8 0.9 х 10 = 9

Искомые форвардные пункты для периода в 2 месяца и 10 дней составят:

3.3.6. Форвардные кросс-курсы

Для расчета форвардных кросс-курсов применяются те же правила, что и для нахождения кросс-курсов спот, то есть необходимо перемножить либо разделить долларовые форвардные курсы валют.

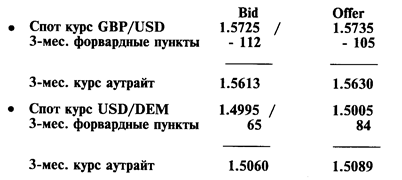

Например, требуется рассчитать двустороннюю котировку 3-месячного курса аутрайт фунта стерлингов к немецкой марке (GBP/DEM 3 month outright).

Поскольку курс фунта стерлинга к доллару GBP/USD представляет собой косвенную котировку, а курс доллара к немецкой марке USD/DEM прямую, то искомый форвардный кросс-курс должен быть получен перемножением этих курсов.

Предположим, имеются следующие котировки курсов спот и форвардных пунктов:

Кросс-курс 3-мес. аутрайт:

GBP/DEM 3 mth bid = GBP/USD bid x USD/DEM bid = = 1.5613 x 1.5060 = 2.3513

GBP/DEM 3 mth offer = GBP/USD offer x USD/DEM offer = = 1.5630 x 1.5089 = 2.3584

GBP/DEM 3 mth outright == 2.3513 / 2.3584

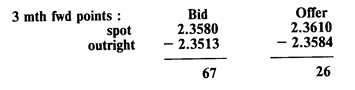

Отсюда можно вычислить и 3-месячные форвардные пункты кросс-курса фунта стерлингов к немецкой марке. Для этого необходимо перемножить долларовые спот курсы для получения кросс-курсов спот и вычесть из них кросс-курсы аутрайт.

Кросс-курсы фунта стерлингов к марке будут составлять:

GBP/DEM spot bid = 1.5725 х 1.4995 = 2.3580 GBP/DEM spot offer = 1.5735 х 1.5005 = 2.3610

3.3.7. Валютные свопы

Валютный своп (currency swap) — это комбинация двух противоположных конверсионных сделок на одинаковую сумму с разными датами валютирования. Применительно к свопу дата исполнения более близкой сделки называется датой валютирования, а дата исполнения более удаленной по сроку обратной сделки — датой окончания свопа (maturity). Обычно свопы заключаются на период до 1 года.

Если ближняя конверсионная сделка является покупкой валюты (обычно базовой), а более удаленная — продажей валюты, такой своп называется «купил/продал» — buy and sell swap (buy/sell, b+s).

Если же вначале осуществляется сделка по продаже валюты, а обратная ей сделка является покупкой валюты, этот своп будет называться «продал/купил» — sell and buy swap (sell/buy или s+b).

Как правило, сделка своп проводится с одним контрагентом, то есть, обе конверсии осуществляются с одним и тем же банком. Однако, допускается называть свопом комбинацию двух противоположных конверсионных сделок с разными датами валютирования на одинаковую сумму, заключенных с разными банками.

Например, если банк купил 1 млн. долларов против немецкой марки с датой валютирования на споте и одновременно продал этот 1 млн. долларов против немецкой марки на условиях 3-месячного форварда (сделка аутрайт) — это будет называться 3-месячным свопом доллара США в немецкую марку (3 month USD/DEM buy/ sell swap).

По срокам можно разделить валютные свопы на 3 вида.

Стандартные свопы (со спота)

Если банк осуществляет первую сделку на споте, а обратную ей на условиях недельного форварда, такой своп называется «спот-уик» (spot-week swap или s/w swap).

Короткие однодневные свопы (до спота)

Если первая сделка осуществляется с датой валютирования «завтра» (tomorrow), а обратная на споте, такой своп носит название «том-некст» (tomorrow-next swap или t/n swap).

Форвардные свопы (после спота).

Для форвардных свопов характерно сочетание двух сделок айутрайт, когда более близкая по сроку сделка заключается на условиях форвард (дата валютирования позже, чем спот), и обратная ей сделка заключается на условиях более позднего форварда.

Например, банковский дилер заключил одновременно 2 сделки:

3-месячную форвардную сделку аутрайт по продаже 1 млн. долларов против немецкой марки и 6-месячную форвардную сделку аутрайт по покупке 1 млн. долларов против немецкой марки (3 month against 6 month USD/DEM sell and buy swap или 3х6 mth USD/DEM s/b swap).

3.3.8. Котировки своп

Стандартные свопы

Поскольку стандартная сделка своп содержит две сделки — одна на споте и другая аутрайт, которые заключаются одновременно с одним банком-контрагентом, то в своих курсах они имеют общий курс спот. Один курс спот используется в первой конверсионной сделке с датой валютирования спот, второй используется для получения курса аутрайт для обратной конверсии. Следовательно, разница в курсах для этих двух сделок заключается только в форвардных пунктах на конкретный период.

Эти форвардные пункты и будут являться котировкой своп для данного периода (отсюда их второе название: "своп-пункты — swap points, swap rate).

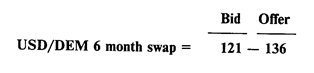

Поэтому при котировании свопа достаточно прокотировать только форвардные (своп) пункты для соответствующего периода в виде двусторонней котировки, например:

Данная котировка означает, что по стороне bid котирующий банк покупает базовую валюту на условиях форвард (на дату окончания свопа (maturity); no стороне offer котирующий банк осуществляет продажу базовой валюты на дату окончания свопа.

Таким образом, по стороне bid котирующий банк осуществляет валютный своп типа sell and buy (sell spot, buy forward). Его контрагент (другой банк либо клиент) в этом случае совершают своп buy and sell.