Теория и практика валютного дилинга

Баланс и счет прибылей и убытков анализируются с помощью составления специальных соотношений (ratios) — показателей ликвидности (например, отношение текущих активов к текущим пассивам), прибыльности банка (отношение прибыли к активам) и др.

Особое внимание при анализе уделяется размеру собственных средств банка: уставному капиталу, прибыли и резервам. Величина капитала показывает, какими средствами банк сможет расплатиться в случае тяжелого финансового состояния и характеризует надежность банка. Чем больше размер уставного фонда банка, тем на больший лимит со стороны другого банка он может рассчитывать. Рассчитывается также показатель достаточности капитала — отношение уставного капитала к сумме активов; в соответствии с рекомендациями Банка международных расчетов (Базель) оптимальное соотношение равно 8%.

Учредительные документы (устав, список акционеров или пайщиков), характеризующие статус банка. По статусу банки делятся на:

головные банки (head-quarters),

филиалы (full branches), дочерние банки (subsidiaries).

Лимит на дочерние банки обычно меньше, чем на головные, но если сравниваются два одинаковых по финансовому положению банка, из которых один является дочерним известного надежного банка, то лимит на него может быть выше, чем на банк не имеющий филиалов, при прочих равных показателях.

Рейтинг банка и страны нахождения. Существуют различные международные агентства и издания, оценивающие .кредитоспособность и надежность банков и стран. Например, известные американские фирмы — Moody's и Dan & Bradstreet периодически, оценивают рейтинг банков, журналы «Institutional Investor», «Rating», составляют списки кредитоспособности стран и банков; в России эту функцию выполняют газеты «Коммерсанта и «Экономика и жизнь». Репутация и характер взаимоотношений с другими банками. При установлении и пересмотре лимитов сотрудники отделов корреспондентских отношений тщательно собирают информацию о состоянии дел в том или ином банке, анализируют все публикации прессы, слухи и т. д. В крупных зарубежных банках лимиты делятся на несколько групп по степени обобщения:

глобальные лимиты (например, лимиты на Европу, Северную Америку, Азию и т. д.);

страновые лимиты (например, европейский лимит делится на более мелкие лимиты по странам);

лимиты непосредственно на контрагенты — банки и финансовые компании, упомянутые выше.

Такие жестко расписанные лимиты требуют, чтобы кредитные линии, которым они соответствуют, использовались контрагентами. В случае систематического неиспользования линии, лимит может быть уменьшен или отозван вообще и передан другому банку данной страны, который выражает намерение регулярно проводить дилинговые операции. Эту практику крупные зарубежные банки распространяют при установлении чистых лимитов и на российские банки.

Лимиты с покрытием (Margin Cover limits), означают, что риск непоставки покрыт средствами контрагента, находящимися в банке в качестве залога (collateral или pledge}, то есть страхового обеспечения расчетов по сделке. Этот вид лимита часто используется для начала работы с мелкими и неизвестными банками, а также с небанковскими учреждениями — компаниями, юридическими и физическими лицами, установление чистых лимитов для которых руководство крупного банка считает рискованным.

Это происходит следующим образом: крупный банк ААА, например, подписывает с малоизвестным банком ВВВ специальный договор «Margin Trading Agreement» или «Pledge Agreement», согласно которому размещенные в банке ААА средства (в виде межбанковского депозита, либо переведенные на инвестиционный счет, либо отданные в доверительное управление и т. д.) рассматриваются в качестве залога при расчетах по целому ряду текущих и срочных валютных операций. При этом для конверсионных операций, если не используется неттинг, сумма залога равняется размеру максимально возможной открытой позиции (exposure) между двумя банками. Средства, служащие в качестве залога, должны размещаться на срок, превышающий дату спот для текущих конверсионных операций.

После подписания договора банк ВВВ размещает в банке ААА месячный депозит в 5 млн. долларов США, получая при этом лимит по конверсионным операциям в размере 5 млн. долларов. В течение месяца банк ВВВ может совершать конверсионные сделки с банком ААА на общую сумму 5 млн. долларов (либо одной, либо несколькими сделками).

Неудобство для банка ВВВ, заключается в том, что он быстро исчерпывает лимит — одна сделка на 5 млн. долларов и ем\' придется закрыть позицию в другом банке.

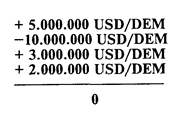

Гораздо удобнее совершать конверсионные сделки против страхового покрытия с использованием неттинга при конечных расчетах. Например, если банки ААА и ВВВ практикуют в расчетах неттинг, то сумма залога в 5 млн. долларов позволяет банку ВВВ неоднократно открывать и закрывать позицию в пределах 5 млн. долларов с банком ААА:

+ 5.000.000 USD/DEM

- 5.000.000 USD/DEM + 2.000.000 USD/DEM

- 3.000.000 USD/DEM

- 1.000.000 USD/DEM

- 2.000.000 USD/DEM

Оставшаяся позиция по сделкам между двумя банками находится в пределах 5 млн. долларов и позволяет банкам сделать чистые перечисления в пользу друг друга. При этом, если банк ВВВ вдруг обанкротится, то в соответствии с договором банк ААА уменьшит его депозит на причитающиеся ему 2 млн. долларов.

Ряд банков предлагают мелким банкам после размещения залога использовать при открытии двусторонней валютной позиции «плечо» (margin), увеличивающее размер позиции. Например, Margin Trading Agreement между банками ААА и ВВВ предусматривает «плечо» 1:10. Это означает, что в течение дня банк ВВВ имеет право открывать и закрывать позиции по конверсионным сделкам с банком ААА на сумму в 10 раз превышающую размер залога. При этом на дату валютирования размер открытой позиции между двумя банками должен быть в пределах суммы залога, чтобы с учетом неттинга произвести конечные расчеты.

Такой порядок выгоден обеим сторонам: для банка ВВВ он дает возможность, используя достаточно малую сумму страхового депозита, торговать в течение всего дня, а для банка ААА предоставляет дополнительный бизнес, так как банк ВВВ звонит ему за котировками, по которым проводит сделки.

Например, если банк ВВВ размещает в банке ААА страховой депозит в 0.5 млн. долларов, то в течение дня он может держать открытую позицию в 5 млн. долларов, закрыв ее в конце дня:

Финансовый риск (Financial risk) — это риск убытков вследствие неблагоприятной рыночной конъюнктуры: неблагоприятное изменение валютного курса, процентных ставок и т. д. Риск регулируется путем установления внутренних операционных лимитов, которые можно разделить на общебанковские и персональные лимиты для валютных дилеров.

Лимиты открытой валютной позиции по конверсионным операциям. В свою очередь могут различаться в зависимости от срока действия:

дневной лимит открытой позиции (intraday limit of open position) — регулирует размер максимально возможной открытой валютной позиции банка по операциям в течение дня. Например, банк ААА в течение дня в каждый данный момент времени может иметь незакрытую валютную позицию на сумму в 50 млн. долларов. Данный лимит обычно регулируется Центральным банком страны для сокращения риска возможных убытков банка. В России ЦБ РФ в настоящее время не регулирует данный лимит, однако руководство многих коммерческих банков устанавливает его самостоятельно.