Теория и практика валютного дилинга

ТО CBKF COMMERZBANK, FFT * 1030 GMT 130295 */6832 Our terminal: FORX Our user: IVAN PETROV

# FWD USD/OEM 3 S/1 MTH HIHIFRDS

SPOTUSD/DEM 1.5015-20 1 MTH FWD POINTS 13-11

# I BUY 3 MIO USD OUTRIGHT 1 MTH AGREED 3 MIO USD/DEM

I SELL 3 MIO USD/DEM OUTRIGHT 1 MONTH AT 1.5009 VAL 15/03/95 MY DEM OVER ACC PLS

# OK, RATE IS 1.5009

# MY USD TO BANK OF NEW YORK, N.Y. PLS

# THANKS A LOT FRDS, HV A SUPER DAY BIBI FN SAME TO YOU FRDS, BIBI FN

# #INTERRUPT #

#

# # END REMOTE #

В России рынок форвардных сделок аутрайт доллар/рубль только зарождается; поэтому курсы аутрайт часто котируются в виде чистого курса на конкретную форвардную дату, без разделения на текущий валютный курс и форвардные пункты. Это обусловлено трудностью в выборе текущего курса (либо курс «today», либо «tom»), а также неудобством расчета форвардных пунктов по причине широкого разброса уровня рублевых процентных ставок у разных банков. В связи с этим на одинаковые форвардные даты у разных банков можно встретить различные форвардные курсы. Далее приведен образец заключения однодневной сделки своп t/n (со сформированным «тикетом»), часто используемой дилерами для пролонгации открытой валютной позиции:

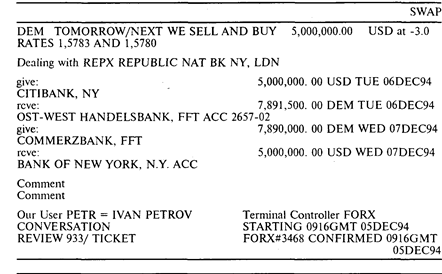

FROM REPX REPUBLIC NAT BK NY, LDN * 0916GMT 051294

#/9337

Our terminal: FORX Our user: IVAN PETROV

SWAP US/DM T/N

# PETR> HIHI FRDS

# 3.0 2.0

PAUL> I BUY AND SELL 5 MIO USD/DEM

# 5 MIO AGREED

» RATES ARE 1.5783 AGST 1.5780

# TO CONFIRM AT -3.0 I SELL AND BUY 5 MIO USD

# VAL 06DEC94 AND 07DEC94

# MY DEM TO OST-WEST HANDELSBANK, FFT ACC

# MY USD TO BANK OF NEW YORK, N.Y. ACC _

TO CONFIRM AT -3.0 I BUY AND SELL 5 MIO USD

RATES ARE 1.5783 AND 1.5780

VAL 06DEC94 AND 07DEC94

MY USD TO CITIBANK, NY ACC _

MY DEM TO COMMERZBANK, FFT ACC _

THANK U VM FOR DEAL DONE, HV A NICE DAY AND BIBIFN

# YOU TOO FRDS HV A NICE DAY GD LUCK BIBIBI FN+

# #INTERRUPT*

#

# # END LOCAL#

Ключевыми словами для заключения сделки являются:

I BUY AND SELL

или

I SELL AND BUY

В отличие от обычной конверсионной сделки здесь используется два обменных курса для двух конверсии, из которых первый курс 1.5783 относится к более ближней дате валютирования — 06.12.94 г., а второй 1.5780 к форвардной то есть более удаленной дате — 07.12.94r.

Поскольку сделка своп состоит из двух конверсионных сделок в обратных направлениях, то платежные инструкции для обоих контрагентов включают указание на банки-корреспонденты для счетов НОСТРО в обеих валютах: USD и DEM.

5.9. Лимиты, используемые в дилинге

5.9.1. Разновидности лимитов

При заключении сделки дилер должен руководствоваться лимитами, установленными для ограничения рисков. Этой цели служит компьютерное обеспечение — дилер использует персональный компьютер, находящийся на рабочем месте, задавая параметры и выводя на экран разрешенные лимиты. В случае отсутствия компьютерной банковской системы дилеры используют ежедневные распечатки лимитов, которые ведут вручную. Помимо этого периодический контроль за соблюдением лимитов осуществляют вышестоящие сотрудники, а также специальные контролеры (compliance officers). Принято выделять два основных вида риска, которые покрываются операционными лимитами:

кредитный риск, которому соответствуют внешние торговые лимиты;

финансовый риск, которому соответствуют внутренние лимиты.

Кредитный риск (credit risk или settlement risk) — риск непоставки средств контрагентом сделки. Ситуация непоставки средств может возникнуть в результате ряда причин:

банкротства контрагента, его ошибки в оформлении платежей или нежелания заплатить по тем или иным причинам (del credere risk) или в результате действий государства контрагента, запрещающего или ограничивающего переводы за рубеж (political или country risk).

Кредитный риск наиболее болезнен для банка, так как он может привести к безвозвратным потерям значительных сумм в миллионы долларов (например, в случае военного переворота и национализации банка-контрагента).

Для ограничения риска непоставки средств устанавливаются внешние лимиты на банки-контрагенты. Обычно они разрабатываются и пересматриваются отделом корреспондентских отношений банка (Corespondent Banking или Banking Relations Dept.) и утверждаются кредитным комитетом (Credit Committee), включающим в себя высшее руководство банка. Внешние лимиты делятся на чистые лимиты и лимиты с покрытием.

Чистые лимиты (clean limits или blaпс limits) означают, что руководство банка принимает на себя риск непоставки определенной суммы валюты по виду операций с данным контрагентом. Торговые лимиты для контрагента устанавливаются по видам операций (product limits):

по текущим конверсионным операциям — forex spot limit;

по форвардным конверсионным операциям —forward limit;

по депозитным операциям — deposit limit и т.д.

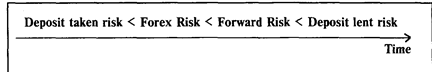

Чем ближе срок расчетов с контрагентом, тем меньше степень кредитного риска для банка. Поэтому лимит по конверсионным операциям на споте и по привлеченным депозитам обычно больше, чем по форвардным сделкам и размещенным депозитам. Такое возрастание риска в зависимости от времени можно представить в следующем виде:

Например, коммерческий банк ААА может иметь на банк ВВВ приблизительно такую шкалу лимитов:

spot FX limit = 10 MIO USD, означающий, что банк ААА в каждый данный момент времени может иметь открытую позицию по купленной или проданной валюте (exposure) в банке ВВВ на сумму не более эквивалентной 10 млн. долларов США (лимит может быть выражен также в национальной валюте);

forward limits: up to 1 mth = 4 MIO USD up to 3 mth = 2 MIO USD up to 6 mth = 1 MIO USD

deposit limits: for placement up to 1 mth = 3 MIO USD up to 3 mth = 1 MIO USD for borrowing up to 1 mth = 7 MIO USD up to 3 mth = 4 MIO USD

Во многих банках существует общий лимит на конверсионные операции, включающий лимит сделок на споте и форвардных операций. Если, например, банк ААА имеет на банк ВВВ лимит конверсионных операций, равный 10 млн. долларов, и заключил 3-месячную форвардную сделку на сумму в 3 млн. долларов, это означает, что в течение этих трех месяцев банки смогут проводить конверсии на сумму оставшегося лимита — не более 7 млн. долларов, то есть общий лимит сократился на 3 млн. долларов.

Существует множество методик установления лимитов для контрагентов. При установлении лимита на новый банк-контрагент отдел корреспондентских отношений анализирует нижеследующие документы.

Годовой отчет (Annual Report) банка, содержащий баланс (Balance Sheet) и счет прибылей и убытков (Profit & Loss Account), желательно заверенные известными в мире аудиторскими фирмами: Arthur Andersen, Ernst & Young, Coopers and Lybrand, Deloit Touche, Prise Waterhouse, KPMG и др. Обычно банки публикуют годовые отчеты в виде отдельных буклетов после завершения работы аудиторов (в марте-апреле нового года).