Анализ финансовой устойчивости предприятия в условиях рыночной экономики

Как видно из полученных данных коэффициент маневренности капитала изменился за период 2008–2009 гг. на (0,04+0,03)=0,07 единиц. Это произошло за счет увеличения оборотных средств на (93483,7–77831)= 15652,7 (тыс. грн.), за счет изменения текущих обязательств на (79889,8–86799,4)= -6909,6 (тыс. грн.), а так же собственного капитала на 4488,5 тыс. грн.

г) хозяйственная деятельность предприятия и его развитие происходят за счет самофинансирования, а при недостаточности собственных финансовых ресурсов — за счет заемных средств. В процессе совершения предпринимательской деятельности довольно весомое аналитическое значения приобретает финансовая независимость предприятия от внешних займовых источников. Степень зависимости предприятия от кредиторов определяется коэффициентом концентрации привлеченного капитала. Он показывает долю привлеченного имущества в активах предприятия.

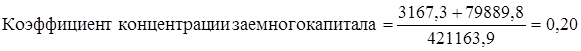

Важное значение для анализа финансовой устойчивости имеет изучение структуры необоротных активов отображенных в балансе, по источникам их формирования. Коэффициент концентрации заемного капитала рассчитывается по формуле:

![]() . ()

. ()

Рассчитаем коэффициент концентрации заемного капитала:

за 2008 год:

![]()

за 2008 год:

Как видно из полученных результатов коэффициент концентрации заемного капитала изменился на период 2008–2009 гг. на (0,2–0,21)= –0,01 (единиц). Это произошло за счет изменения долгосрочных обязательств на (3167,3–1236,3)= привлеченного имущества на (83057,1–88035,7)= 1931 (тыс. грн.), за счет изменения текущих обязательств на –6909,6 тыс. грн., а также баланса предприятия на –490,1 тыс. грн.

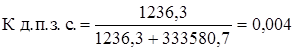

е) важным показателем финансовой устойчивости является коэффициент долгосрочного привлечения заемных средств, который вычисляют делением суммы долговременных кредитов и займов на собственные денежные средства плюс долговременно заемные средства. Он показывает долю долговременных займов, использованных для финансирования активов предприятия относительно собственных денежных средств. Коэффициент долгосрочного привлечения заемных средств рассчитывается по формуле:

![]() . ()

. ()

на 2008 год:

;

;

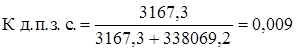

на 2009 год:

.

.

Коэффициент долгосрочного привлечения заемных средств изменился за период 2008–2009 гг. на (0,009–0,004)=0,005 (единиц), за счет изменения суммы долговременных кредитов на (3167,3–1236,3)=1931 (тыс. грн.), а так же изменения суммы необоротных активов на (341236,5–334817)= 6419,5 (тыс. грн.).

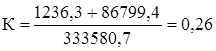

ж) запас источников собственных денежных средств — это запас финансовой устойчивости предприятия при условии, что его собственные денежные средства большие, чем взятые взаймы. Финансовая устойчивость предприятия при помощи этого показателя оценивается коэффициентом соотношения взятых взаймы и собственных денежных средств, которые является долей от деления всей суммы обязательств по привлеченным средствам на сумму собственных денежных средств. Он показывает, сколько заемных средств привлекло предприятие на одну гривну вложенных в активы собственных денежных средств. Если он больше единицы, финансовая автономность и устойчивость предприятия достигают критической точки. Однако не всегда ответ может быть утвердительный. Коэффициент соотношения взятых взаймы и собственных средств зависит от характера хозяйственной деятельности предприятия и скорости обращения, прежде всего, оборотных активов. При высоких показателях обратимости критическое значение коэффициента может намного превышать единицу без существенных последствий для финансовой автономии предприятия. Данный коэффициент рассчитывается по формуле:

![]() . ()

. ()

Рассчитаем коэффициент отношения заемного и собственного капитала:

на 2008 год:

;

;

на 2009 год:

.

.

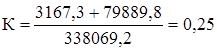

Как видно из полученных данных коэффициент отношения заемного и собственного капитала изменился на (0,25–0,26)= –0,01 (единиц) за счет изменения долгосрочных обязательств на 1931 тыс. грн., за счет изменения текущих обязательств на (79889,8–86799,4)= –6909,6 (тыс. грн.), а так же оборотных активов на 4488,5 тыс. грн.

и) коэффициент обеспечения собственными денежными средствами рассчитывается как отношение разницы между собственным капиталом и необратимыми активами в фактическую стоимость наличных у предприятия оборотных активов. Значение коэффициента обеспечения собственными денежными средствами должно быть больше 0.1. Данный коэффициент рассчитывается по формуле:

![]() . ()

. ()

Рассчитаем коэффициент обеспечения собственными средствами:

на 2008 год:

![]() ;

;

на 2009 год:

.

.

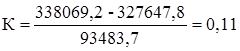

Исходя из полученных данных очевидно изменение коэффициента обеспечения собственными средствами на (0,11– (–0,13))= 0,24 (единиц) за счет изменения собственного капитала на 4488,5 тыс. грн., необоротных активов на (327647,8–343787,2)= –16139,4 (тыс. грн.), а так же изменения оборотных активов на 15652,7 тыс. грн.

к) для определения финансовой устойчивости предприятия есть коэффициент финансовой стабильности, который характеризует соотношение собственных и заемных денежных средств и исчисляется путем деления собственного капитала на привлеченный капитал.

Превышение собственных средств над заемным указывает на то, что предприятие имеет довольно высокий уровень финансовой устойчивости и относительно независимое от внешних финансовых источников. Нормативное значение коэффициента финансовой устойчивости должно быть большим 1. Если коэффициент финансовой устойчивости меньшее единицы, то нужно выяснить причины уменьшения финансовой стабильности (падения продаж, уменьшения прибыли, необоснованное увеличение материальных запасов и тому подобное). Данный коэффициент рассчитывается по формуле:

![]() . ()

. ()

Рассчитаем коэффициент финансовой стабильности:

на 2008 год:

;

;

на 2009 год:

.

.

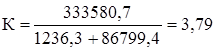

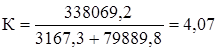

Как видно из полученных данных коэффициент финансовой стабильности за период 2008–2009 гг. изменился на (4,07–3,79)= 0,28 (единиц) за счет изменения собственного капитала на 4488,5 тыс. грн., изменения долгосрочных обязательств на 1931 тыс. грн., а так же за счет изменения текущих обязательств на –6909,6 тыс. грн.