Анализ финансовой устойчивости предприятия в условиях рыночной экономики

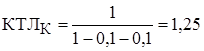

Даже если долгосрочные займы обеспечивают оборотные активы на 10%, нормативное значение коэффициента обеспеченности собственными средствами составит при исчислении по формуле (17), 0,4 (вместо 0,5) при нормативном значении КТЛК равном 2.

Тогда нормативные пары коэффициентов заменяются на тройки коэффициентов:

а) КТЛк ![]() 1,25; КОС

1,25; КОС ![]() 0,1; КОД = 0,1.

0,1; КОД = 0,1.

б) КТЛк ![]() 2; КОС

2; КОС ![]() 0,4; КОД = 0,1.

0,4; КОД = 0,1.

По действующей методике финансовое состояние предприятия признается удовлетворительным лишь тогда, когда оба коэффициента (КТЛк и КОС) имеют значение в пределах норматива. Выход за рамки норматива хотя бы одного коэффициента считается достаточной причиной, чтобы считать предприятие неплатежеспособным и финансово-неустойчивым. Как было показано нами выше, достичь нормативного покрытия оборотными активами краткосрочных обязательств можно, лишь обеспечивая собственными средствами половину стоимости оборотных активов (в лучшем случае, 0,4, если имеются долгосрочные займы да вложения в оборотные активы на уровне 10% их стоимости).

Многие экономисты ставят под сомнение двойной уровень покрытия краткосрочных обязательств, считая его завышенным. Во всяком случае, нормативный коэффициент текущей ликвидности должен быть дифференцирован для разных отраслей.

Несовершенство действующей методики оценки финансового состояния предприятий проявляется в том, что не менее трех четвертей из них, по данным президента Союза промышленников А. Вольского, попадают в категорию неустойчивых, неплатежеспособных. В оценке их деятельности, по существу, нет градации, все предприятия оцениваются одинаково — «плохо». Между тем, степень финансового напряжения безусловно различна, даже если все или почти все испытывают это напряжение.

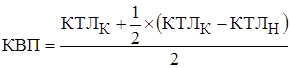

Рассмотрим третий официально рекомендованный коэффициент (КВП).

Коэффициент восстановления (утраты) платежеспособности на конец отчетного периода рассчитывается по формуле (20) в том случае, если КТЛк ниже нормы:

(20)

(20)

Считается, что предприятие, не имеющее удовлетворительного значения одного из двух коэффициентов — текущей ликвидности и обеспеченности собственными средствами — может восстановить через 6 месяцев платежеспособность, что прогнозируется с помощью экстраполяции наметившейся тенденции за отчетный период: в числителе дроби (формула 20) в скобках, помещается разность значений коэффициента текущей ликвидности на конец отчетного периода (КТЛк) и на начало периода (КТЛН), которая взвешивается с коэффициентом ![]() , по доле месяцев в полугодовом прогнозируемом периоде.

, по доле месяцев в полугодовом прогнозируемом периоде.

В знаменателе дроби (формула 20) указывается нормативное значение коэффициента ликвидности. Таким образом, если экстраполируется рост текущей ликвидности на предстоящее полугодие, то величина числителя укажет возрастание коэффициента текущей ликвидности, а если экстраполируется снижение, то очевидно, коэффициент текущей ликвидности снизится. Величина дроби характеризует отношение прогнозного значения коэффициента КТЛК к нормативному и должна равняться единице или превышать ее. Между тем, вряд ли можно столь категорично переносить тенденцию прошлого периода на будущее. Получается, что переломить ситуацию нечего и пытаться, т.к. о будущем все равно судят по прошлому.

Формула (20) используется также для проверки, сохранит ли предприятие платежеспособность через три месяца, если на конец отчетного года коэффициент текущей ликвидности достиг нормативного значения, но при этом коэффициент ![]() , заменяется на

, заменяется на ![]() , соответственно доле трехмесячного срока в годовом периоде, а в числителе (в скобках) размещаются те же коэффициенты текущей ликвидности — на конец и на начало отчетного периода. Значение всей дроби также должно равняться или превышать единицу.

, соответственно доле трехмесячного срока в годовом периоде, а в числителе (в скобках) размещаются те же коэффициенты текущей ликвидности — на конец и на начало отчетного периода. Значение всей дроби также должно равняться или превышать единицу.

Привязка КВП к коэффициенту, текущей ликвидности при прогнозировании не дает новой информации о финансовом состоянии предприятия. Анализ движется по замкнутому кругу: если норматив «2» достигнут, то будет получен и второй норматив — «единица», а если — нет, то и второй норматив достигнут не будет.

Норматив обеспеченности собственными средствами (0,1) не работает совершенно: с таким уровнем обеспеченности нельзя, и приблизиться к значению КТЛ, равному 2, т.к. остальные 0,9 стоимости оборотных средств должны быть заемными, а максимум для доли краткосрочных заемных средств равен 0,5. Только если 0,4 стоимости оборотных средств будет обеспечено не собственным капиталом и не краткосрочными обязательствами, а, допустим, бессрочными кредитами (!), норматив «2» по коэффициенту текущей ликвидности будет достигнут:

![]() .

.

Стремление финансистов оценивать финансовое состояние предприятия по широкому кругу показателей, а не ограничиваться тремя, названными выше коэффициентами, сфокусированными в одном и том же ракурсе, вполне оправдано.

Предлагаются различные варианты методик установления объективного рейтинга предприятия, что представляет несомненный интерес для потенциальных инвесторов; для банков, предоставляющих кредит; для налоговой службы; для органов законодательной и исполнительной власти; для работников предприятий и общественности.

1.3 Оценка финансовой устойчивости предприятия на основе индикатора финансово-экономического равновесия

Анализ финансовой устойчивости любого хозяйствующего субъекта является важнейшей характеристикой его деятельности и финансово-экономического благополучия, характеризует результат его текущего, инвестиционного и финансового развития, содержит необходимую информацию для инвестора, а также отражает способность предприятия отвечать по своим долгам и обязательствам и устанавливает размеры источников для дальнейшего развития.

Финансовое состояние предприятия оценивается, прежде всего, его финансовой устойчивостью и платежеспособностью. Платежеспособность отражает способность предприятия платить по своим долгам и обязательствам в данный конкретный период времени. Считается, что, если предприятие не может отвечать по своим обязательствам к конкретному сроку, то оно неплатежеспособно. При этом на основе анализа определяются его потенциальные возможности и тенденции для покрытия долга, разрабатываются мероприятия по избежанию банкротства.

Понятно, что платежеспособность предприятия в данный конкретный период времени является условием необходимым, но недостаточным. Условие достаточности соблюдается тогда, когда предприятие платежеспособно во времени, т.е. имеет устойчивую платежеспособность отвечать по своим долгам в любой момент времени.