Анализ финансовой устойчивости предприятия в условиях рыночной экономики

В результате получаем две матрицы, в которых все имущество по форме разбивается на денежное (Идф) и неденежное (Индф), а все имущество по содержанию — на собственное (ИС) и заемное (ИЗ)

Первая матрица (таблица 2.1) представляет собой унифицированный формат баланса в статике и в наиболее общем виде характеризует взаимосвязь видов имущества как на начало, так и Унифицированный формат баланса в статике конца отчетного периода, структуры этого имущества, а также преобладания той или иной формы или того или иного источника в определенный момент времени.

Таблица 2.1 – Унифицированный формат баланса в статике

|

ЭАС ЭАФ |

Имущество собственное (Ис) тыс.грн. |

Имущество заемное (Из) тыс.грн. |

Итого тыс.грн. |

|

Имущество в неденежной форме (Индф)= ДНА + ДФА + ОНА |

СКндф=337843,5 |

ЗКндф =83094,7 |

Индф =420938,2 |

|

Имущество в денежной форме (Идф)= ОФА |

СКдф =225,7 |

ЗКдф =0 |

Идф =225,7 |

|

Итого |

СК =338069,2 |

ЗК =83094,7 |

ЭА =421163,9 |

После заполнения данной таблицы становится понятной не только общая величина собственного капитала, но и его составных частей — в денежной и неденежной форме.

Понятно, что если у предприятия есть прибыль, то теперь известны активы, в которые эта прибыль вложена, имеется четкая информация, а не предположения о ее местонахождении. С другой стороны, денежные средства получают собственную и заемную составляющие. Можно без труда сказать, какая часть денежных средств принадлежит предприятию, а какая часть нет.

Но самое главное отличие данной таблицы заключается в том, что в такой редакции бухгалтерский баланс восстанавливает форму и содержание одного и того имущества.

Каждый из четырех заштрихованных элементов одновременно входит и в состав активов, и в состав капитала. И это не случайно, потому что элементы строки данной таблицы образуют имущество но форме, а элементы столбца — имущество по содержанию.

Такая двойственная природа каждого из этих элементов — принадлежать одновременно и к активам, и к капиталу в полной мере раскрывает смысл бухгалтерского баланса. При работе с такой редакцией баланса прочтение бухгалтерской информации значительно упрощается, поскольку активы теперь выступают ни фоне капитала, а капитал – на фоне активов. Таким образом можно получить конкретные ответы: взаимоувязка денежного и неденежного имущества с собственным и заемным капиталом дает ключ к пониманию финансово-экономической устойчивости предприятия.

Проведем факторный анализ финансовой устойчивости предприятия, который предполагает построение такой цепочки показателей, на основании которых можно судить о финансово-экономическом состоянии предприятия.

Вполне понятно, что финансово-экономическое состояние предприятия может быть охарактеризовано только комплексно, а глубина и детальность этого анализа зависят от исходной информации: либо шахматного бухгалтерского баланса, либо формы № 1 бухгалтерского баланса. В дальнейшем будем исходить из того, что в целях анализа используются данные бухгалтерского баланса (см. табл. 3.2).

Таблица 3.2 Исходные данные, характеризующие имущество предприятия

|

Показатели |

На начало периода тыс. грн. |

На конец периода тыс. грн. |

Прирост тыс. грн. |

|

Экономические активы |

ЭА0=421654 |

ЭА1=421163,9 |

ΔЭА = ЭА1 – ЭА0= –490,1 |

|

Собственный капитал |

СК0=333618,3 |

СК1=338106,8 |

ΔСК = СК1 – СК0= 4488,5 |

|

Заемный капитал |

ЗК0=88035,7 |

ЗК1=83057,1 |

ΔЗК = ЗК1 – ЗК0= –4978,6 |

|

Оборотные финансовые активы |

ОФА0=31,9 |

ОФА1=225,7 |

ΔОФА = ОФА1– ОФА0= 193,8 |

|

Финансовые активы |

ФА0=71,9 |

ФА1=265,7 |

ΔФА = ФА1– ФА0= 193,8 |

|

Немобильные активы (имущество в неденежной форме) |

Индф0=421622,1 |

Индф1=420938,2 |

ΔИндф= Индф1 – Иидф0= –683,9 |

Опираясь на эти исходные данные, построим цепочку показателей, характеризующих влияние собственного имущества на структуру баланса, а в ней на соотношение отдельных статей данного баланса:

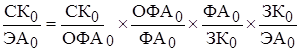

![]() . ()

. ()

Следует отметить, что данная цепочка показателей может составляться для анализа статики и динамики. Подставляя в эту формулу данные только на начало периода (с индексом 0):

, ()

, ()

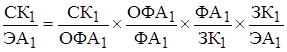

или только на конец периода (с индексом 1):

. ()

. ()

получаем развернутую характеристику собственной составляющей имущества на тот или иной момент времени.

Под собственной составляющей имущества (СК/ЭА) подразумевается доля имущества, обеспеченная собственным капиталом.

Динамика собственной составляющей имущества раскрывается на основе приростных значений (ДСК/АЭА) каждого из представленных выше элементов:

![]() . ()

. ()

Важность собственной составляющей имущества объясняется тем, что данное соотношение объективно характеризует достигнутый экономический потенциал анализируемого предприятия или инвестиционного решения. Чем больше доля собственного имущества, тем, при прочих равных условиях, доля заемного имущества меньше, а это свидетельствует о более надежном и устойчивом финансово-экономическом состоянии предприятия. Располагая достаточным источником собственных средств, легче отвечать по своим долгам и обязательствам.