Анализ финансовой устойчивости предприятия в условиях рыночной экономики

Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Основные задачи анализа

а) оценка и прогнозирование финансовой устойчивости предприятия;

б) поиск резервов улучшения финансового состояния предприятия и его устойчивости;

в) разработка конкретных мероприятий, направленных на укрепление финансовой устойчивости предприятия.

Анализ финансовой устойчивости основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид.

Относительные показатели анализируемого предприятия можно сравнивать:

а) с общепринятыми "нормами" для оценки степени риска и прогнозирования возможности банкротства;

б) аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

в) аналогичными данными за предыдущие годы для изучения тенденций улучшения или ухудшения ФСП.

Финансовая устойчивость предполагает то, что ресурсы, вложенные в предпринимательскую деятельность, должны окупаться за счет денежных поступлений от управления, а полученный доход обеспечивать самофинансирование и независимость предприятия от внешних источников формирования активов.

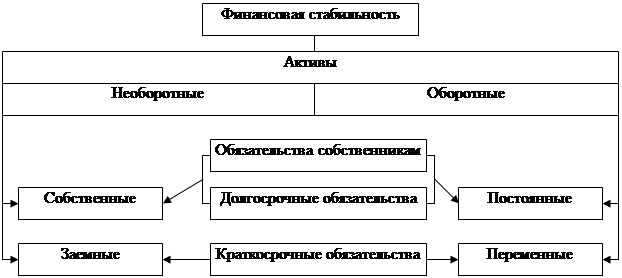

Финансовая устойчивость предприятия зависит от размещения его активов и источников их формирования (рисунок 2).

Рисунок 2 – Характеристика активов предприятия по размещению и источникам их формирования

Необходимость в собственных активах обусловленная требованиями самофинансирования предприятия. Они являются основанием самостоятельности и независимости предприятия. Одновременно, следует принимать в расчет, что осуществлять хозяйственную деятельность за счет только собственных активов не всегда целесообразно, особенно, если производство имеет сезонный характер. Тогда в отдельные периоды будут большие остатки активов, а в другие их будет недостаток. Кроме этого, если расходы относительно привлечения активов небольшие, а предприятие имеет возможность обеспечить более высокий уровень рентабельности использования активов, чем плата за них, то, осуществляя привлечение активов, владельцы значительно повышают рентабельность собственного капитала.

Но если активы предприятия сформированы в значительной части за счет текущих обязательств, то его финансовое состояние будет неустойчивым. С текущими обязательствами необходимо осуществлять постоянную оперативную работу относительно контроля за своевременным возвратом их и привлечением в хозяйственную деятельность через текущие обязательства других активов.

От оптимизации соотношения собственных и привлеченных активов зависит финансовое состояние предприятия.

Оценку финансового состояния предприятия, возможно, определить по следующим типам финансовой устойчивости:

а) абсолютная финансовая стойкость (случается на практике достаточно редко) – когда собственные оборотные активы полностью обеспечивают запасы предприятия;

б) нормально устойчивое финансовое состояние – когда запасы обеспечиваются суммой собственных оборотных активов и долгосрочными обязательствами;

в) неустойчивое финансовое состояние – когда запасы обеспечиваются за счет собственных оборотных активов долговременных и краткосрочных кредитов и займов, то есть за счет всех основных источников формирования запасов.

Кризисное финансовое состояние – когда запасы не обеспечиваются вышеназванными источниками их формирования и предприятие становится на границе банкротства.

Финансовое устойчивым можно считать такое предприятие, которое за счет собственных активов способное обеспечить запасы, не допустить неоправданной кредиторской задолженности, своевременно рассчитаться со своими обязательствами.

Основным источником информации для финансового анализа является бухгалтерский баланс предприятия. Его значение настолько важно, что анализ финансового состояния предприятия нередко называют анализом баланса. Источником данных для анализа финансовых результатов является отчет про финансовые результаты и их выполнения. Источником дополнительной информации служит отчет про финансово-имущественное положение предприятия.

Основными источниками информации для оценки финансового состояния предприятия являются формы финансовой отчетности:

а) баланс предприятия – П(С)БО 2 – Форма №1;

б) отчет про финансовые результаты – П(С)БО 3 – Форма №2;

в) отчет про движение денежных средств – П(С)БО 4 – Форма №3;

г) отчет про собственный капитал – П(С)БО 5 – Форма №4.

Выбор показателей, которые характеризуют финансовую устойчивость предприятия, их анализ должен осуществляться с позиции системного подхода. Изучение каждого показателя во взаимосвязи с другими позволяет выявлять действия, которые влияют на их изменение и доминируют среди них, и количественно измерять взаимодействия между действиями.

Система финансовых показателей должна всеобще характеризовать результаты производственно финансовой деятельности. При ее формировании следует придерживаться следующих пунктов:

а) в систему финансовых показателей должны входить несколько отдельных показателей и один обобщающий;

б) в системе должна быть собственная интегрированность, которая позволяет применить ее в управлении финансами предприятия и в построения «дерева заданий»;

в) необходимое достаточное количество показателей для оценки отдельных аспектов финансовой деятельности предприятия.

Все показатели могут быть адекватны, то есть отображать реальные процессы и явления, и показатели могут быть динамичными (на их основе может быть показана динамика финансовой деятельности).

Показатели, которые шире всего используются во время финансового анализа, можно условно поделить на три группы: финансовые коэффициенты, коэффициенты деловой активности и коэффициенты рентабельности.

Финансовые коэффициенты представляют собой относительные показатели финансового состояния предприятия. Они рассчитываются в виде отношений абсолютных показателей финансового состояния или их линейных комбинаций. За классификацией Н.А. Блатова, относительные показатели финансового состояния разделяются на коэффициенты распределения и коэффициенты рентабельности.

Коэффициенты распределения используются в том случае, если необходимо выяснить, какую часть толь или иной абсолютный показатель финансового состояния составляет от суммы той группы абсолютных показателей, к которой они входят.

Коэффициенты координации используются для выражения отношения разных за сутью и абсолютных показателей финансового состояния или их линейных комбинаций, которые имеют разное экономическое содержание.