Управление процентным риском портфеля ГКО-ОФЗ в посткризисный период

![]() . (1.3.7)

. (1.3.7)

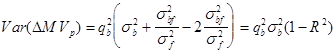

Тогда основные характеристики распределения прибыли портфеля принимают вид

, (1.3.8)

, (1.3.8)

, (1.3.9)

, (1.3.9)

где R2 – коэффициент детерминации для изменений цен облигации и фьючерсного контракта.

Как свидетельствует уравнение (1.3.9), хеджирование вложений в облигации при помощи фьючерсных контрактов позволяет осуществить трансформацию процентного риска в так называемый базисный риск (basis risk), который обусловлен различием реакции цен облигации и фьючерсного контракта на сдвиги временной структуры процентных ставок. Эффективность защиты от риска прямо пропорциональна коэффициенту корреляции между ценами облигации и фьючерсного контракта. В случае, когда коэффициент корреляции равен единице, хеджирование позволяет добиваться полного устранения риска вложений в облигации.

Для определения оптимального значения коэффициента хеджирования k* в конкретных рыночных условиях Эдерингтон предложил оценивать параметры линейного уравнения регрессии

Pb = a +b Pf + e (1.3.10)

или

DPb = b DPf + e. (1.3.11)

Полученное значение коэффициента регрессии b дает оценку оптимального коэффициента хеджирования ![]() . При этом используется предположение, что среднеквадратические отклонения изменений цен облигации и фьючерса постоянны по времени, как и коэффициент корреляции между ними.

. При этом используется предположение, что среднеквадратические отклонения изменений цен облигации и фьючерса постоянны по времени, как и коэффициент корреляции между ними.

Это допущение выглядело вполне оправданным в конце 1970-х годов, когда исследователи финансовых рынков не располагали инструментами для моделирования многомерных временных рядов с изменяющимися статистическими характеристиками. Однако в 1995 г. Р.Энгл и К.Кронер разработали модель многофакторной одновременной обобщенной условной гетероскедастичности (MGARCH–BEKK)[43], которая предоставила возможность исследования многомерных временных рядов, характеризующихся изменяющимися ковариациями между их элементами. Д.Ватт предложил использовать эту модель для оценки коэффициента хеджирования при формировании портфеля из облигаций и процентных фьючерсов[44].

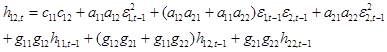

В двухфакторной MGARCH–BEKK условные дисперсии и ковариация моделируются уравнениями вида

![]() (1.3.12)

(1.3.12)

![]() (1.3.13)

(1.3.13)

(1.3.14)

(1.3.14)

где h11,t – условная дисперсия первой случайной переменной в момент времени t, h11,t-1 – условная дисперсия первой случайной переменной в момент времени t-1, h22,t – условная дисперсия второй случайной переменной в момент времени t, h22,t-1 – условная дисперсия второй случайной переменной в момент времени t-1, h12,t – условная ковариация первой и второй случайных переменных в момент времени t, h12,t-1 – условная ковариация первой и второй случайных переменных в момент времени t-1, e1,t–1 – ошибка предсказания значения первой случайной переменной в момент времени t-1, e2,t-1 – ошибка предсказания значения второй случайной переменной в момент времени t-1, с11, с12, с22, a11, a12, a21, a22, g11, g12, g21, g22 – параметры модели.

Используя оценки условной ковариации между изменениями цен облигации и фьючерса h12,t и условной дисперсии изменения цены фьючерса h22,t, полученные при помощи модели MGARCH–BEKK, Д.Ватт предложил рассчитывать коэффициент хеджирования по формуле

![]() . (1.3.15)

. (1.3.15)

Результаты тестирования двух различных подходов к определению оптимального коэффициента хеджирования по данным торгов на Монреальской бирже показали, что модели, использующие предположение о постоянстве дисперсий изменений цен облигации и фьючерса, а также коэффициента корреляции между ними, в среднем обеспечивают приемлемый уровень эффективности, но не справляются с задачей обеспечения защиты от процентного риска в периоды повышенной нестабильности финансового рынка. Когда конъюнктура финансового рынка приобретает неустойчивый характер, корреляция между изменениями цен облигаций и фьючерсов возрастает, а эффективность модели хеджирования Эдерингтона падает. Напротив, использование модели MGARCH–BEKK при определении коэффициента хеджирования позволяет обеспечить надежную защиту от процентного риска при любом состоянии рыночной конъюнктуры.

Другая теоретическая проблема, вставшая в связи с возникновением и развитием рынков производных финансовых инструментов, заключается в разработке модели иммунизации диверсифицированного портфеля государственных облигаций, включающего долговые обязательства с различными сроками до погашения и купонными характеристиками, при помощи процентных фьючерсных контрактов. Ее решение, предложенное Р.Колбом и Г.Гэем[45], потребовало распространения аппарата дюрационного анализа на рынок производных финансовых инструментов.

Пусть инвестор располагает портфелем облигаций, обеспечивающим денежные поступления в размере CFi через периоды времени ti, который он намерен продать по истечении периода m. Дюрация данного портфеля не совпадает со сроком вложений инвестора, поэтому он испытывает подверженность процентному риску. Этот риск можно хеджировать, воспользовавшись фьючерсным контрактом на облигацию. Пусть срок исполнения фьючерсного контракта наступает через период времени d, а денежные платежи по поставляемой облигации в размере CFj выплачиваются через периоды времени tj. Проблема инвестора заключается в определении числа фьючерсных контрактов k, которые нужно продать для устранения своей подверженности процентному риску.

Параллельный сдвиг временной структуры процентных ставок на l процентных пунктов вверх вызовет падение рыночной стоимости портфеля облигаций и понижение цены фьючерсного контракта. Размер выигрыша инвестора по короткой позиции, открытой на срочном рынке, составит

![]() , (1.3.16)

, (1.3.16)

где f(d,tj) – форвардная ставка для периода времени (d,tj).

Реинвестировав полученную вариационную маржу до момента окончания периода вложений по установившейся спот-ставке s(m)+l, инвестор получит прибыль в размере

![]() . (1.3.17)

. (1.3.17)

После сдвига временной структуры процентных ставок стоимость портфеля облигаций на конец периода вложений окажется равной

![]() . (1.3.18)

. (1.3.18)

Инвестор защищен он неблагоприятных сдвигов временной структуры процентных ставок, если прибыль (убытки) по срочным позициям точно компенсирует убытки (прибыль) по наличным позициям на рынке государственных облигаций. Для этого необходимо выполнение условия

![]() . (1.3.19)

. (1.3.19)

Дифференцируя прибыль от открытия фьючерсных контрактов и рыночную стоимость портфеля облигаций на конец периода вложений по параметру сдвига временной структуры процентных ставок l, имеем