Управление процентным риском портфеля ГКО-ОФЗ в посткризисный период

Автор считает,что в случае, когда стоимость платежей, которые должны быть получены в течение периода вложений, существенно меньше общей стоимости портфеля, целесообразно воспользоваться альтернативным методом. Пусть все купонные платежи, выплачиваемые по облигациям выпуска j, реинвестируются путем приобретения дополнительных облигаций выпуска j. Тогда доходность вложений в каждую облигацию определяется по формуле

![]() , (2.3.4)

, (2.3.4)

где ![]() – доходность облигации выпуска j за период времени m при реализации сценария перемещения временной структуры процентных ставок s,

– доходность облигации выпуска j за период времени m при реализации сценария перемещения временной структуры процентных ставок s, ![]() – цена облигации выпуска j через промежуток времени m при реализации сценария перемещения временной структуры процентных ставок s,

– цена облигации выпуска j через промежуток времени m при реализации сценария перемещения временной структуры процентных ставок s, ![]() – коэффициент увеличения размера позиции по облигации выпуска j в результате реинвестирования полученных купонных платежей,

– коэффициент увеличения размера позиции по облигации выпуска j в результате реинвестирования полученных купонных платежей, ![]() – цена облигации выпуска j в начальный момент времени.

– цена облигации выпуска j в начальный момент времени.

Поправочный коэффициент ![]() зависит не только от размеров и сроков выплаты купонных платежей по облигации, но и от состояния временной структуры процентных ставок в момент реинвестирования, которое определяет цену покупки новых облигаций. Используя предположение об устойчивости динамики временной структуры процентных ставок, можно определить

зависит не только от размеров и сроков выплаты купонных платежей по облигации, но и от состояния временной структуры процентных ставок в момент реинвестирования, которое определяет цену покупки новых облигаций. Используя предположение об устойчивости динамики временной структуры процентных ставок, можно определить

, (2.3.5)

, (2.3.5)

где Ct – размер купона, выплачиваемого через промежуток времени t, ![]() – цена облигации выпуска j через промежуток времени t при реализации сценария перемещения временной структуры процентных ставок, который определяется той же комбинацией квантилей распределения будущих значений главных компонент, что и сценарий состояния временной структуры процентных ставок в конечный момент времени.

– цена облигации выпуска j через промежуток времени t при реализации сценария перемещения временной структуры процентных ставок, который определяется той же комбинацией квантилей распределения будущих значений главных компонент, что и сценарий состояния временной структуры процентных ставок в конечный момент времени.

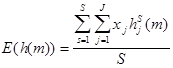

Полученная выборка доходностей облигаций позволяет оценить математическое ожидание E(h(m)) и среднеквадратическое отклонение s(h(m)) распределения доходности портфеля за период m по формулам

, (2.3.6)

, (2.3.6)

, (2.3.7)

, (2.3.7)

где xj – доля вложений в облигации выпуска j в рыночной стоимости портфеля в начальный момент времени, S – число сценариев перемещения временной структуры процентных ставок, J – число выпусков облигаций, включенных в состав портфеля.

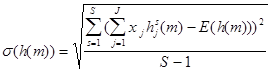

Рис.2.3.1. Методика сценарного анализа процентного риска

портфеля государственных облигаций.

Методика сценарного анализа процентного риска, разработанная диссертантом, дает возможность ответить на ряд вопросов, имеющих как прикладное, так и теоретическое значение. Во-первых, она позволяет измерить ожидаемую доходность и риск портфелей государственных облигаций и сопоставить их с характеристиками альтернативных объектов вложений. Во-вторых, она позволяет оценить характер соотношения между доходностью и риском для различных портфелей облигаций и определить структуру эффективных портфелей, обеспечивающих наибольшую ожидаемую доходность при заданной степени риска. В-третьих, она позволяет выяснить, как изменяются значения показателей доходности и риска при увеличении срока вложений инвестора.

Эти вопросы стоят наиболее актуально на нестабильных развивающихся рынках, характеризующихся высокой изменчивостью конъюнктуры и краткосрочным характером операций большинства инвесторов. Такими признаками в полной мере обладает и российский рынок ГКО-ОФЗ. Поэтому разработанная методика сценарного анализа была использована для раскрытия закономерностей, связывающих на этом рынке структуру портфеля, срок вложений инвестора, ожидаемую доходность и степень риска.

На основе выборки временных структур процентных ставок российского рынка ГКО–ОФЗ, построенной по итогам торгов, проходившим в течение периода с 1 сентября 2000 г. по 28 марта 2001 г.,автором была произведена оценка главных компонент вектора десяти спот-ставок для сроков вложений от 0.04 до 2.82 г. Две первые главные компоненты оказались способными объяснить 95.58% суммарной дисперсии выборки, что позволило считать их достаточно репрезентативными для адекватного описания всей временной структуры процентных ставок. Процедура варимаксного вращения осей[75] позволила связать главные компоненты с динамикой краткосрочных и долгосрочных процентных ставок. Первая главная компонента, отвечающая за уровень краткосрочных процентных ставок, объясняла 47.82% суммарной дисперсии выборки, вторая, отвечающая за уровень долгосрочных ставок – 47.76%.

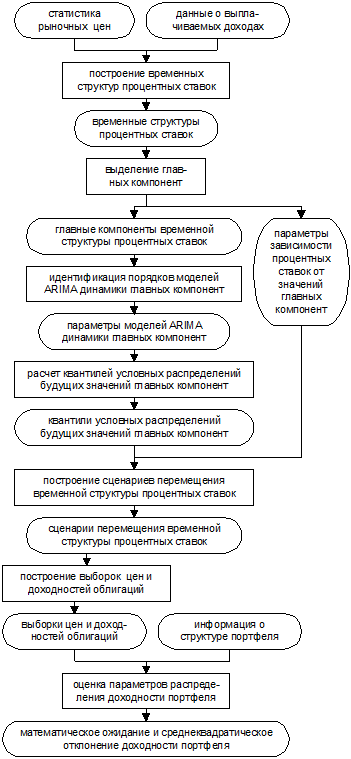

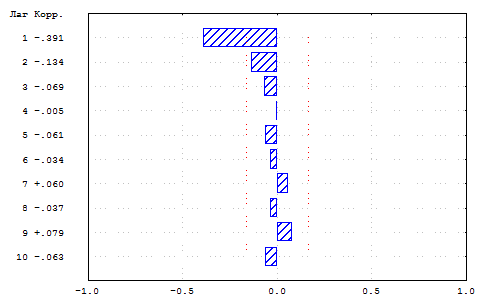

В рамках методики, разработанной диссертантом, построение сценариев будущих значений главных компонент временной структуры процентных ставок предполагает идентификацию моделей случайных процессов, которые определяют характер их динамики. Для этого использовался анализ автокорреляционных и частных автокорреляционных функций рядов первых разностей.

Рис.2.3.2. Автокорреляционная функция первой разности

главной компоненты уровней краткосрочных процентных ставок.

Рис.2.3.3. Частная автокорреляционная функция первой разности

главной компоненты уровней краткосрочных процентных ставок.

Автокорреляционные функции первых разностей главных компонент временной структуры процентных ставок имеют резко выделяющиеся отрицательные значения на лаге 1. Частные автокорреляционные функции напоминают затухающие экспоненты. Поэтому динамика первых разностей главных компонент временной структуры процентных ставок описывается моделью скользящего среднего первого порядка MA(1) с положительным значением параметра q1:

Yt = et – q1 et-1. (2.3.8)

Результаты оценки параметров моделей подтвердили правильность произведенной идентификации. Все параметры оказались статистически значимыми, автокорреляция остатков не была обнаружена. Таким образом, динамика главных компонент временной структуры процентных ставок рынка ГКО–ОФЗ вполне удовлетворительно описывается моделями ARIMA(0,1,1).

Модели динамики главных компонент, оцененные автором, позволили построить сценарии будущих перемещений временной структуры процентных ставок. Сценарии строились на основе квантилей уровней 0.08, 0.24, 0.5, 0.76 и 0.92 условных распределений будущих значений главных компонент, период построения сценариев охватывал 8 недель. Таким образом, общее число сценариев оказалось равным 200. На основе значений ставок-представителей, соответствующих каждому сценарию будущих значений главных компонент, было сформировано множество сценариев перемещения временной структуры процентных ставок, которое позволило оценить ожидаемую доходность и процентный риск различных портфелей государственных облигаций.