Управление процентным риском портфеля ГКО-ОФЗ в посткризисный период

Присутствие временных премий делает форвардные ставки смещенными оценками будущих спот-ставок и оказывает существенное влияние на эффективность операций с облигациями. Определим временную премию l(tg,th) как разность между форвардной ставкой f(tg,th) и спот-ставкой для срока вложений th-tg, которая установится через период tg, s(tg,th-tg):

![]() . (2.2.1)

. (2.2.1)

Тогда стоимость портфеля облигаций через период m представляет собой функцию форвардных ставок и временных премий:

![]() , (2.2.2)

, (2.2.2)

где CFi – денежный платеж, выплачиваемый владельцу портфеля через период времени ti после момента его формирования, ![]() – наращенная стоимость полученных и реинвестированных денежных платежей через период m,

– наращенная стоимость полученных и реинвестированных денежных платежей через период m, ![]() – дисконтированная стоимость неполученных денежных платежей через период m.

– дисконтированная стоимость неполученных денежных платежей через период m.

Значения форвардных ставок в момент формирования портфеля фиксированы, поэтому они не являются источником процентного риска. Напротив, значения временных премий могут изменяться, поэтому будущие ставки реинвестирования и дисконтирования могут оказаться отличными от ожидаемых значений. Если произойдет неблагоприятное изменение значений временных премий, инвестор понесет существенные убытки.

Эффект воздействия временной премии на доходность вложений в бескупонные облигации определяется их сроком до погашения. Если срок до погашения бескупонной облигации n превышает продолжительность периода вложений m, возникает необходимость в продаже облигации по цене, определяемой с учетом временной премии. Если срок до погашения бескупонной облигации n меньше продолжительности периода вложений m, возникает необходимость в реинвестировании средств, полученных в результате погашения облигации, по ставке, значение которой также зависит от временной премии. Размер выручки от продажи облигации[67] в конце периода вложений FV(n,m) и доходность операции h(n,m) составят

а) в случае n>m

![]() , (2.2.3)

, (2.2.3)

![]() . (2.2.4)

. (2.2.4)

б) в случае n<m

![]() , (2.2.5)

, (2.2.5)

![]() . (2.2.6)

. (2.2.6)

Уравнения (2.2.4) и (2.2.6),полученные диссертантом, показывают, что когда временные премии принимают положительные значения, доходность операции возрастает с увеличением срока до погашения бескупонной облигации. Если срок до погашения меньше продолжительности периода вложений, ожидаемая доходность операции меньше текущей спот-ставки. Если срок до погашения больше продолжительности периода вложений, ожидаемая доходность операции больше текущей спот-ставки.

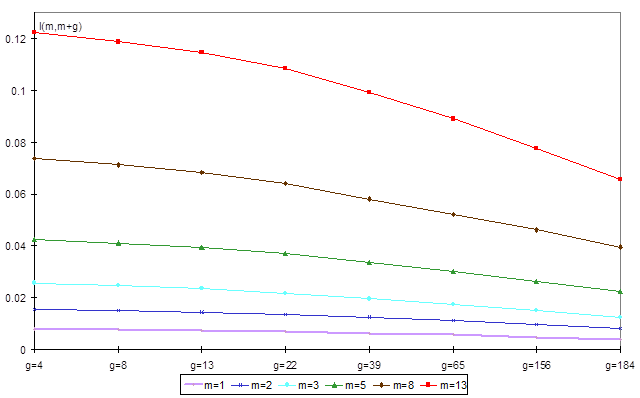

Рис.2.2.1. Зависимость среднего значения временной премии рынка ГКО–ОФЗ в апреле 2000 – марте 2001 г. от срока вложений m и размера временного разрыва между датами платежа по облигации и окончания периода вложений g.

Как свидетельствует рис.2.2.1, среднее значение временной премии на рынке ГКО–ОФЗ возрастает с увеличением срока вложений m и убывает с увеличением временного разрыва между датами платежа и окончания периода вложений g=n-m. При всех рассматриваемых сроках среднее значение временной премии является положительным. Это означает, что форвардные ставки выступают в качестве смещенных оценок будущих значений спот-ставок, в большинстве случаев завышающих их фактический уровень. Временные предпочтения инвесторов на рынке ГКО–ОФЗ смещены в сторону краткосрочных облигаций, поэтому осуществление вложений в долгосрочные облигации приносит дополнительное вознаграждение в форме положительной временной премии.

Создавая положительные временные разрывы между датами окончания периода вложений и датами выплаты доходов по облигациям, входящим в состав портфеля, можно добиться повышения доходности вложений за счет увеличения уровня процентного риска. Эта спекулятивная стратегия получила название «игры на кривой доходности» (riding the yield curve)[68]. Название объясняется тем, что в ходе такой операции спекулянт стремится добиться получения прибыли за счет перехода от долгосрочного сегмента временной структуры процентных ставок, который используется для дисконтирования платежей по облигациям в момент их приобретения, к краткосрочному сегменту, который будет использован для дисконтирования платежей по облигациям в момент их продажи.

Эффективность спекулятивной операции определяется двумя показателями: средним размером превышения доходности над безрисковой ставкой ![]() и среднеквадратическим отклонением этого превышения s(ah(m,n)). Они выражаются через характеристики временной премии по формулам

и среднеквадратическим отклонением этого превышения s(ah(m,n)). Они выражаются через характеристики временной премии по формулам

![]() , (2.2.7)

, (2.2.7)

![]() , (2.2.8)

, (2.2.8)

где ![]() и s(ah(m,n)) – среднее значение и среднеквадратическое отклонение временной премии.

и s(ah(m,n)) – среднее значение и среднеквадратическое отклонение временной премии.

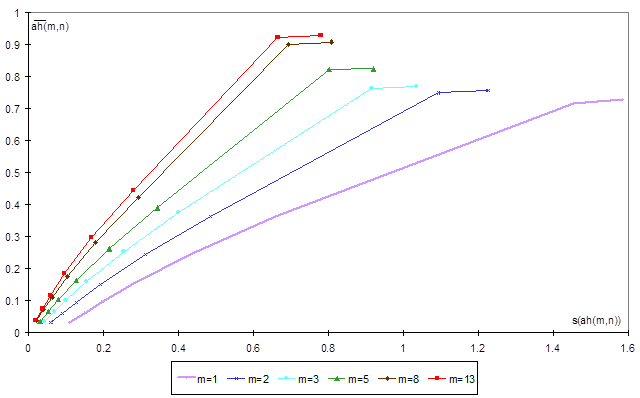

Рис.2.2.2. Средний размер спекулятивной прибыли и уровень риска при реализации стратегии игры на кривой доходности на рынке ГКО–ОФЗ в апреле 2000 – марте 2001 г.

Как свидетельствует рис.2.2.2, на рынке ГКО–ОФЗ при увеличении срока вложений m процентный риск оператора, осуществляющего реализацию стратегии игры на кривой доходности, уменьшается, а размер спекулятивной прибыли возрастает. Таким образом, увеличение срока вложений позволяет добиваться повышения эффективности рассматриваемой спекулятивной операции. Чем больше разрыв между датами платежа по облигации и окончания операции при любом заданном сроке вложений, тем больше уровень процентного риска и тем выше размер ожидаемой прибыли.

В качестве интегрального показателя эффективности стратегии игры на кривой доходности можно использовать отношение среднего размера спекулятивной доходности к его среднеквадратическому отклонению. Чем выше значение этого коэффициента, тем более значимым является приращение доходности в результате создания временного разрыва и тем выше вероятность получения положительной временной премии по итогам каждой конкретной операции.

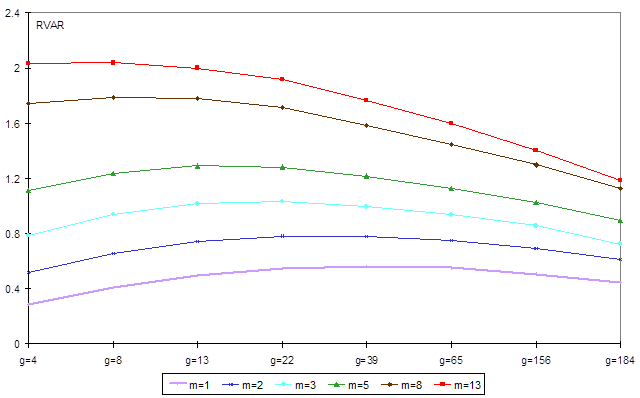

Рис.2.2.3. Зависимость показателя эффективности стратегии игры на кривой доходности от срока операции и размера временного разрыва между датами платежа по облигации и окончания периода вложений на рынке ГКО–ОФЗ в апреле 2000 – марте 2001 г.

Рис.2.2.3 показывает, что увеличение срока вложений позволяет сделать игру на кривой доходности рынка ГКО–ОФЗ более эффективной в том смысле, что присутствие временной премии становится все более значимым фактором повышения доходности операции. Для любого заданного срока вложений можно добиться максимизации значения коэффициента эффективности путем регулирования размера временного разрыва между датами платежа и окончания периода вложений. Чем продолжительнее срок операции, тем меньший временной разрыв позволяет обеспечить достижение наибольшего значения коэффициента эффективности.