Управление процентным риском портфеля ГКО-ОФЗ в посткризисный период

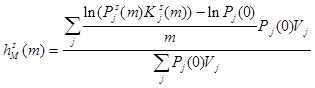

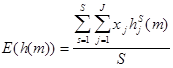

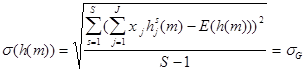

Особый интерес представляет среднеквадратическое отклонение доходности рыночного портфеля ГКО–ОФЗ, которое отражает уровень риска на рынке в целом. В целях сопоставления изменчивости доходности операций на рынке ГКО–ОФЗ с изменчивостью доходности в других сегментах российского финансового рынка построенная выборка сценариев перемещения временной структуры процентных ставок была использована для оценки среднеквадратического отклонения доходности рыночного портфеля ГКО–ОФЗ, которая рассчитывалась по формуле

, (2.3.9)

, (2.3.9)

где Vj – объем выпуска j в обращении по номиналу по состоянию на 28.03.2001.

В качестве представителей других сегментов финансового рынка нами рассматривались обменный курс доллара США к российскому рублю, а также индекс Российской торговой системы (РТС). Среднеквадратические отклонения доходностей вложений в доллар США и индекс РТС для сроков от 1 до 8 недель были рассчитаны на основе исторических выборок за период с 31.09.2000 по 28.03.2001.

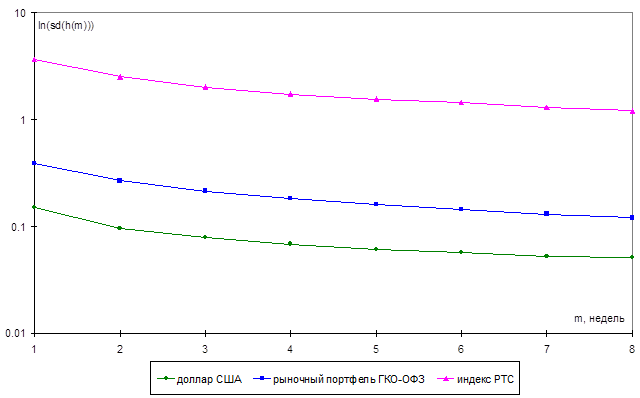

Рис.2.3.4. Зависимость натурального логарифма среднеквадратического отклонения доходности от срока вложений инвестора в различных сегментах российского финансового рынка.

Как свидетельствует рис.2.3.4, уровень риска, связанного с размещением средств на рынке ГКО–ОФЗ, существенно меньше (примерно в 9.7 раза) уровня риска операций на рынке акций, но больше (примерно в 2.6 раза) уровня риска операций на валютном рынке. На всех сегментах финансового рынка наблюдается обратная зависимость между сроком вложений и среднеквадратическим отклонением рыночной доходности. Следовательно, уменьшение уровня риска портфеля государственных облигаций при увеличении срока вложений не следует связывать с сокращением разрыва между дюрацией и сроком вложений. Гораздо сильнее проявляется другой эффект, общий для всех сегментов финансового рынка и обусловленный удлинением периода начисления процентов и увеличением знаменателя формулы расчета доходности.

Методика сценарного анализа, разработанная диссертантом, позволяет получить ответ на один спорный вопрос теории процентного риска портфелей ценных бумаг с фиксированным доходом применительно к рынку ГКО–ОФЗ. Дело в том, что в литературе высказываются два прямо противоположных мнения по поводу связи между дюрацией неиммунизированного портфеля и уровнем процентного риска, которому подвержен его владелец. Как полагают Г.Бьервэг, Г.Кауфман и А.Тоевс, зависимость между дюрацией портфеля и уровнем процентного риска близка к функциональной[76]. Чем больше абсолютное значение разности между дюрацией и сроком вложений, тем больше среднеквадратическое отклонение доходности портфеля и тем больше процентный риск, которому подвергается инвестор. Напротив, Р.Даттатрейа и Ф.Фабоззи считают, что показатель дюрации не может адекватно отражать степень подверженности процентному риску владельца портфеля, поскольку он учитывает лишь малую часть спектра возможных сценариев перемещения временной структуры процентных ставок[77]. Возможность непараллельных перемещений временной структуры, не учитываемая большинством показателей дюрации, оказывает существенное воздействие на уровень процентного риска портфеля, поэтому портфели, имеющие равные дюрации, могут характеризоваться различными среднеквадратическими отклонениями распределения доходности за период вложений инвестора.

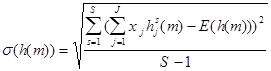

Для того, чтобы выяснить, какая из точек зрения более адекватна ситуации, сложившейся на российском рынке ГКО–ОФЗ, нужно построить область возможных комбинаций значений дюрации и среднеквадратического отклонения доходности вложений. Для этого необходимо найти наибольшие и наименьшие значения функции

, (2.3.10)

, (2.3.10)

удовлетворяющие системе ограничений

![]() , (2.3.11)

, (2.3.11)

![]() , (2.3.12)

, (2.3.12)

![]() , (2.3.13)

, (2.3.13)

где ![]() – дюрация Фишера–Вейла облигации выпуска j,

– дюрация Фишера–Вейла облигации выпуска j, ![]() – целевое значение дюрации портфеля.

– целевое значение дюрации портфеля.

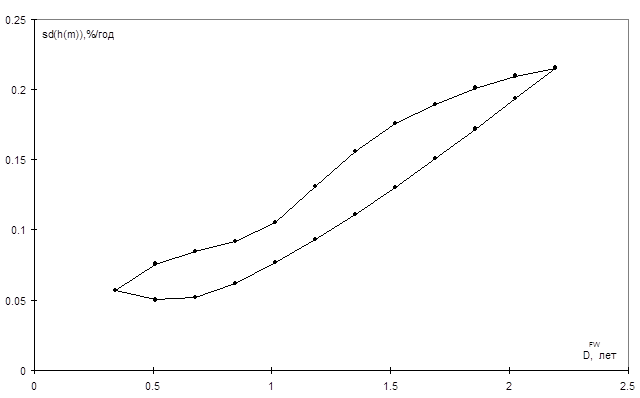

Рис.2.3.5. Диапазон возможных соотношений между дюрацией и среднеквадратическим отклонением доходности портфеля при сроке вложений 8 недель на рынке ГКО–ОФЗ по состоянию на 28.03.2001.

Расчеты автора показывают, что среднеквадратическое отклонение доходности неиммунизированного портфеля возрастает с увеличением разрыва между его дюрацией Фишера–Вейла и сроком вложений инвестора. Однако зависимость между дюрацией и среднеквадратическим отклонением доходности портфеля не является функциональной. Как показывает рис.2.3.5, среди портфелей с одинаковой дюрацией наблюдается достаточно существенная вариация среднеквадратического отклонения доходности вложений. Таким образом, позиция Р.Даттатрейа и Ф.Фабоззи находит подтверждение на рынке ГКО–ОФЗ.

Рис.2.3.6. Диапазон возможных соотношений между значением показателя M2 и среднеквадратическим отклонением доходности портфеля с дюрацией 1.5 г. для срока вложений 8 недель по состоянию на 28.03.2001.

Как показывает рис.2.3.6, важным фактором, определяющим разброс среднеквадратических отклонений доходностей неиммунизированных портфелей с одинаковой дюрацией, является степень рассеяния денежных поступлений вокруг даты окончания периода вложений. Чем больше значение показателя M2, тем меньше уровень процентного риска, которому подвергается инвестор.

По мнению диссертанта, это обусловлено эффектом диверсификации, проявляющимся при включении в состав портфеля денежных требований к эмитенту с короткими и длинными сроками исполнения. Поскольку значения краткосрочных и долгосрочных процентных ставок во многом определяются различными факторами, при увеличении значения показателя M2 происходит снижение коэффициента корреляции между темпами прироста рыночных оценок различных денежных требований к эмитенту, обеспечиваемых портфелем, и как следствие – падает общий уровень процентного риска.

Изучение характера взаимосвязи доходности и риска на рынке ГКО–ОФЗ предполагает построение границ области возможных комбинаций значений критериальных показателей эффективности для различных сроков вложений. Для этого необходимо найти наибольшие и наименьшие значения функции

, (2.3.14)

, (2.3.14)

удовлетворяющие системе ограничений

, (2.3.15)

, (2.3.15)

![]() , (2.3.16)

, (2.3.16)

![]() , (2.3.17)

, (2.3.17)

при различных значениях срока вложений m и целевого уровня риска sG.