Комплексный финансовый анализ

Замещение активов должника осуществляют путем создания на его базе одного или нескольких открытых акционерных обществ. Возможность замещения активов должника может быть включена в план внешнего управления при условии, что за принятие такого решения проголосовали все кредиторы, обязательства которых обеспечены залогом имущества должника.

Акции созданного на базе имущества должника открытого акционерного общества включаются в состав его имущества и могут быть проданы на открытых торгах (на организованном рынке ценных бумаг). Денежные средства, полученные акционерным обществом, созданным на базе имущества должника, направляют на погашение требований кредиторов.

Диагностика несостоятельности (банкротства) предприятия выражает систему финансового анализа, направленного на исследование признаков кризисного развития предприятия по данным финансовой отчетности.

Диагностика несостоятельности (банкротства) включает две подсистемы:

• экспресс-диагностика банкротства;

• фундаментальная (прогнозная) его диагностика.

Экспресс-диагностику осуществляют по данным оперативного финансового анализа. При экспресс-диагностике финансового состояния предприятия для предупреждения его возможного банкротства целесообразно использовать дополнительные показатели.

1. Коэффициент текущей ликвидности (КТЛ):

![]() (109)

(109)

Из краткосрочных обязательств (знаменателя дроби) исключают такие статьи раздела V бухгалтерского баланса, как «Доходы будущих периодов», «Резервы предстоящих расходов» и «Задолженность перед участниками (учредителями) по выплате доходов». Рекомендуемое значение показателя 2,0.

2. Коэффициент обеспеченности собственными средствами (КОСС):

![]() (110)

(110)

где СК — собственный капитал; ДО — долгосрочные обязательства; BOA — внеоборотные активы; ОА — оборотные активы.

Рекомендуемое значение показателя 0,1 (или 10%).

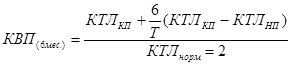

3. Коэффициент восстановления (утраты) платежеспособности (KBIT) характеризуется отношением расчетного КТЛ к его нормативному значению, равному двум. Расчетный КТЛ определяют как сумму его фактического состояния на конец отчетного периода и изменения этого показателя между окончанием и началом отчетного периода в перерасчете на установленный период восстановления (утраты) платежеспособности (6 и 3 месяца):

(111)

(111)

где КВП (6мес.) — коэффициент восстановления (утраты) платежеспособности за период 6 месяцев; КТЛКП и КТЛНП — фактическое значение коэффициентов текущей ликвидности на конец и начало отчетного периода; КТЛнорм — нормативное значение коэффициента, равное двум; Т — расчетный период, мес.

4. Рекомендуемое значение КВП= 1,0. КВП> 1,0 и рассчитанный на период 6 месяцев свидетельствует о наличии у предприятия реальной возможности восстановить свою платежеспособность. КВП, принимающий значение < 1,0 и рассчитанный на период 6 месяцев, свидетельствует о том, что у предприятия в ближайшее время нет реальной возможности восстановить свою:

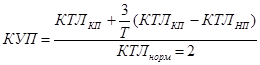

Коэффициент утраты платежеспособности (КУП) вычисляют по формуле:

(112)

(112)

где 3 — период утраты платежеспособности, месс.; Т- расчетный период, мес.

КУП со значением > 1,0, рассчитанный на период 3 месяца, свидетельствует о наличии реальной возможности у предприятия не утратить свою платежеспособность; КУП, принимающий значение < 1,0 и определенный на период 3 месяца, свидетельствует о том, что у предприятия имеется реальная перспектива утратить платежеспособность в ближайшее время.

Принятие решения о признании структуры баланса неудовлетворительной, а предприятия — неплатежеспособным осуществляют, если КТЛ имеет значение < 2,0, а КОСС < 0,1 (или 10%).

Фундаментальную диагностику банкротства осуществляют с помощью общепринятых коэффициентов финансовой устойчивости, платежеспособности и ликвидности, рассчитанных в бюджете по балансовому листу (прогнозу баланса активов и пассивов).

Помимо рассмотренных коэффициентов, позволяющих установить несостоятельность предприятия, существуют и другие критерии, дающие возможность прогнозировать потенциальное банкротство.

К их числу относятся:

• неудовлетворительная структура активов (имущества) предприятия, которая выражается в росте доли труднореализуемых активов (сомнительной дебиторской задолженности; запасов с длительными сроками хранения; готовой продукции, не пользующейся спросом у покупателей);

• замедление оборачиваемости оборотных активов и ухудшение состояния расчетов с поставщиками, подрядчиками, покупателями и другими партнерами;

• сокращение периода погашения кредиторской задолженности при замедлении оборачиваемости оборотных активов;

• тенденция к вытеснению в составе обязательств «дешевых» заемных средств более «дорогими» и их неэффективное размещение в активе баланса;

• наличие просроченной кредиторской задолженности и увеличение ее доли в составе краткосрочных обязательств;

• значительные суммы непогашенной дебиторской задолженности (с истекшими сроками исковой давности), относимой на убытки;

• тенденция опережающего роста срочных обязательств по сравнению с изменением высоколиквидных активов;

• резкое падение коэффициентов абсолютной (быстрой), текущей и общей ликвидности ниже рекомендуемых значений;

• нерациональное размещение денежных ресурсов предприятия, т. е. финансирование долгосрочных активов за счет краткосрочных обязательств;

• наличие на балансе значительных убытков, что увеличивает значение коэффициента финансового риска (более 10% от общего объема капитала предприятия);

• падение стоимости чистых активов ниже величины уставного капитала, что влечет за собой понижение объема последнего, а впоследствии и ликвидацию акционерного общества;

• систематическое невыполнение обязательств перед инвесторами, кредиторами и акционерами (в отношении своевременности возврата кредитов, выплаты процентов и дивидендов).

В качестве важного критерия благополучия (неблагополучия) финансового положения предприятия следует признать состояние бухгалтерского учета. На предприятиях с низким его качеством (неполным и несвоевременным отражением хозяйственных операций) трудно получить достоверную информацию для анализа финансового состояния и принятия управленческих решений.

Таким образом, результаты экспресс-диагностики и фундаментального финансового анализа должны помочь предприятию:

• устранить признаки финансовой несостоятельности;

• восстановить платежеспособность в установленные законодательством сроки;

• обеспечить финансовую устойчивость на длительную перспективу;

• добиться требуемого уровня рентабельности активов, собственного капитала и продаж;

• обеспечить оптимальное соотношение между заемным и собственным капиталом;

• проводить взвешенную дивидендную и инвестиционную политику.